保供要求下供给端持续满产 动力煤偏弱运行

现货市场

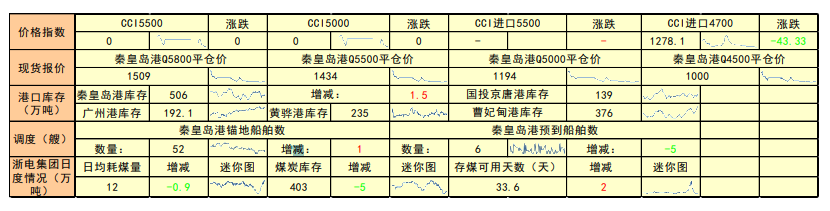

最新公布的动力煤价格指数CCI进口4700(含税)为1278.1元/吨,环比变化-43.33元/吨。曹妃甸港山西产动力煤5800大卡市场价975.00元/吨;5500大卡市场价935.00元/吨;5000大卡市场价830.00元/吨;4500大卡市场价745.00元/吨。

背景分析

库存方面,秦皇岛港库存506万吨,环比变化1.5万吨;国投京唐港库存139万吨;曹妃甸港库存376万吨;黄骅港库存235万吨;广州港库存192.1万吨。

研报正文

现货市场情况

最新公布的动力煤价格指数CCI进口4700(含税)为1278.1元/吨,环比变化-43.33元/吨。曹妃甸港山西产动力煤5800大卡市场价975.00元/吨;5500大卡市场价935.00元/吨;5000大卡市场价830.00元/吨;4500大卡市场价745.00元/吨。

根据最新公布的CCTD动力煤坑口参考价显示,鄂尔多斯5500大卡动力煤参考价700元/吨;榆林5800大卡动力煤参考价750元/吨;大同5500大卡动力煤参考价700元/吨。

库存方面,秦皇岛港库存506万吨,环比变化1.5万吨;国投京唐港库存139万吨;曹妃甸港库存376万吨;黄骅港库存235万吨;广州港库存192.1万吨。

锚地船舶数量方面,秦皇岛港锚地船舶数量52艘,环比变化1艘;预到船舶数量6艘,环比变化-5艘。

期货市场情况

2022-03-30,动力煤主力合约ZC2205开盘于829.0元/吨,最高价845.6元/吨,最低价805.2元/吨,收盘价814.0元/吨,结算价825.2元/吨,涨跌-26.6元/吨,涨跌幅-3.16%。

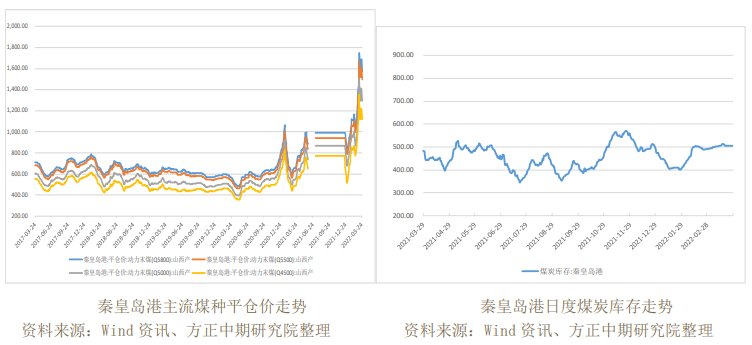

价格、库存及下游日耗走势

港口情况

本报告期(2022年3月23日至2022年3月29日),环渤海动力煤价格指数报收于738元/吨,环比持平。

从环渤海六个港口交易价格的采集情况看,本期共采集样本单位82家,样本数量为308条。5500K热值(硫分:0.6%-1%)的现货综合价格为895元/吨,长协综合价格为720元/吨,现货与长协的计算比例为1:9。

从计算结果看,本报告期,24个规格品中,价格下行的有4个,跌幅均为5元/吨,其余全部持平。

本周期,我国煤炭保供稳价政策引导范围继续扩大,环渤海港口供需面明显改善,煤炭价格承压运行,但河北疫情的扩散打乱了原有交易节奏,市场观望情绪骤然升温。

本期买卖双方博弈升级,新增成交有限,环渤海动力煤综合价格维稳运行。

一、政策监管范围扩大,市场观望情绪升温。

继加大力度增产增供、开展中长期合同履约兑现核查后,主管部门加强价格监督查处力度,防止煤矿和贸易企业煤价虚高,全力维护煤炭价格在合理区间运行。政策管控范围全覆盖,一定程度上杜绝市场虚高报价流出,稳定了市场预期。

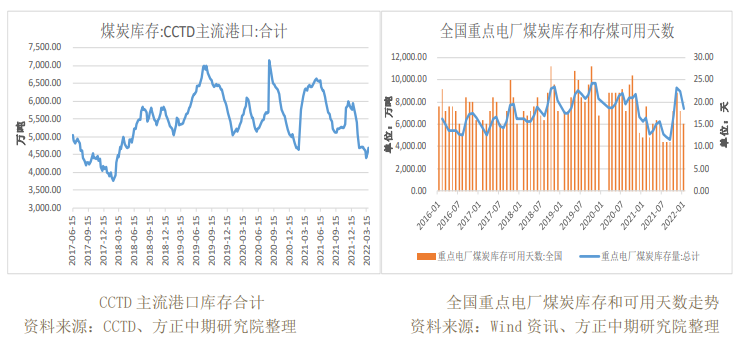

二、煤炭消费旺淡季交替期来临,终端用户补库需求走弱。

本周期南方多地迎来短暂晴好天气,加上疫情扩散强化对工业生产的制约,终端电厂负荷明显下降,沿海八省日耗均值同环比均出现回落,煤炭消费旺淡季交替特征已现。

而前期一小波集中拉运相继到位,电厂补库情况良好,尽管当前库存水平不在高位,但面对即将来临的传统性煤炭消费淡季、水电提前发力,火电增发的压力将明显减缓,或进一步削弱北上补库需求。

三、集港货源充足,北方港口货源结构改善。

铁路部门多措并举,有效保障集港货源充足,3月份以来大秦铁路基本满负荷运转,日均铁路运量高达129.6万吨。

此外,铁路部门预计增开多条线路,打破运输瓶颈问题,进一步增强电煤保供运输能力。在充足货源保障下,秦唐沧三港库存合计达到近两个半月以来高点,有效改善了货源结构,加快港口中转作业效率。

综合来看,近期制空因素影响逐步加强,甚至有压制看多因素影响的趋势,沿海煤炭价格下行压力加大。

但考虑到疫情发展的不确定性、环渤海港口锚地船舶的低位水平、内蒙古前期放量明盘矿面临的资源枯竭问题,以及疫情过后工业用电报复性增长的可能,后期沿海煤价下行仍有较大阻力,重点关注政策落地执行情况。

沿海航运市场方面,秦皇岛海运煤炭交易市场发布的海运煤炭运价指数(OCFI)显示,本报告期(2022年3月23日至2022年3月29日),海运煤炭运价指数明显下行。

截至2022年3月29日,运价指数收于1033.37点,与2022年3月22日相比,下行220.25点,环比下行17.57%。

具体到部分主要船型和航线,2022年3月29日与2022年3月22日相比,秦皇岛至广州航线5-6万吨船舶的煤炭平均运价报58.2元/吨,环比下行12.8元/吨;秦皇岛至上海航线4-5万吨船舶的煤炭平均运价报36.6元/吨,环比下行8.0元/吨;秦皇岛至江阴航线4-5万吨船舶的煤炭平均运价报38.6元/吨,环比下行7.9元/吨。

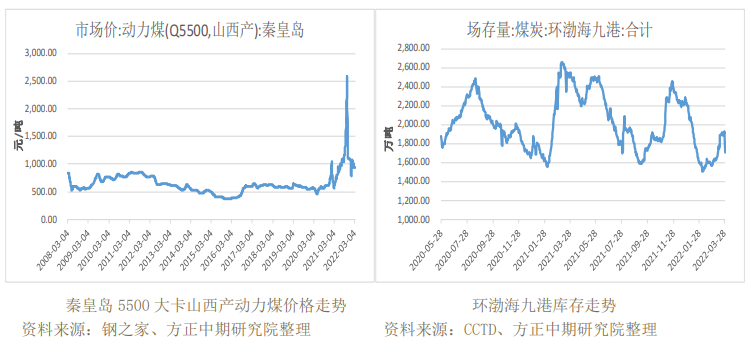

基本面及操作策略

秦皇岛港库存水平环比小幅上升,锚地船舶数量环比微幅增加。

产地方面,榆林地区在产煤矿整体销售情况一般,周边站台及煤厂采购量有所下滑,矿上基本保持产销平衡状态;鄂尔多斯地区煤炭供应较为稳定,截至3月29日,区域内煤矿开工率为75.4%,周环比持平,而区域内煤炭出货偏弱,昨日煤炭公路销量降至122万吨,日环比减少6万吨。

港口方面,铁路发运量维持高位,港口库存小幅提升,下游采购需求减少,锚地船量持续回落。

市场情绪悲观,价格继续下行,贸易商出货积极性明显提升,但下游维持观望,刚需压价采购,卖方高价出货困难。

目前产地市场相对港口偏强,后续关注产地市场变化对港口的影响。

进口煤方面,国内电企招标价格低于市场预期,进口动力煤市场悲观情绪蔓延。

当前4月船期印尼(CV3800)超灵便型船报价在FOB106-108美元/吨左右,同热值巴拿马型船报价在FOB114-116美元/吨左右。

从盘面上看,资金呈小幅流出态势,主力空头减仓稍多。

目前价格指数停发,供给端在保供要求下持续满产。需求方面,坑口拉运较为平静,港口方面也以观望为主。库存方面,目前港口库存微幅回升,拉运积极性较前期略有下降。

整体来说动力煤基本面略有松动,需要随时关注政策面风险。

建议高位空单谨慎续持,05合约下方支撑位700,上方压力位1000。