装置开工远低于往年 沥青盘面表现强于成本端

行情复盘

8月5日,石油沥青期货主力合约收跌0.75%至4225元。

主力持仓

8月5日,石油沥青期货主力持仓呈现多空双减局面。

后市展望

消费端的改善预期仍不明朗,上周炼厂库存出现拐点,市场存在隐忧,短期建议观望为主。如果原油端重新企稳反弹,可以考虑BU盘面的修复机会,但不宜过度乐观。

背景分析

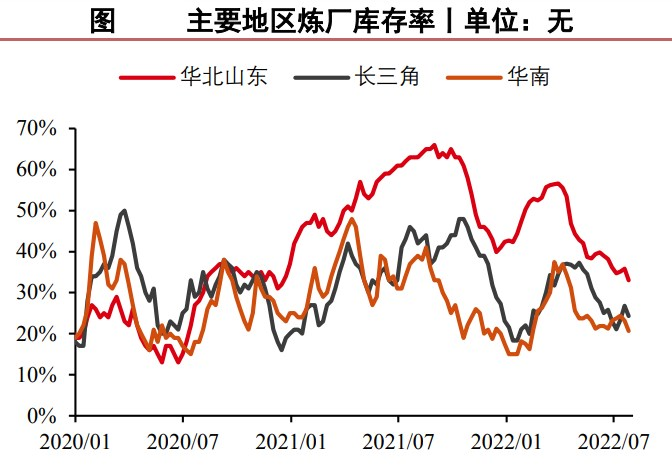

根据百川资讯数据,截至目前国内沥青炼厂库存率录得31.37%,环比前一周下降2.52%,在前两周小幅回升后再度去库;与此同时,国内沥青社会库存率录得33.2%,环比前一周下降0.7%。

风险提示

原油价格超预期下跌;沥青炼厂开工率大幅回升;专项债资金到位不及预期;基建与道路投资力度不及预期;国内持续遭遇极端天气。

研报正文

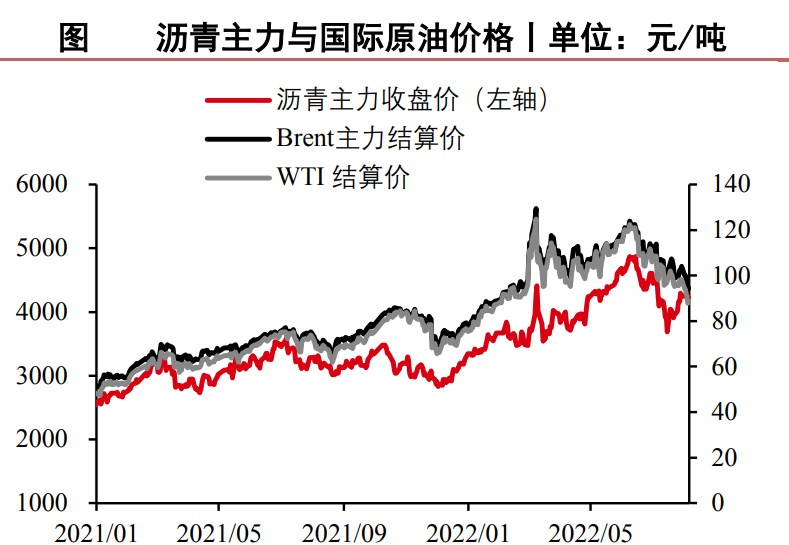

市场分析:上周沥青期价呈现震荡走势,虽然油价大幅回调,但BU盘面表现相对坚挺。

国内供给:据百川资讯统计,截至8月3日,国内沥青装置开工率录得33.49%,环比前一周下降1.01%。其中供应减少地区主要为东北和西北地区;华南、华东、山东和华北地区供应小幅增加,西南地区供应稳定。

未来一周,西北地区的塔星石化计划复产沥青,预计沥青装置开工率将出现小幅上涨,西北地区供应将稳中小增。

需求:此前受到天气、终端资金不足等因素的抑制,终端消费持续偏弱,近期有所改善。未来一周,国内主要降雨区位于东北、京津冀、华南以及云贵南部地区,且上述大部分地区累计降水量较常年同期偏多或接近常年,预计上述地区沥青刚性需求将阶段性受到降雨的影响。

除上述地区之外,国内其他地区降雨量整体较少,或将利于终端项目的开工以及沥青需求的整体释放。

不过,目前终端资金依旧维持偏紧的局面,加之沥青价格仍在近五年以来同时期的高位运行,终端成本压力偏大,这在一定程度上或限制需求改善的幅度。

库存:根据百川资讯数据,截至目前国内沥青炼厂库存率录得31.37%,环比前一周下降2.52%,在前两周小幅回升后再度去库;与此同时,国内沥青社会库存率录得33.2%,环比前一周下降0.7%。

利润:上周沥青生产利润有所回升,理论上仍处于亏损区间。

价差:截至上周新加坡沥青与高硫180CST燃料油的比值来到1.148,较上周下跌0.055,本周新加坡沥青价格持稳,但燃料油价格回升,带动二者比值下降,生产沥青的经济性好于高硫燃料油。

逻辑:近期原油价格大幅回撤,下游能化品成本中枢整体下移,但近期沥青现货与盘面表现明显强于原油成本端。

我们认为主要原因在于沥青相对原油估值不高(装置理论毛利仍处于亏损状态),且自身基本面相对坚挺。具体而言,装置开工率虽然相比底部有所回升,但仍处于30%-35%的低位区间(远低于往年同期水平)。

策略摘要:随着油价从高位显著回落,沥青成本端支撑有所弱化,但短期成本进一步崩塌的概率不大。从沥青自身基本面来看,前期处于绝对低位的开工已开始从低位回升。

而消费端的改善预期仍不明朗,上周炼厂库存出现拐点,市场存在隐忧,短期建议观望为主。如果原油端重新企稳反弹,可以考虑BU盘面的修复机会,但不宜过度乐观。

策略:观望为主;逢低多BU主力合约。

风险:原油价格超预期下跌;沥青炼厂开工率大幅回升;专项债资金到位不及预期;基建与道路投资力度不及预期;国内持续遭遇极端天气。