余粮销售压力有限 玉米价格或重心上移

行情复盘

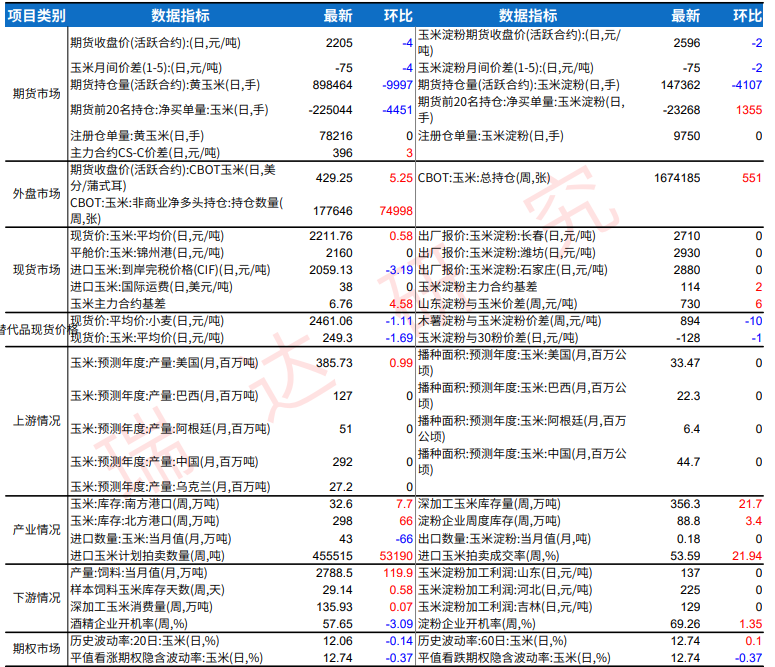

9月6日,玉米期货主力合约收涨0.89%至2827元。

主力持仓

9月6日,玉米期货主力持仓呈现多空双增局面。

后市展望

中长期来看,新作虽减产预期降低,但年底生猪饲料需求和深加工需求仍存在增长空间,总体依旧维持供给偏紧预期。

背景分析

截止8月31日,加工企业玉米库存总量282.1万吨,较上周减少8.38%;8月26日,北方港口库存报297.4万吨,周环比减5.65%。

研报正文

1.基本面:我国已开始从巴西进口玉米;饲用稻谷恢复拍卖玉米价格的压力下降;新麦价格有一定程度下滑也对玉米价格形成压力;乌克兰已从黑海港口开始出口玉米,但毒性较高,USDA预估乌克兰22/23年玉米产量有所上调,但欧洲整体下降产量8百万吨,较上期下降11.76%。

最新公布的7月农村农业部和USDA数据显示对国内21/22年度和22/23年度玉米供给缺口维持不变,USDA数据显示主要受美国减产的影响,全球玉米期末库存预计下降6.26百万吨,为前期的98%;ProFarmer田间调查显示美国玉米减产幅度较大;显示全球供给缺口扩大。

生产端:今年种植面积下降,种植成本上升支撑新作价格;新作玉米上市整体推迟;新作总体长势偏弱;秋粮旧作玉米收购共2331亿斤,较去年同比增长20.15%,为391亿斤;新作玉米减产预期为1000-1400万吨。

贸易端:东北地区贸易商报价偏强;华北地区贸易商价格走稳;销区玉米价格偏强,挺价情绪强;东北地区港口贸易商价格偏强,下海量增多,库存加速下降。

华南港口价格受美国玉米减产影响普遍上涨;目前冬小麦与玉米价差过大,影响减弱,但低价糙米挤占玉米需求;中国7月玉米进口量154吨,环比降30.32%,同比降46.3%;饲用稻谷性价比开始降低,利好玉米消费。

加工消费端:玉米下游深加工亏损,开机率恢复,但需求开始恢复,价格重心上移;饲料企业库存充足,且更有饲用稻谷等替代谷物挤占玉米消费份额;近期仔猪补栏需求有所下滑,中秋、学生返校临近,支撑猪肉消费,养殖端压栏刺激饲料消费;偏多。

2.基差:9月06日,现货报价2710元/吨,01合约基差为-67元/吨,现货贴水期货。偏空。

3.库存:截止8月31日,加工企业玉米库存总量282.1万吨,较上周减少8.38%;8月26日,北方港口库存报297.4万吨,周环比减5.65%。

8月26日,广东港口玉米库存报87.3万吨,周环比增0.23%;截至9月01日,47家规模饲料企业玉米库存30.74天,较上周上涨0.31天,涨幅1.00%。偏多。

4.盘面:MA20向上,01合约期货价收于MA20上方。偏多。

5.主力持仓:主力持仓净空,空增。中性。

6.预期:贸易端余粮销售压力有限;生猪整体存栏量较低,饲料需求逐渐恢复且有较大提升空间;新作上市推迟且有较大概率减产;深加工低库存,需求恢复,价格重心上移,但开机率仍偏低;当前市场对供需缺口意见不一,仍须保持关注;01合约建议在2810-2844区间操作。

利多:

乌克兰开始从黑海出口,但毒性较高,前景仍堪忧,欧洲整体玉米供应偏紧;养殖端压栏,生猪存栏量不断上升支撑需求;新作成本高且苗青偏弱;饲料产量上升拉动需求;饲用稻谷性价比降低;美国玉米减产预期扩大;新作上市推迟且较大概率减产;深加工企业低库存,需求开始复苏。

利空:

饲料库存较为充裕,需求暂时疲软;深加工企业利润为负,开机率仍偏低。

主要逻辑:

目前饲用稻谷性价比降低,有利玉米消费,但玉米终端需求饲用饲料增速较缓,深加工需求开始复苏。中长期来看,新作虽减产预期降低,但年底生猪饲料需求和深加工需求仍存在增长空间,总体依旧维持供给偏紧预期。

主要风险点:

深加工库存消耗情况,生猪存栏变动,饲用稻谷拍卖情况,新作定产以及上市情况。