中期供应有缩量预期 乙二醇有阶段性反弹趋势

主力持仓

3月14日,乙二醇期货主力持仓呈现多增空减局面。

操作建议

本周库存小幅去化,短期乙二醇价格震荡偏弱调整为主。

期货市场

上一交易日,乙二醇2305主力合约下跌,跌幅0.68%,华东市场现货价为4090元/吨,基差率为-0.27%。

背景分析

中国大陆地区乙二醇整体开工负荷在59.83%(较上期上涨0.34%),其中煤制乙二醇开工负荷在60.90%(较上期上涨0.33%)。

研报正文

【乙二醇】

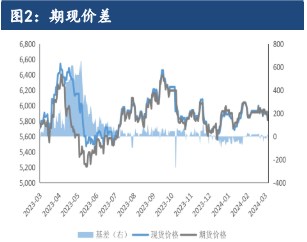

上一交易日,乙二醇2305主力合约下跌,跌幅0.68%,华东市场现货价为4090元/吨,基差率为-0.27%。

供应方面,中国大陆地区乙二醇整体开工负荷在59.83%(较上期上涨0.34%),其中煤制乙二醇开工负荷在60.90%(较上期上涨0.33%)。中科炼化50万吨装置负荷在6-7成附近,浙石化提负,盛虹炼化停车中,重启待定,美国一套83万吨/年的MEG装置计划于本月底升温重启。

需求方面,聚酯负荷在88.3%,下游聚酯需求呈缓慢恢复态势,终端订单环比小幅增加。库存方面,华东主港地区MEG港口库存约110.2万吨附近,环比上期减少4.1万吨,港口库存小幅去化,主流内贸中转罐统计库存在6.2万吨附近,较上期减少1.8万吨,3月13日至3月19日,MEG主港计划到货10.5万吨,环比减少0.45万吨,3月13日张家港某主流库区MEG发货量2300吨附近,太仓两主流库区MEG发货量在7700吨附近,发货量缓慢回升。

整体来看,近期乙二醇装置重启较多,供应持续提升,但是下游聚酯工厂和织机负荷维持高位,且本周库存小幅去化,短期乙二醇价格震荡偏弱调整为主。

中期来看,乙二醇在3月底或4月初逐步进入集中检修,中期供应有缩量预期,同时需求也会有小幅的回暖,因此,中长期来看乙二醇是有阶段性反弹趋势,建议等待回调企稳后再布局多单机会,关注终端需求继续恢复程度以及成本端原油价格变动情况。

策略方面:等待回调企稳后布局多单机会。

【PTA】

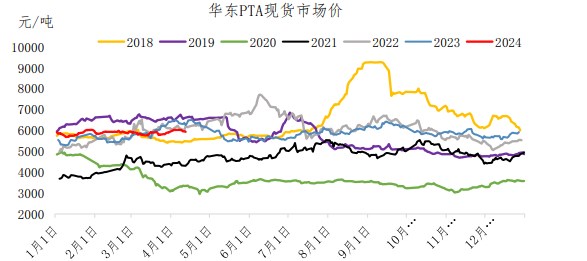

上一交易日,PTA2305合约下跌,跌幅3.11%,华东市场现货价为5800元/吨,基差率为3.24%。

供应方面,PTA负荷调整至71.5%附近,环比有所下滑,供应端谨慎偏多,西北一套120万吨PTA装置负荷维持在8-9成;东北两条共计600万吨PTA装置上周末负荷提升,预计后续满负荷运行,该装置自3月初降负至5成附近;华南一套450万吨PTA装置负荷提升,该装置前期维持5成负荷。

需求端方面,聚酯负荷提升至88.3%附近,江浙涤丝产销整体偏弱,平均估算在4成略偏下。

成本端方面,PTA内盘加工费在521.01元/吨,加工费持续回升,处于偏高的位置,PTA工厂的开工也在逐步提升,近期布伦特原油震荡偏弱,成本支撑减弱。

综上,近期PTA加工费持续上涨,PTA检修或减少和推迟,上游PX利润偏高,国际原油价格震荡偏弱,成本端支撑不足。需求表现尚可,但出口表现偏弱,且需求后期提升的动力不足,PTA短期缺乏进一步的提振,存在继续回落的风险,建议逢高做空为主,重点关注能源价格和消息面变化。

策略方面:建议逢高做空为主。