棕榈油供应充足 豆粕市场或面临下跌风险

行情复盘

5月19日,豆粕期货主力合约收跌0.66%至3453元/吨。

操作建议

豆粕美豆再创新低,豆粕冲高回落,宜观望。

背景分析

截止2023年5月19日,进口大豆港口库存为677.22万吨。从季节性来看,大豆港口库存位于近5年中等水平。截止2023年5月12日,油厂豆粕库存为21.73万吨。从季节性来看,豆粕库存位于近5年同期最低水平。

后市展望

油厂陆续开工生产,开机率快速提升,供应紧缺得到缓解,豆粕价格将承压下行。由于前期饲料企业储备充足,导致现阶段下游饲料企业需求逐渐转淡,后续需求面预计偏弱。

研报正文

一、基本面分析

1、行业信息综述

(1)国内政策面接连释放积极信号,美国经济数据强劲

受美联储鹰派言论的影响,人民币兑美元汇率跌破7关口,或扰动市场情绪。

美联储多位官员继续发表鹰派言论,认为金融稳定不对抗击通胀构成障碍,今年降息不是基本预期。美国4月零售销售环比增长0.4%,低于预期的0.8%。

美联储三号人物、纽约联储主席威廉姆斯表示,通胀仍过高,货币政策需要一段时间才能发挥作用。

近期公布的美国经济数据强劲,受美联储官员鹰派讲话的提振,美元指数继续反弹,一度突破103整数关口,美债收益率持续上升。

美国当周初请失业金人数意外下降,美联储2023年票委、达拉斯联储主席洛根表示,目前的数据不足以暂停加息。货币市场显示美联储6月加息的概率上升至40%。

(2)USDA供需报告中性偏空

上周五,美国农业部5月份供需报告出台,其中预计2023/2024年度美国大豆播种为8750万英亩,单产预计52蒲式耳/英亩,产量为45.1亿蒲式耳,高于市场平均预期的44.94亿蒲式耳,将创出历史最高纪录。

另外,维持阿根廷2022/2023年度大豆产量2700万吨不变,高于市场平均预期的2436万吨,巴西2022/2023年度大豆产量预期从上月的1.54亿吨上调至1.55亿吨,高于市场平均预期的1.5486亿吨。

本月公布的关于大豆的美农报告整体呈现出明显的利空色彩,报告出台后,CBOT大豆期货应声而跌,远月合约更是创出2022年以来最低点。

(3)油脂止跌企稳,基本面变化不大

油脂本周连续下跌,今日出现技术性企稳,市场基本面变化不大。投资者寄希望于中国和印度等进口国加大棕榈油进口力度,此外,黑海港口粮食外运协议再次获得延期也给市场注入一根强心剂。

棕榈油方面,有迹象显示棕榈油供应充足,而出口需求放缓。菜油方面,由于开机率再度上升,菜油产量增加。

截止到2023年第19周末,国内进口压榨菜油库存量为52万吨,创近两年同期高位。因2023年欧盟和加拿大菜籽都增产,将打压油脂价格。豆油方面,因最新USDA报告显示全球大豆供应宽松,同样利空豆油价格。

2、基本面数据

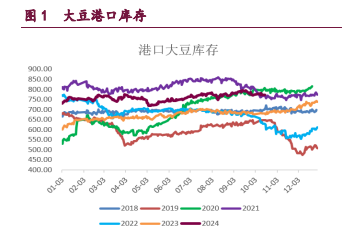

(1)大豆国内库存季节性波动图

截止2023年5月19日,进口大豆港口库存为677.22万吨。从季节性来看,大豆港口库存位于近5年中等水平。

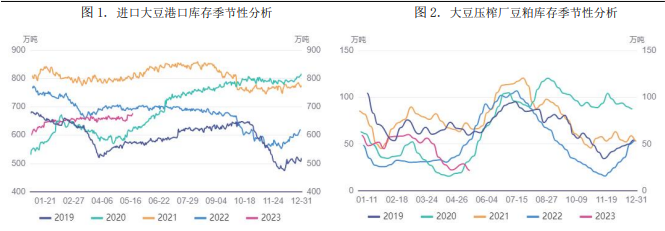

(2)豆粕国内库存季节性波动图

截止2023年5月12日,油厂豆粕库存为21.73万吨。从季节性来看,豆粕库存位于近5年同期最低水平。

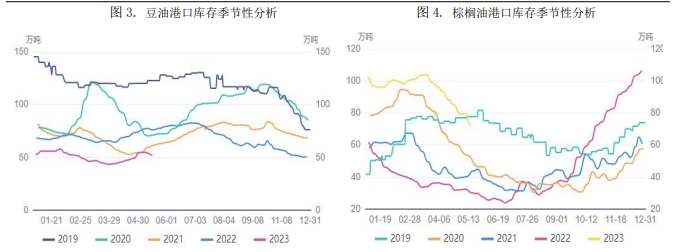

(3)豆油国内库存季节性波动图

截止2023年5月16日,豆油港口库存为52.15万吨。从季节性来看,豆油港口库存位于近5年同期最低水平。

(4)棕榈油国内库存季节性波动图

截止2023年5月16日,棕榈油港口库存为72.30万吨。从季节性来看,棕榈油港口库存位近5年同期偏高水平。

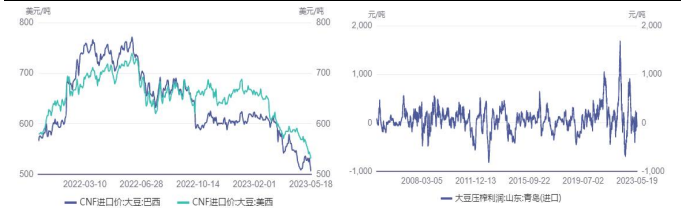

(5)产业链利润

截至5月18日,CNF美西大豆进口价531美元/吨,CNF巴西大豆进口价506美元/吨。我国进口大豆压榨利润提高,截至5月19日,山东进口大豆压榨利润为为-36.10元/吨。

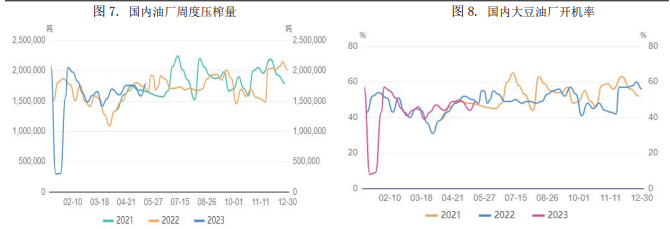

(6)大豆压榨量和油厂开机率

截至5月12日,国内油厂大豆周度压榨量为178.5万吨。截至5月12日,国内大豆油厂开机率为49%。

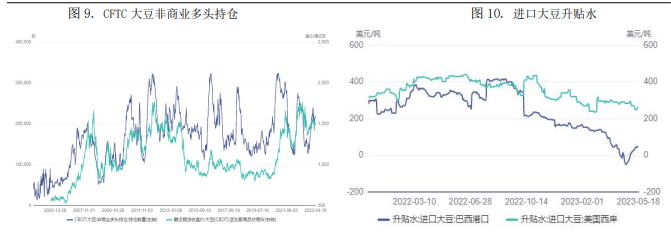

(7)大豆CFTC持仓和大豆升贴水

截至5月9日,CFTC大豆非商业多头持仓为15.0万张。截至5月18日,进口大豆巴西港口升贴水为45美元/吨,进口大豆美国西岸升贴水为260美元/吨。

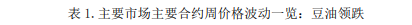

二、波动分析

1.市场波动综述

2.K线及价格形态分析

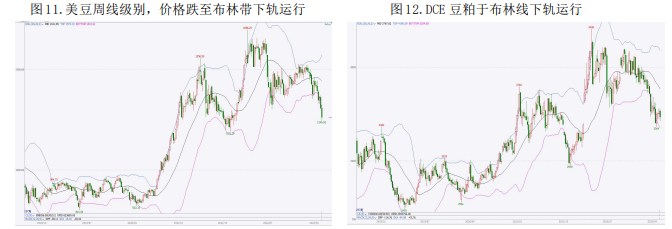

芝加哥大豆价格在布林带下轨运行,预计波动区间为1220-1290。国内豆粕期货合约,于布林带下轨运行。

三、观点与期货建议

1、趋势展望

中期展望(月度周期):

芝加哥大豆自年初以来,月线级别开启五连阴。因南美天气变动、巴西大豆历史性丰产以及美联储加息对经济衰退的担忧,芝加哥大豆本月跌2.61%。密切关注巴西、阿根廷大豆收获情况以及新作美豆播种天气情况。

短期展望(周度周期):

国际方面,未来市场关注焦点主要在7月份美豆生长关键期的天气能否正常以及美国可再生能源政策是否出现变化。预计下周美豆粕市场呈现波动下跌趋势。

国内方面,5月12日大豆加工协会、饲料协会、养殖协会邀请农业部同海关总署商议加快大豆卸船已达成初步意向,预计后续卸船加快。

油厂陆续开工生产,开机率快速提升,供应紧缺得到缓解,豆粕价格将承压下行。由于前期饲料企业储备充足,导致现阶段下游饲料企业需求逐渐转淡,后续需求面预计偏弱。

整体来看,美豆维持弱势,国内市场或形成供大于求局面,豆粕市场面临下跌风险。油脂市场目前基本面仍旧偏空。

棕榈油供应充足,而出口需求放缓。菜油方面,由于开机率再度上升,菜油产量增加。豆油方面,因最新USDA报告显示全球大豆供应宽松,同样利空豆油价格。技术面上三大油脂本周震荡下行,但有企稳反弹趋势,关注反弹进程。

2、操作建议:

豆粕美豆再创新低,豆粕冲高回落,宜观望;棕榈油基本面变化不大,技术面止跌企稳,阶段空单避让。