双焦下游盈利情况不乐观 四季度回落压力仍存

行情复盘

9月28日,焦煤期货主力合约收涨3.30%至1849.0元,当日最高价报1876.0元。

操作建议

短期煤焦供需趋于宽松的矛盾并不明显,价格保持相对强势。

风险提示

近期俄政府决定自 2023 年 10 月 1 日起至 2024 年年底,对多种商品实施弹性出口关税,关税税率与卢布汇率挂钩,其中,当 1 美元兑卢布汇率居于 80(含)至 85 之间时,清单上除化肥外的商品关税税率为4%;居于 85(含)至 90 之间时,税率为 4.5%;居于 90(含)至 95 之间时,税率为5.5%,不低于95 时,税率为7%。

背景分析

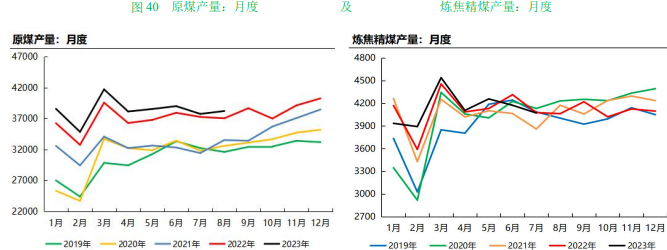

月度数据显示,8 月份,我国原煤产量 3.8 亿吨,同比增加2.0%;1-8 月累计产量30.5亿吨,同比增加 3.4%;炼焦精煤方面,7 月产量 4072.0 万吨,同比下降 0.12%;1-7 月累计产量28976.0万吨,同比微增 0.53%。

研报正文

核心观点:

2023 年第三季度,宏观层面发布并落地执行多项支持房地产行业向好发展政策,市场信心有所修复,为黑色金属板块价格偏强运行提供良好氛围。供需层面,产业链内的需求正反馈助力煤价上涨,即需求端钢厂执行粗钢控产政策不及预期,高炉开工不降反增,促使煤焦等炉料日耗增加。

而供应端,受煤矿安全生产监管趋严扰动,煤炭供应边际收紧,刺激煤价上涨。 进入四季度采暖季,煤炭消费再次迎来高峰期,预计保供政策仍将执行,对于炼焦煤,虽然采暖季不会大幅增加焦煤的消耗,但近期随着煤价上涨,煤矿利润空间走扩,后期炼焦煤也将保持一定增量,不过由于资源禀赋限制,预计增量有限。

进口端保持良好态势,预计全年总进口量将达到 9000 万吨左右,同比增量约 2600 万吨,持续为国内炼焦煤供应提供支撑。 利润方面,受终端需求低迷、原材料价格强势等因素影响,产业链中下游盈利情况不乐观,从利润分配角度来看,该局面不支持煤焦价格继续快节奏上涨。

目前钢厂盈利情况尚未达到促使钢厂主动实施减产的亏损程度。从以往数据来看,当钢厂盈利率降至 20%或更低时,钢厂将主动实施减产措施。短期高铁水对炉料仍有较强支撑,不过粗钢控产政策预期仍存,若钢厂严格执行,炉料需求面临下降压力,简单测算焦炭9-12月需求将存在约 765 万吨的下降空间,后期有待持续关注钢厂执行情况。

焦炭供应端,今年山西省多次发文提到 2023 年年底关停4.3 米焦炉,据统计,前三季度关停产能较少,多数集中在四季度执行关停计划,涉及淘汰关停焦化产能2194 万吨,若严格执行,不排除出现供需错配行情,届时关注关停执行情况。

库存方面,在刚性需求维持旺盛的情况下,焦煤、焦炭库存均维持低位,整体累库风险暂时不大,但需注意的是,若钢厂严格执行粗钢控产政策,需求下降后,煤焦面临一定累库风险,若减产预期证伪,则煤焦累库压力依然有限。

综合来看,短期煤焦供需趋于宽松的矛盾并不明显,价格保持相对强势,但原料拉涨过后,大部分焦钢企业面临亏损压力,并且旺季需求正逐步被证伪,预计中下游低利润、高供应的状态恐难维持,四季度需警惕需求负反馈再次向上游传导。基于焦炭存在去产预期,策略上可关注焦化利润走扩的机会。 后期关注/风险因素:关注蒙煤进口情况、钢厂高炉开工节奏变化及山西区域淘汰落后产能执行情况等等。

【市场运行逻辑】

一、近期煤焦市场走势回顾

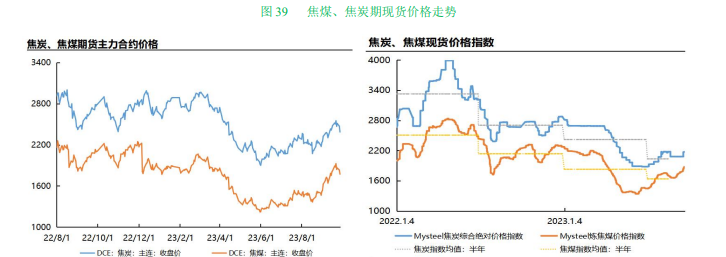

今年第三季度,焦煤、焦炭期货价格整体呈现震荡上行走势,尤其 8 月下旬以来,上涨相对顺畅、节奏加快。其中,焦煤涨幅较大,截至 9 月 22 日收盘,焦煤 2401 合约涨至 1860 元/吨附近,期间涨幅约35%;焦炭2401合约涨至 2500 元/吨附近,期间涨幅约 12%。 现货方面,焦价自 6 月下旬步入涨价周期,至 8 月上旬累计提涨 5 轮,涨幅400~450 元/吨。

随后在8月下旬,钢厂发起 1 轮提降,降幅 100~110 元/吨,后因期货价格不断上涨,致使钢厂未能实现第2 轮提降;9月中旬个别地区焦企开始提涨焦价,涨幅 100~110 元/吨,但直到进入下旬,随着主流焦企发涨价函,此轮提涨才全面落地。

从期货价格给出的预期看,焦价仍有提涨空间。焦煤现货持续偏强,第三季度价格指数较二季度末上涨约428 元/吨,部分煤种价格已超过焦炭价格。

三季度煤焦价格的强势表现颇受市场关注,涨幅明显超过其他品种,从运行逻辑来看,在上半年的下跌行情中,焦煤价格跌幅居前,为后续的价格上涨提供了估值偏低修复的支撑。

供需层面,产业链内的需求正反馈助力煤价上涨,即需求端钢厂高炉开工维持高位,同时执行粗钢控产政策不及预期,高炉开工不降反增,促使焦炭日耗增加,带动焦企加大焦炭供应以匹配高铁水现状,进而带动焦煤需求增加、价格拉涨。

供应端,受煤矿生产事故频发影响,煤矿安全生产监管措施不断,增加了煤炭供应收紧预期,市场看涨情绪浓厚,刺激煤价上涨。此外,近期宏观层面发布并落地执行多项支持房地产行业向好发展政策,市场信心有所修复,为黑色金属板块价格偏强运行提供良好氛围。不过,近期煤价快速拉涨也引起价格监管层面的关注,一方面召开座谈会,针对前期稳价政策进行效果评估工作;另一方面交易所调整了焦煤 2401 合约单日开仓量不得超过200 手,煤焦价格上行承压。

二、焦煤:进口支撑,煤价缺乏进一步上涨驱动

1、国产煤供应边际收窄,全年增幅有限

近期焦煤价格不断上涨,市场炒作热点主要在供应端。6 月是安全生产月,各地安全检查相对频繁;7月份开展矿山事故瞒报“大起底”专项行动;9 月份,内蒙古区域开展煤矿安全生产专项检查。受一系列安全检查政策的影响,煤炭供应出现波动,不过总体仍维持高位。高频数据显示,三季度洗煤厂焦精煤日均产量62.9万吨,较二季度下降 0.7 万吨。

月度数据显示,8 月份,我国原煤产量 3.8 亿吨,同比增加2.0%;1-8 月累计产量30.5亿吨,同比增加 3.4%;炼焦精煤方面,7 月产量 4072.0 万吨,同比下降 0.12%;1-7 月累计产量28976.0万吨,同比微增 0.53%。

进入四季度采暖季,煤炭消费再次迎来高峰期,预计保供政策仍将执行,煤炭供应或再次增加。对于炼焦煤,虽然采暖季不会大幅增加焦煤的消耗,但近期随着煤价上涨,煤矿利润空间走扩,后期炼焦煤也将保持一定增量,不过由于资源禀赋限制,预计增量有限。

2、进口态势良好,四季度环比增量预期不明显

炼焦煤进口总体保持高位,数据显示,8 月份我国进口炼焦煤 957.3 万吨,环比增加34.2%,同比增加49.44%;1-8 月累计进口 6232.04 万吨,同比增量 2373 万吨,增幅 61.49%。从蒙、俄两国合计进口焦煤量占总进口量的80%,同比增量也基本由这两国贡献。

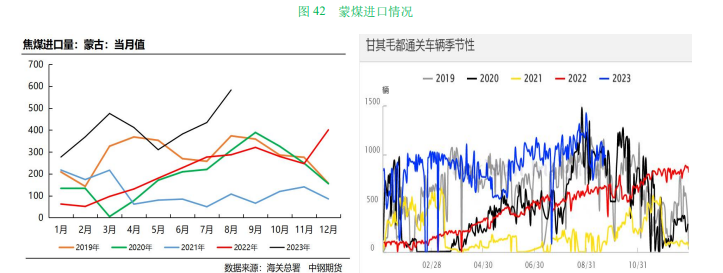

蒙煤: 8 月份,我国从蒙古国进口炼焦煤 583.17 万吨,环比增加 34.24%,同比增加102.97%;1-8 月累计进口3243.81万吨,同比增量 1930 万吨,增幅 147.0%。蒙煤单月进口量再创新高,前 8 月进口量占总进口量比例达52%,为国内焦煤供应提供支撑。目前来看,蒙煤甘其毛都口岸日均通关量较 8 月略有下降,但仍保持在往年同期高位水平,进口相对稳定。后期来看,若今年 9-12 月进口量以去年同期的量计算,今年进口量将到达4400万吨,符合此前乐观预期量。

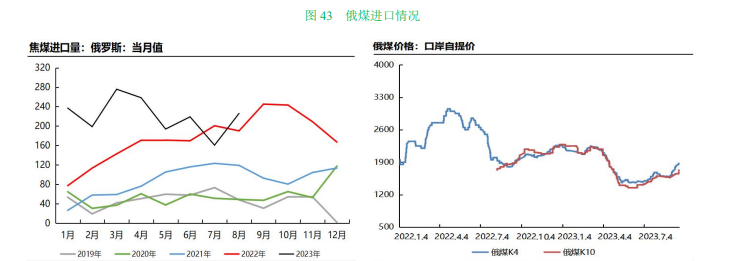

俄煤: 俄煤进口占炼焦煤总进口量的 28%左右,8 月份,我国从俄罗斯进口炼焦煤226.09 万吨,环比增加40.8%,同比增加 18.9%;1-8 月累计 1769.81 万吨,同比增量 534 万吨,增幅 43.2%。受运力等因素影响,俄煤进口增量空间不及蒙煤。

此外,近期俄政府决定自 2023 年 10 月 1 日起至 2024 年年底,对多种商品实施弹性出口关税,关税税率与卢布汇率挂钩,其中,当 1 美元兑卢布汇率居于 80(含)至 85 之间时,清单上除化肥外的商品关税税率为4%;居于 85(含)至 90 之间时,税率为 4.5%;居于 90(含)至 95 之间时,税率为5.5%,不低于95 时,税率为7%。

目前来看,美元兑卢布汇率基本处于 95 以上波动,以俄罗斯炼焦煤 K4 远期现货价格为例,报盘CFR204美金/吨,粗略折算其 FOB 194 美金/吨,按税率 7%测算,出口费用将在原来基础上增加约13 美金/吨。该税额将增加矿山或贸易商的出口成本,一定程度上将抑制俄煤出口,不过实际影响程度有待跟踪。全年来看,俄煤进口暂维持同比增量 500 万吨的预期。

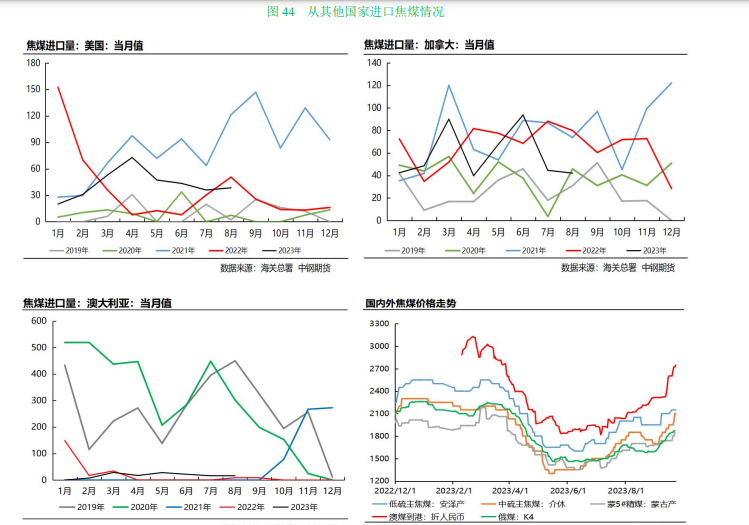

其他国家: 除蒙煤、俄煤外,从其他国家进口的炼焦煤量基本都是同比减量,其中,1-8 月从美国进口炼焦煤341.69万吨,同比减量 26 万吨,降幅 7.11%;从加拿大进口炼焦煤 468.51 万吨,同比减量86 万吨,降幅15.51%;澳煤进口依然没有明显新增量,近几月基本维持 16 万吨左右,前 8 月累计进口量 135.12 万吨,同比下降35.34%(去年主要是前期滞港煤获得通关)。

价格方面,第三季度各国进口煤价格也呈现震荡上涨走势,对比来看,蒙煤、俄煤价格涨幅整体低于国内焦煤涨幅,具备一定进口优势,而澳煤价格仍明显高于国内,是抑制国内进口商的一大影响因素。总体来看,若四季度无其他因素扰动,今年焦煤进口量将实现较大幅度的同比增长,预计总进口量将达到9000 万吨左右,同比增量约 2600 万吨,持续为国内炼焦煤供应提供支撑,但四季度环比三季度增量预期不明显,后期需重点关注蒙煤高通关能否延续。

三、焦炭:供需宽松矛盾暂不突出,价格跟随原料波动

1、中下游利润不佳,原料上涨空间受限

目前“金九银十”需求旺季阶段几乎过半,但终端需求并未有明显起色,尤其房地产市场对于钢材实际需求的变化量较小,建材成交量仍低于往年同期。近期宏观层面出台的刺激政策主要集中在销售端,有利于加快房企资金回笼,而传递到对建材的消耗上仍需一定时间,因此,建材旺季需求正逐步度被证伪。

受需求低迷影响,近期螺纹钢等产品价格表现相对偏弱,仅有小幅上涨,而原材料煤焦矿的价格表现强势,钢厂盈利持续压缩,高频调研数据显示,目前钢厂平均盈利率仅 43%左右。

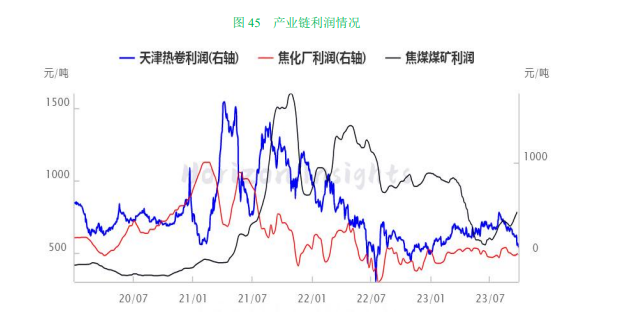

焦化方面,因产能处于过剩状态,焦化行业难以获得丰厚盈利空间,全市场独立焦企平均吨焦利润多数时间处于盈亏平衡附近,第三季度盈利均值仅10 元/吨。而煤矿端因三季度煤价不断上涨,盈利空间扩张至约 800 元/吨,依然是煤焦钢产业链中利润相对最好的环节。从利润分配角度来看,在终端需求较低迷、下游利润空间小的态势下,不支持煤焦价格继续快节奏上涨。

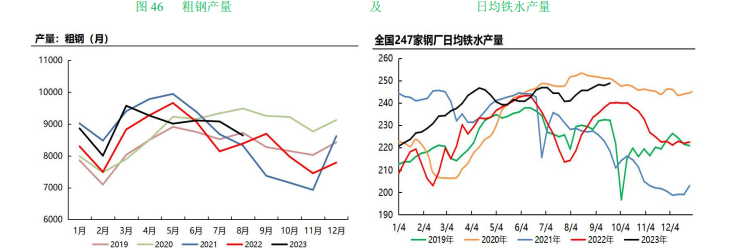

2、短期需求高位,四季度回落压力仍存

目前钢厂盈利情况不佳,但尚未达到促使钢厂主动实施减产的亏损程度。从以往数据来看,2022年6月以及 10 月份因亏损而开始大规模减产时,钢厂盈利率仅在 20%甚至更低,因此,目前40%左右盈利率下,钢厂高炉仍保持较高的开工率。调研数据显示,第三季度 247 家钢厂高炉日均铁水产量245.3 万吨,较去年同期增加18.2万吨,高铁水也就意味着焦炭的高需求,因此即便焦化产能处于过剩状态,但焦炭并没有出现明显的累库压力。

8 月份以来,市场对于粗钢控产政策执行预期由强转弱,钢厂高炉开工不降反增,但目前来看控产预期依然存在,与 2022 年平控的概率更大。今年前 8 个月粗钢产量同比增加约 1800 万吨,后期钢厂存在一定减产压力,目前长流程对粗钢产量的贡献比在 85%左右,因此若严格执行控产政策,简单测算焦炭需求将存在约765万吨的下降空间,后期关注钢厂执行情况。

2、焦炭供应跟随需求波动,关注山西去产能情况

国家统计局数据显示,8 月份,我国焦炭产量 4158.0 万吨,环比增加 2.84%,同比增加6.32%;1-8月累计产量 32490 万吨,同比增加 2.92%。由于焦化产能相对过剩且行业盈利空间小,焦炭产能释放受限,焦炭供应基本跟随需求变化,调研数据显示,第三季度焦炭日均产量 69.4 万吨,较二季度增加1.2 万吨。

政策方面,9 月 22 日生态环境部发布关于公开征求《京津冀及周边地区、汾渭平原2023-2024 年秋冬季大气污染综合治理攻坚行动方案 》(征求意见稿),文件中提到:2023 年 12 月底前,山西省关停炭化室高度4.3米焦炉,对此据 Mysteel 最新统计,山西省涉及淘汰关停焦化产能 2194 万吨,前三季度关停产能较少,多数集中在四季度执行关停计划,届时予以重点关注。

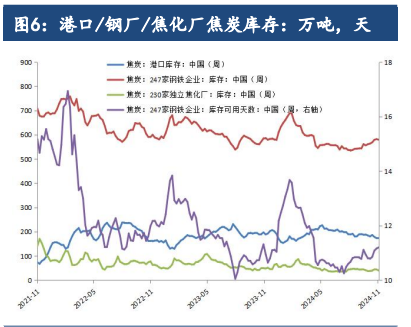

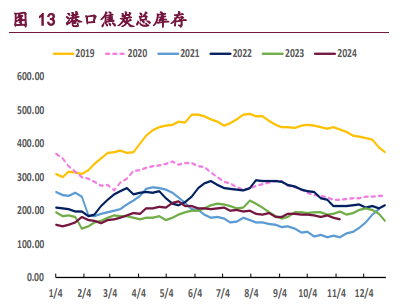

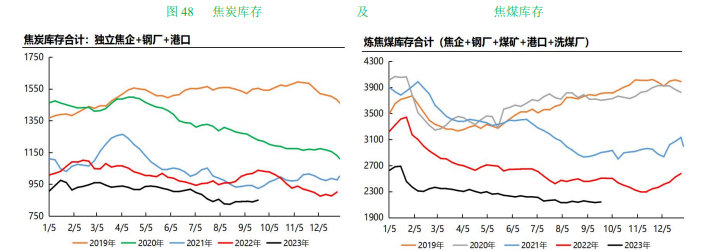

3、库存偏低,累库压力暂不大

第三季度,焦煤、焦炭整体仍以去库为主,其中,目前焦炭库存 849.7 万吨,较二季度末下降68.5万吨;焦煤库存 2140.6 万吨,较二季度末下降 77.5 万吨。在刚性需求维持旺盛的情况下,焦煤、焦炭库存均维持低位,整体累库风险暂时不大,但需注意的是,若钢厂严格执行粗钢控产政策,需求下降后,煤焦面临一定累库风险,若减产预期证伪,则煤焦累库压力依然有限。

【行情走势判断】

2023 年第三季度,宏观层面发布并落地执行多项支持房地产行业向好发展政策,市场信心有所修复,为黑色金属板块价格偏强运行提供良好氛围。

供需层面,产业链内的需求正反馈助力煤价上涨,即需求端钢厂执行粗钢控产政策不及预期,高炉开工不降反增,促使煤焦等炉料日耗增加。而供应端,受煤矿安全生产监管趋严扰动,煤炭供应边际收紧,刺激煤价上涨。 进入四季度采暖季,煤炭消费再次迎来高峰期,预计保供政策仍将执行,对于炼焦煤,虽然采暖季不会大幅增加焦煤的消耗,但近期随着煤价上涨,煤矿利润空间走扩,后期炼焦煤也将保持一定增量,不过由于资源禀赋限制,预计增量有限。

进口端保持良好态势,预计全年总进口量将达到 9000 万吨左右,同比增量约2600万吨,持续为国内炼焦煤供应提供支撑。

利润方面,受终端需求低迷、原材料价格强势等因素影响,产业链中下游盈利情况不乐观,从利润分配角度来看,该局面不支持煤焦价格继续快节奏上涨。

目前钢厂盈利情况尚未达到促使钢厂主动实施减产的亏损程度。从以往数据来看,当钢厂盈利率降至20%或更低时,钢厂将主动实施减产措施。短期高铁水对炉料仍有较强支撑,不过粗钢控产政策预期仍存,若钢厂严格执行,炉料需求面临下降压力,简单测算焦炭 9-12 月需求将存在约 765 万吨的下降空间,后期有待持续关注钢厂执行情况。

焦炭供应端,今年山西省多次发文提到 2023 年年底关停 4.3 米焦炉,据统计,前三季度关停产能较少,多数集中在四季度执行关停计划,涉及淘汰关停焦化产能 2194 万吨,若严格执行,不排除出现供需错配行情,届时关注关停执行情况。

库存方面,在刚性需求维持旺盛的情况下,焦煤、焦炭库存均维持低位,整体累库风险暂时不大,但需注意的是,若钢厂严格执行粗钢控产政策,需求下降后,煤焦面临一定累库风险,若减产预期证伪,则煤焦累库压力依然有限。

综合来看,短期煤焦供需趋于宽松的矛盾并不明显,价格保持相对强势,但原料拉涨过后,大部分焦钢企业面临亏损压力,并且旺季需求正逐步被证伪,预计中下游低利润、高供应的状态恐难维持,四季度需警惕需求负反馈再次向上游传导。基于焦炭存在去产预期,策略上可关注焦化利润走扩的机会。

【后期关注/风险因素】

关注蒙煤进口情况、钢厂高炉开工节奏变化及山西区域淘汰落后产能执行情况等等。