螺纹供需格局有所改善 铁矿石供应延续季节性回升

行情复盘

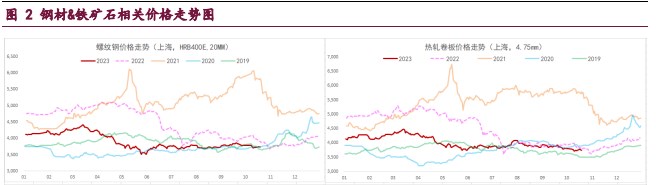

10月23日,螺纹钢期货主力合约收跌1.57%至3572.0元。

持仓量变化

10月23日收盘,螺纹钢期货持仓量:+72910手至1953077手。

背景分析

供需格局迎来改善,钢厂调整产品结构,螺纹周产量再度回升,周环比增 3.47 万吨,依旧仍处于年内低位,给予钢价一定支撑,但减产负反馈以及品种转产预期下利好效应有限。

后市展望

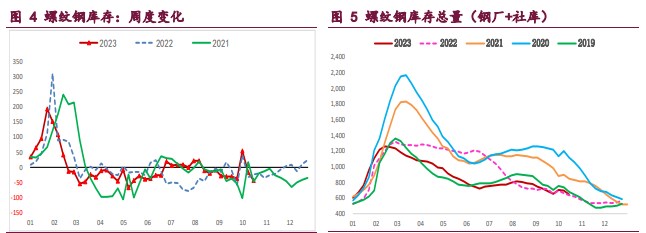

得益于终端需求改善,而供应维持低位,螺纹供需格局有所改善,库存迎来良好去化,但地产低迷格局未变,建筑钢材需求增量空间有限,基本面难有实质性改善,后续钢价仍将承压运行,重点关注钢厂生产情况。

研报正文

核心观点

螺纹钢:主力期价弱势运行,录得 1.57%日跌幅,量仓扩大。现阶段,得益于终端需求改善,而供应维持低位,螺纹供需格局有所改善,库存迎来良好去化,但地产低迷格局未变,建筑钢材需求增量空间有限,基本面难有实质性改善,后续钢价仍将承压运行,重点关注钢厂生产情况。

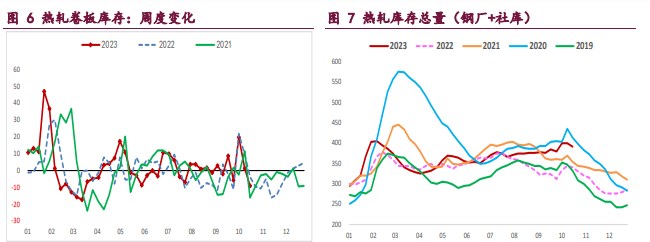

热轧卷板:主力期价弱势下行,录得 1.12%日跌幅,量仓有所增加。目前来看,热卷供需格局迎来变化,减产带来供应收缩,持续性待跟踪,相应需求变化不大,且后续存隐忧,基本面并未实质性改善,钢价仍将承压运行。

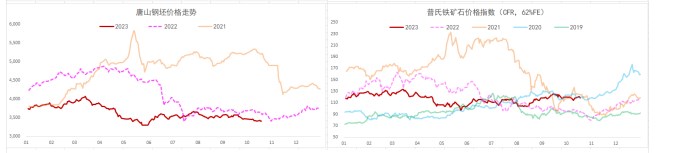

铁矿石:主力期价震荡下行,录得 2.45%日跌幅,量仓收缩。现阶段,亏损加剧倒逼钢厂加大减产,负反馈预期兑现,需求利好效应继续趋弱,同时矿石供应维持高位,矿石基本面有所走弱,高位矿价将承压运行,但低库存、高贴水叠加人民币贬值利好,矿价下行阻力较强,多空因素博弈下预计矿价维持高位震荡运行,重点关注铁水变化情况。

一 产业动态

(1)10 月百城首二套房贷利率创新低,首套平均利率降为 3.88%

贝壳研究院最新监测显示,10 月百城首二套房贷利率创新低,平均房贷利率分别降至 3.88%、4.44%,超九成城市首二套首付比执行最低 20%、30%。今日人民银行发布的最新一期贷款市场报价利率(LPR)显示,1 年期 LPR 报 3.45%、5 年期以上 LPR 报 4.2%,均与上月持平。北京一位银行信贷经理表示,本月 LPR 保持不变,北京首套、二套房贷利率较上个月保持不变。贝壳研究院分析师认为, 9 月以来降首付、信贷支持以及限购放松等政策组合效用已经显现,十一假期过后市场交易也在正常恢复,当前京沪房贷利率相对较高,仍有调降空间。

(2)中国揽获全球四分之三订单!最新全球造船业月报出炉

根据克拉克森最新数据统计(截至 2023 年 10 月 8 日),2023 年 9 月份全球新签订单 84 艘,共计 2,015,590CGT,与 2023 年 8 月份全球新签订单 109 艘,共计 2,707,051CGT 相比较,数量环比减少 25 艘,修正总吨环比下降 25.54%。与 2022 年 9 月份全球新签订单 174 艘,共计 4585447CGT 相比较,数量同比减少 90 艘,修正总吨同比下降 56.04%。

(3)河北 26 家钢企创 A 成功

河北钢铁行业历史悠久,钢铁产业规模连续多年居全国第一,是全省工业第一大支柱产业。全省高炉平均炉容约 1500 立方米,转炉平均吨位约 130 吨,远高于全国平均水平。钢材品种基本实现“板带型棒线管”全覆盖,形成了包括矿石采选、钢铁冶炼、压延加工、焦化制气等门类齐全的产业体系。同时,河北省钢铁产业具备了绿色发展厚实基础,26 家钢铁企业环保绩效达到 A 级,国家级绿色工厂 34 家,均为全国第 1。

二 现货市场

三 期货市场

四 相关图表

五 后市研判

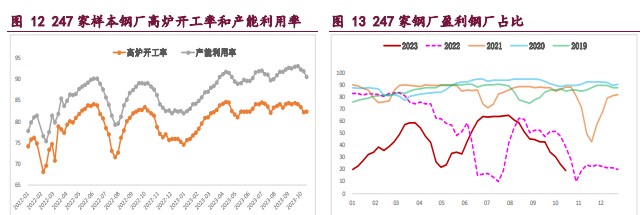

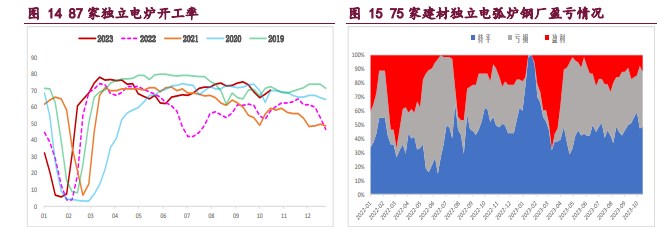

螺纹钢:供需格局迎来改善,钢厂调整产品结构,螺纹周产量再度回升,周环比增 3.47 万吨,依旧仍处于年内低位,给予钢价一定支撑,但减产负反馈以及品种转产预期下利好效应有限。

与此同时,螺纹需求持续好转,周度表需环比增 31.15 万吨,当周表现好于市场预期,相应的高频终端采购同样增加,但地产前端投资低迷格局未变,基建增速提升也有限,建筑钢材需求改善空间有限,且后续北方需求将季节性走弱,弱势需求仍会抑制钢价。

综上,得益于终端需求改善,而供应维持低位,螺纹供需格局有所改善,库存迎来良好去化,但地产低迷格局未变,建筑钢材需求增量空间有限,基本面难有实质性改善,后续钢价仍将承压运行,重点关注钢厂生产情况。

热轧卷板:供需格局有所变化,库存再度去化,钢厂调整产品结构,热卷周产量环比再降 7.56 万吨,供应持续收缩,但依旧处于年内相对高位,利好效应不强,关注持续性。

与此同时,热卷需求变化不大,周度表需环比微增 2.72 万吨,仍是近年来同期低位,相对利好则是冷轧行业支撑,但需谨防其高供应下基本面矛盾激化,若其走弱则易拖累热卷需求,重点关注冷热价差走势情况;板材出口也面临季节性走弱,后续热卷需求存有隐忧。

综上,热卷供需格局迎来变化,减产带来供应收缩,持续性待跟踪,相应需求变化不大,且后续存隐忧,基本面并未实质性改善,钢价仍将承压运行。

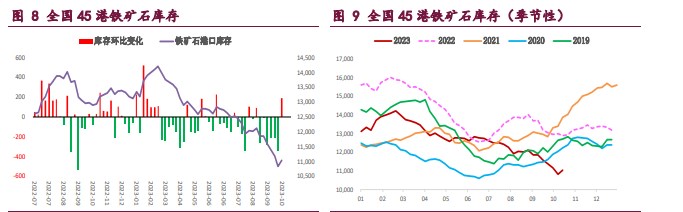

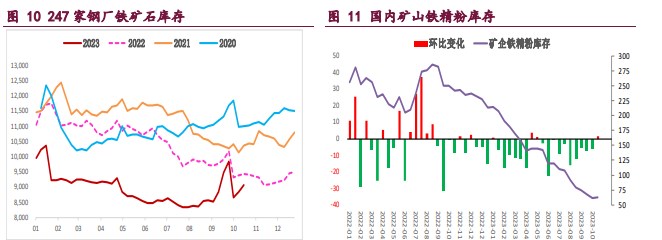

铁矿石:供需格局有所走弱,库存开始增加,亏损加剧倒逼钢厂加大减产,本周样本钢厂日均铁水产量和进口矿日耗继续回落,且降幅扩大,需求利好效应趋弱,而弱势钢价下钢厂经营状况仍在恶化,盈利钢厂占比继续下降,减产负反馈预期下矿价仍易承压,重点关注钢厂减产力度便哈。

与此同时,国内港口矿石到货大幅增加,海外矿商发运同样低位回升,按船期推算国内港口到货将维持高位,相应的内矿供应也相对积极,整体矿石供应延续季节性回升。

目前来看,亏损加剧倒逼钢厂加大减产,负反馈预期兑现,需求利好效应继续趋弱,同时矿石供应维持高位,矿石基本面有所走弱,高位矿价将承压运行,但低库存、高贴水叠加人民币贬值利好,矿价下行阻力较强,多空因素博弈下预计矿价维持高位震荡运行,重点关注铁水变化情况。