豆粕供应出变数正在博弈 橡胶基本面不乐观

行情复盘

12月29日,豆粕期货主力合约收跌1.43%至3313.0元。

持仓量变化

12月29日收盘,豆粕期货持仓量:+1013手至1383978手。

背景分析

阿根廷降雨良好,有助于大豆作物初期生长。2023年大豆期货的跌幅达到14.8%,为2018年以来首次年度下跌,因为巴西大豆产量强劲,抵消了阿根廷干旱造成大豆急剧减产带来的影响。

后市展望

连粕的回落走势不会太顺利,如果回调幅度很大,那意味着可能再度迎来结构性单边做多及正套机会。操作上,目前盘面在逐渐挤出天气升水的过程中,内盘连粕需求差、供应出变数正在博弈,此外仍需谨防天气的反复,短期连粕震荡偏弱运行,但不宜过分看空。

研报正文

【豆粕】

隔夜美豆3月收于1297.5,跌1.11%。主要原因是巴西降雨改善,阿根廷降雨良好,有助于大豆作物初期生长。2023年大豆期货的跌幅达到14.8%,为2018年以来首次年度下跌,因为巴西大豆产量强劲,抵消了阿根廷干旱造成大豆急剧减产带来的影响。

美国农业部的周度出口销售报告显示,截至2023年12月21日当周,美国2023/24年度大豆净销售量为983,900吨,比上周低了51%,比四周均值低了38%。这一数据与市场预期相符。

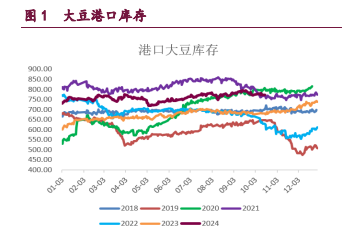

布宜诺斯艾利斯谷物交易所发布周报,近来降雨充沛,阿根廷大豆播种工作已完成78.6%,比一周前提高了9.5个百分点。上周国内油厂豆粕库存继续回升,仍在季节性偏高位运行,油厂大豆库存也是升势,现货对5月基差维持在500上方,下游饲企豆粕库存再次下降,但仍是近几年同期的最低水平,基本上到了极限。

上游累库、下游去库,造成了当前震荡纠结的局面。中期来看,我们认为新作库销比的调降对于美豆价格形成种植成本支撑。但从时间点上来看,当前巴西天气炒作热度逐渐过去,阿根廷天气关注度开始提升,人民币近期开始走升值趋势,对于内盘压力增大。从过去两年的情况来看,进口大豆买船、到港量与实际供应量、大豆压榨量并不划等号,在下游饲企压缩库存的情况下,未来现货供应恐慌情绪仍可能出现。

连粕的回落走势不会太顺利,如果回调幅度很大,那意味着可能再度迎来结构性单边做多及正套机会。操作上,目前盘面在逐渐挤出天气升水的过程中,内盘连粕需求差、供应出变数正在博弈,此外仍需谨防天气的反复,短期连粕震荡偏弱运行,但不宜过分看空。

【橡胶】

12月30日,青岛橡胶保税区交割库发生火灾,里面存放近万吨20号胶交割品。历史上2017年12月青岛橡胶交割仓库也发生过火灾,当时烧毁约3.6万吨天然橡胶。RU主力并未涨停,但两天上涨超过1000点,第三天起大幅回落。

目前国内天胶库存极高,大约为150-200万吨左右,保税区1万吨的库存烧毁对大局并不构成太大影响。但由于NR期货本就存在因为仓单过于集中导致近月剧烈波动,这次大火或导致市场神经更为紧张。预计节后橡胶期货将大幅拉涨,尤其是NR期货上涨幅度更大。

合成胶:下游半钢胎需求良好;自身负荷大幅下降;齐鲁石化起火后,丁二烯供应吃紧,且将是中长期的。天然橡胶:近日市场轮番炒作收储,泰国洪水等。但其基本面不乐观。

下游全钢胎需求走弱明显,老胶仓单集中流出冲击现货市场。国内天胶社库由去库转为累库,绝对库存水平高。尽管进入停割季,全球产量将下降。但从季节性看,停割季,天胶价格反而偏弱。由于事件炒作以及其他品种的拉动,天然橡胶在弱基本面的情况下上行,可考拉涨之后逢高做空,以及做空RU-NR价差。

【棕榈油】

上周五,BMD毛棕盘面低开震荡,尾盘瞬间走高,全天收长下影线,或因新年假期前资金调仓。船运机构数据显示,12月全月马棕出口环比减少近10%。目前产量及出口预估看,12月马棕库存环比小幅增加,维持中性稍高库存水平。印尼本土及对外毛棕报价看,印尼棕榈油供需也不紧张。

中短期,国际棕榈油产地缺乏利多驱动。此外,天气预报显示未来2周巴西中部及阿根廷大豆核心产区将出现明显降雨。但MT州大豆已经开始收获,近期强降雨对MT州单产利好可能较为有限。

国内方面,上周五国内油脂跌幅较大。其中,棕榈油减仓下跌,菜油增仓下跌。基本面看,上周国内大豆压榨量仍不高,因北方环保限产、部分油厂豆粕胀库等。

国内豆油上周成交清淡,春节集中提货尚未开始,预计1月开始春节备货,关注1月国内大豆压榨能否放量。国内菜油12月压榨量如期偏高,但沿海菜油库存回升较慢,沿海菜油库存已经在转移至内地。

国内棕榈油库存近期继续回落,因12-1月船期采购数量少,中短期库存预计继续下降。三个油脂整体供需偏宽松,大豆压榨1月是否放量比较重要。中短期,巴西天气支撑进一步减弱,国内油脂春节提货在即。油脂中期继续偏空,短期跌势可能放缓。