印尼出口禁令或难持续 油脂颓势尽显

后市展望

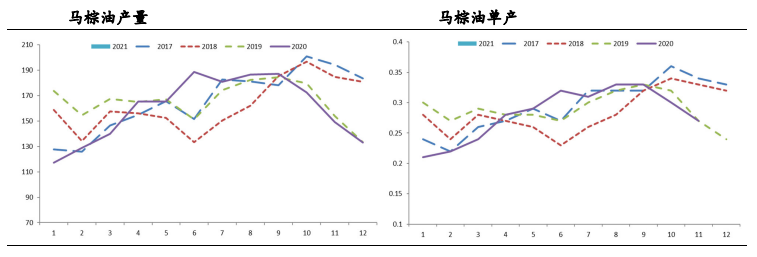

短期来看,美玉米由于中西部湿冷导致播种进度缓慢,美玉米有转种美豆的风险。中长期来分析,油脂的上行驱动仍在,毕竟美国生物柴油前景乐观,对原油替代性较强,外加马来西亚棕榈油产量恢复缓慢。

背景分析

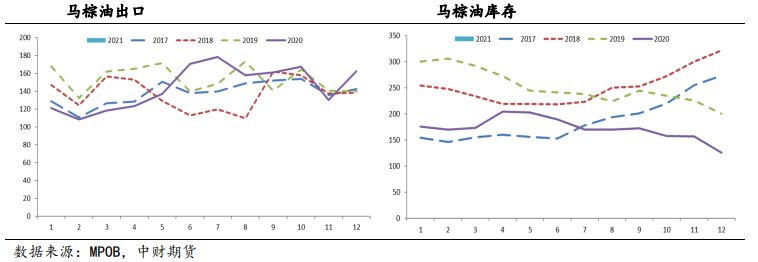

据马来西亚棕榈油局MPOB:马来西亚将2022年5月份毛棕榈油的出口税维持在8%。但将2022年5月份的参考价从4月份的5925.33林吉特/吨上调至6759.22林吉特/吨。

研报正文

一周要闻

1、盘面及现货报价不断上升中棕油进口利润打开,传言远月出现买船,对09造成一定限制。

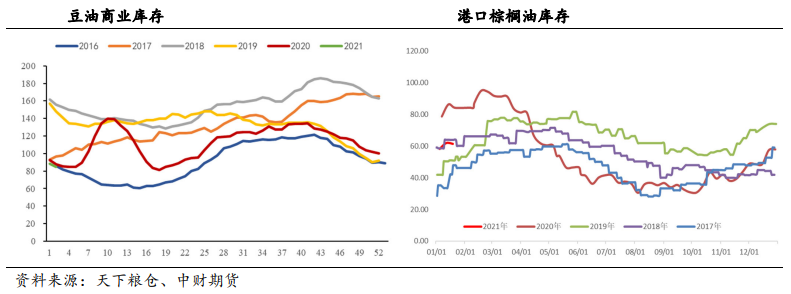

当前棕榈油主产国进入季节性增产期,且印尼棕油库存环比继续上升,印尼库存压力将限制棕油价格,预计未来几日05及09价格将表现疲弱,但由于国内棕油库存处在低位,预计下降幅度更为有限。

2、近期豆油稳定走强,主要受到全球豆油价格上涨同时国内的贸易需求大量转移至豆油合约,由于豆油最佳性价比,令我国植物油消费主要向豆油倾斜,带动盘面价格。

3、对于国内菜油来说,受乌克兰葵花籽种植面积可能大幅减少影响,全球葵油及菜油的总供给紧张支撑全球菜油及葵油价格,尽管市场成交清淡但供给紧张令价格有一定支撑。

国外基本面分析

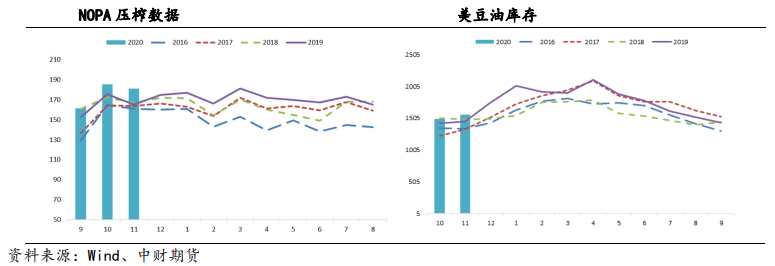

美国全国油籽加工行业协会(NOPA)周五(4月15日)发布月度压榨数据显示,3月美国大豆压榨量增至历史同期最高水平,较上月环比提高10.1%,较去年同期3月提高2.1%,但低于报告出台前业内预期。NOPA会员企业加工的大豆占到全国的95%左右。

NOPA报告显示,2022年3月份会员企业加工1.81759亿蒲大豆,高于2月份的1.65057亿蒲,也高于2021年3月份的1.77984亿蒲,也超过2020年3月份创下的前历史同期最高纪录1.81374亿蒲。3月豆粕产量为4292800短吨,较前月增加415004短吨;美国3月豆油产量为21.49548亿磅,较前月增加1.79664亿磅。

据马来西亚棕榈油局MPOB:马来西亚将2022年5月份毛棕榈油的出口税维持在8%。但将2022年5月份的参考价从4月份的5925.33林吉特/吨上调至6759.22林吉特/吨。

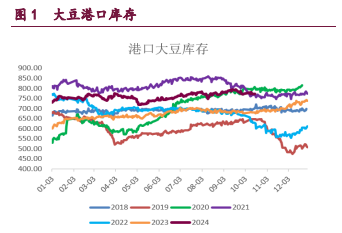

国内供需情况

逻辑观点

国内五一期间,美豆油跌7.77%,美豆跌4.03%,走势偏熊。

回顾本轮美国市场的下跌行情,驱动因素首先是是印尼限制出口政策的不确定性。

根据印尼方面的消息,市场显然认为印尼限制出口不可持续,当成短期行为进行price in,并认为5月中下旬印尼政府就会解除出口禁令,所以美豆油跌掉了自印尼限制出口以来的所有涨幅;另一驱动因素是美国面包师协会呼吁联邦政府平衡美豆油的食品和生物燃料之争。竞争减少的预期下豆油自然颓势尽显。

最后,美联储过于鹰派的立场也助长了油脂的下跌:货币紧缩幅度超预期,造成了全球资产价格表现偏弱。

综合来看,印尼限制出口禁令是当前油脂市场的主要矛盾。

中长期来分析,油脂的上行驱动仍在,毕竟美国生物柴油前景乐观,对原油替代性较强,外加马来西亚棕榈油产量恢复缓慢。

短期来看,美玉米由于中西部湿冷导致播种进度缓慢,美玉米有转种美豆的风险。

乌克兰方面,葵花籽的播种进度慢于去年30%。符合之前的预期,之前市场预期在28%。

因此三大油脂短期我们认为将以震荡为主,长期看多。

操作建议:观望。

风险因素:1、豆油需求不及预期;2、马来西亚棕榈油出口不及预期。