供需短期难达平衡状态 镍不锈钢下跌风险显著

背景分析

美联储一次性加息50个基点,国内疫情扰动持续,基本面方面,下游需求承压,不锈钢减产应对,终端开工恢复程度有限。

后市展望

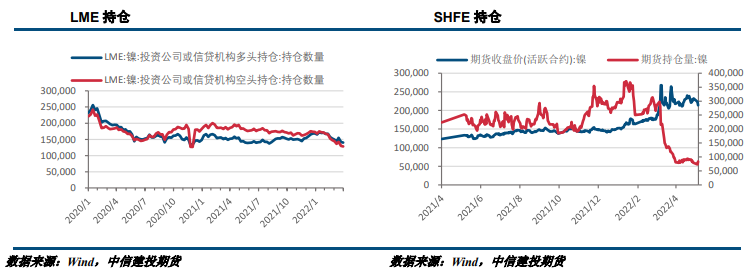

近期镍产业链价格受宏观情绪引导为主,基本面供需短期难达平衡状态,因此,镍及不锈钢下跌风险更为显著。

研报正文

行情综述

上周仅两个交易日,宏观与基本面呈利空环境,镍与不锈钢均表现出承压运行的态势。

宏观方面,美联储一次性加息50个基点,国内疫情扰动持续,基本面方面,下游需求承压,不锈钢减产应对,终端开工恢复程度有限。

价格影响因素分析

1、国外:美联储加息落地,资产普遍受挫

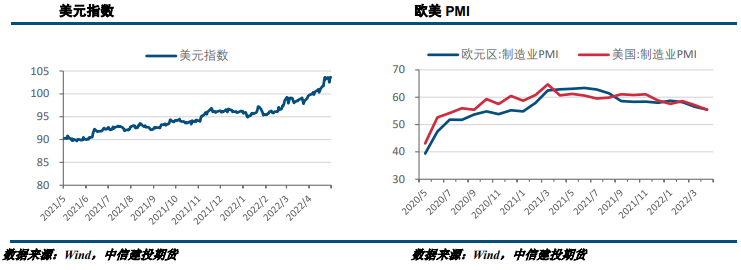

美联储公布最新利率决议,将基准利率上调50个基点至0.75%-1.00%区间,为2000年5月以来最大幅度加息,符合市场预期。声明称,美联储将于6月1日开始以每月475亿美元的步伐缩表,即每个月缩减300亿美元的美国国债和175亿美元的抵押贷款支持证券(MBS),并在三个月内逐步提高缩表上限至每月950亿美元。

美联储主席鲍威尔表示,当前距离中性利率水平还有很长的路要走。当加息至中性利率时,将决定会加息至何种程度。在接下来的几次会议上,各加息50个基点是可能的选项,并没有积极地考虑单次加息75个基点的可能性。

美国4月ISM制造业PMI录得55.4,创2020年9月以来新低,显著不及预期的57.6。报告的基本细节表明,商品需求略有下降,但采购经理继续将原因归咎于供应链的不正常。欧盟计划在5月9日之前完成第6轮对俄制裁工作。

委员会主席冯德莱恩表示,欧盟提议在未来6个月内禁止进口俄罗斯原油;在年底前禁止进口俄罗斯精炼油,包括海运和管道输送石油、原油和成品油;并在一个月内禁止俄罗斯石油在全球范围内的运输、融资和保险服务。匈牙利和斯洛伐克将获准更长的时间(至2023年底)来准备。

美国4月ADP就业人数录得增加24.7万人,创2020年4月以来最小就业人数增幅。

ADP首席经济学家表示,4月份,随着经济接近充分就业,美国劳动力市场复苏显示出放缓的迹象。

2、国内:经济下行压力持续,静待复工复产进程

中共中央政治局常务委员会召开会议,分析当前新冠肺炎疫情防控形势,研究部署抓紧抓实疫情防控重点工作。

会议强调,目前全球疫情仍处于高位,病毒还在不断变异,疫情的最终走向还存在很大不确定性,远没有到可以松口气、歇歇脚的时候。要毫不动摇坚持“动态清零”总方针,坚决同一切歪曲、怀疑、否定我国防疫方针政策的言行作斗争。

上海汽车产业正在加速复工复产。5月5日,上海市经济信息化委总工程师张宏韬介绍,全市1800多家重点企业,复工率超过70%,其中首批660多家重点企业复工率超过90%。汽车、集成电路等重点产业链持续恢复、提高产能,龙头企业继续保持稳定生产。

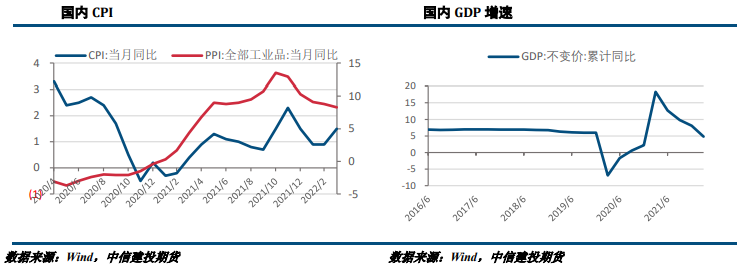

文旅部披露,“五一”假期国内旅游出游1.6亿人次,同比减少30.2%,按可比口径恢复至疫情前同期的66.8%;实现国内旅游收入646.8亿元,同比减少42.9%,恢复至疫情前同期的44.0%。中国4月财新服务业PMI为36.2,较3月下降5.8个百分点,连续第二个月创2020年3月以来新低。

此前公布的4月财新中国制造业PMI降至46.0。两大行业景气度继续在收缩区间下探,拖累4月财新中国综合PMI下降6.7个百分点至37.2,同样为2020年3月以来最低。

3、基本面:镍供应担忧渐缓,不锈钢需求续降

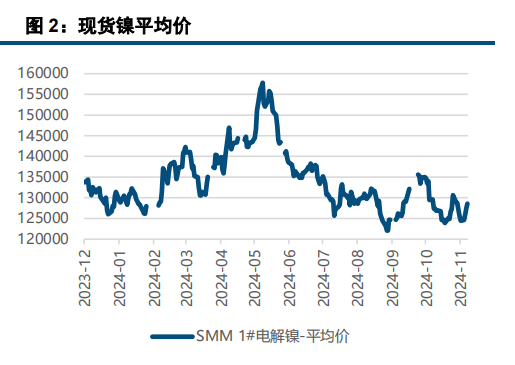

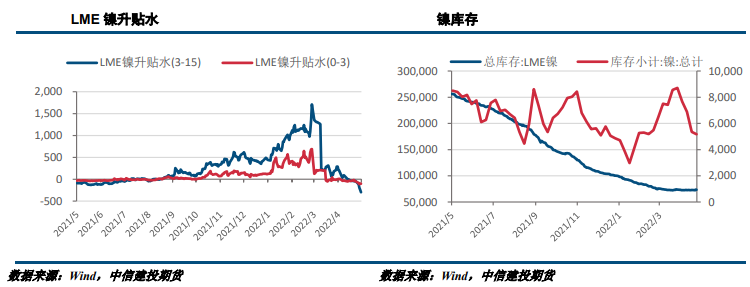

当前镍产业链继续保持冷清,五一节后归来,市场依然表现低迷,而宏观情绪低迷亦影响到后市信心,镍价呈大幅下挫之势,现货层面来看,需求有持续下滑的迹象,等待下游复工率提升。

从原料端看,镍矿报价持平与节前,矿端虽有供应增长预期,但在高运费支撑下市场价格稳定。

镍铁方面,价格亦保持平稳,市场价格在1660元/镍附近,不过当前不锈钢倾向于减产,后市镍铁价格或有回落空间。

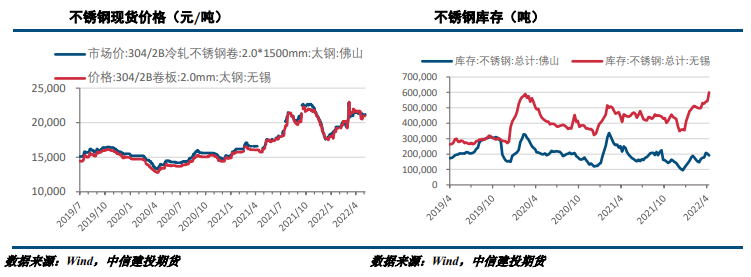

不锈钢方面,本周不锈钢价格继续下挫,钢厂生产利润有限,部分不锈钢厂出现亏损,并且在疫情影响下,不锈钢持续垒库,后续终端的需求也有较强的不确定性,部分不锈钢厂减产应对。

据Mysteel数据,4月份国内33家不锈钢厂粗钢产量285.50万吨,月环比减1.98%,5月份国内33家不锈钢厂粗钢排产283.70万吨,预计月环比减0.6%。

库存方面,截止到5月5日,全国主流市场不锈钢社会库存总量90.97万吨,周环比上升5.34%,月环比上升8.95%。

300系库存总量57.75万吨,周环比上升5.61%,月环比上升10.43%。其中300系冷轧库存41.19万吨,创历史新高。

行情展望与投资策略

宏观面,美联储加息落地,市场流动性有收紧迹象,国内经济预期不佳,大宗商品普遍下跌。

产业方面,物流仍然是供需两端最大的制约,镍的供应仍然偏紧,不过从边际变化来看,供应压力正在缓解。

不锈钢需求承压,库存持续增加,不锈钢厂面临亏损压力。

近期镍产业链价格受宏观情绪引导为主,基本面供需短期难达平衡状态,因此,镍及不锈钢下跌风险更为显著。

沪镍2206参考区间200000-220000元/吨。SS2206参考区间18500-19500元/吨。操作上,沪镍及不锈钢轻仓做空。