基于美联储议息会议 双粕恐维持高位振荡走势

现货市场

截止6月13日,豆粕现货均价4332元/吨,跌32元/吨,成交2.9万吨;基差均价4290元/吨,环比上跌94元/吨,成交1.9万吨。

背景分析

截止到6月12日,美豆优良率为70%,分析师预估是70%,去年同期是62%。截止到6月10日,豆粕库存5.8万吨,上周2.6万吨,减少6.8万吨。

研报正文

【品种观点】

超级周来袭;美联储议息会议;美农报告中性偏多;市场关注点在月底大豆种植面积公布;天气升水炒作预期仍在;CBOT大豆价格高位偏强震荡;国内油厂开机率回升;豆粕库存攀升;豆粕现货基差偏弱;盘面宽幅振荡为主;中期双粕维持高位振荡走势 。

【操作建议】

双粕振荡为主区间操作为宜,豆粕2209合约支撑位3800,压力位4300;菜粕2209合约支撑位3400,压力位3900。 【现货情况】

截止6月13日,美湾7月盘面榨利-570元/吨,8月榨利-312元/吨,9月榨利-331元/吨,巴西7月盘面榨利-451元/吨;8月榨利-41元/吨,9月榨利-730元/吨;截止6月13日,豆粕现货均价4332元/吨,跌32元/吨,成交2.9万吨;基差均价4290元/吨,环比上跌94元/吨,成交1.9万吨。豆粕主力合约基差152元/吨,环比上涨59元/吨。

【利多因素】

截止到6月12日,美豆种植率是88%,分析师预估是90%,一周前是78%,去年同期是93%,五年均值是88%;大豆出苗率为70%,前一周为56%,去年同期均值是85%,五年均值是74%。

【利空因素】

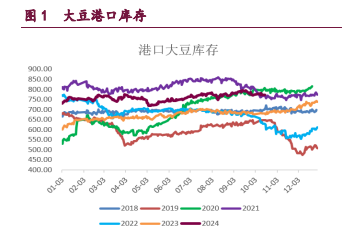

截止到6月12日,美豆优良率为70%,分析师预估是70%,去年同期是62%。截止到6月10日,豆粕库存5.8万吨,上周2.6万吨,减少6.8万吨;菜粕库存6.0万吨,上周4.8万吨,增加1.2万吨;油菜籽库存25.6万吨,上周23.8万吨,环比增加1.8万吨;大豆库存629.4万吨,上周609.8万吨,增加19.6万吨。第24周,6月900万吨,7月780万吨,8月800万吨。

【风险因素】

俄乌局势;国际原油期价;政府指导。