钢厂盈利率大幅改善 铁矿石呈震荡偏强走势

行情复盘

8月8日,铁矿石期货主力合约收涨4.31%至737.5元。

主力持仓

8月8日,铁矿石期货主力持仓呈现多空双增局面。

后市展望

原料端强于成材端,钢厂利润的反弹还需要等待终端配合,关注后市铁水产量恢复的持续性。铁矿石主力切换至01合约,累库周期下建议谨慎做多。

背景分析

疏港量随着钢厂复产小幅增多,但到港增量较多,在港船只逐渐靠泊卸货,港口库存进一步积累。新一期铁水产量止跌回升,钢厂盈利率环比大幅改善,生产积极性有所提高,部分钢厂短期有补库需求。

研报正文

1、基本面:8日港口现货成交95.1万吨,环比下降13.5%,本周平均每日成交95.1万吨,环比上涨18.1%。本周澳洲发货量基本维持,巴西发货量明显回落,到港量明显回升。

疏港量随着钢厂复产小幅增多,但到港增量较多,在港船只逐渐靠泊卸货,港口库存进一步积累。新一期铁水产量止跌回升,钢厂盈利率环比大幅改善,生产积极性有所提高,部分钢厂短期有补库需求。

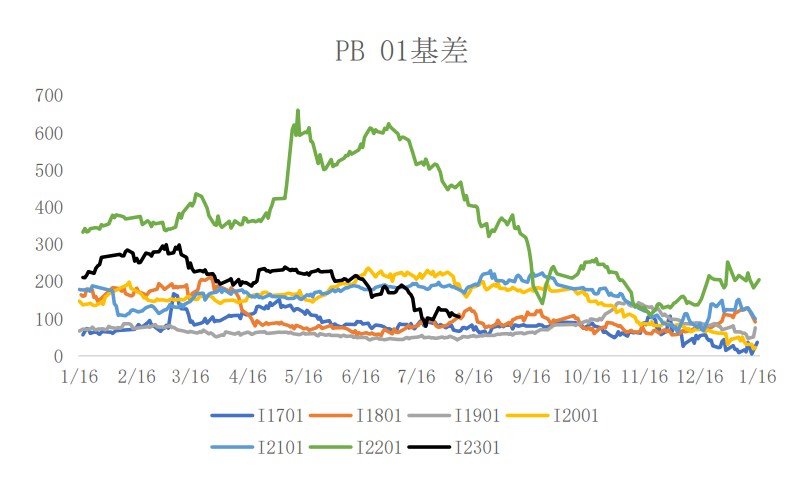

2、基差:日照港PB粉现货787,折合盘面842.5,09合约基差46;日照港金布巴粉现货750,折合盘面829,09合约基差32.5,盘面贴水。

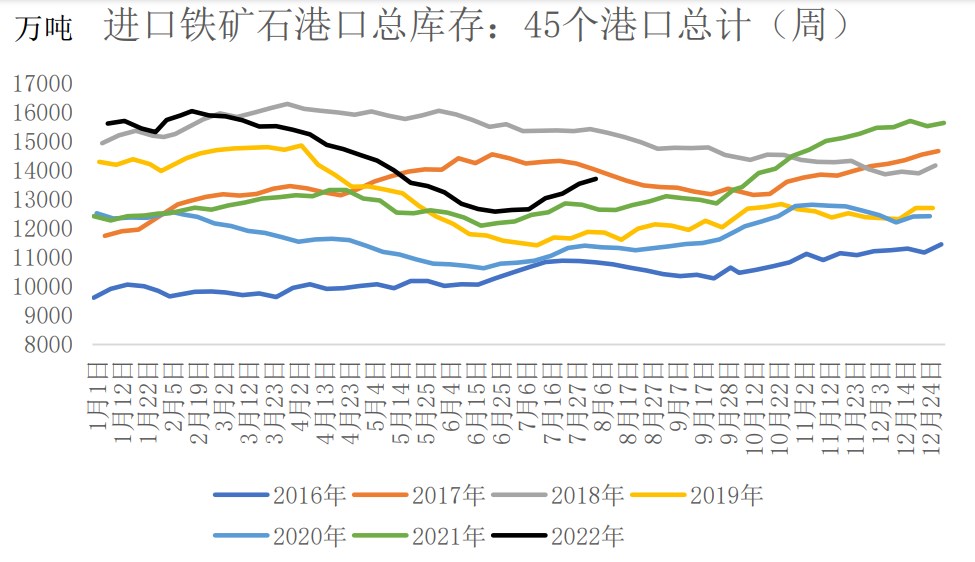

3、库存:港口库存13703.98万吨,环比增加138.19万吨。

4、盘面:20日均线向上,收盘价收于20日均线之上。

5、主力持仓:主力净多,空翻多。

6、预期:下游钢材去库良好,但近期国内疫情再度反复,终端需求规模性好转仍需关注金九银十。旺季需求前置,宏观氛围回暖,黑色产业链迎来修复。

但仍旧是原料端强于成材端,钢厂利润的反弹还需要等待终端配合,关注后市铁水产量恢复的持续性。铁矿石主力切换至01合约,累库周期下建议谨慎做多。

I2301:短期关注760阻力位

利多:

1、稳经济下地产与基建等终端需求预期支撑。

2、钢厂盈利率改善,生产积极性提高,铁水产量见底回升。

利空:

1、各地高温降雨交替,终端需求处于传统淡季。

2、国内疫情仍有扰动。

3、关注后市行政性减产会否加码。

4、港口处于新一轮累库周期

当前主要逻辑:

终端需求尚未落地,市场反复考验预期。

主要风险点:

1、海外发运不及预期。

2、国内疫情发展。