海外挤仓压力或缓解 低库存+高升水支撑铜价

行情复盘

9月30日,铜期货主力合约收涨0.89%至61320元。

主力持仓

9月30日,铜期货主力持仓呈现多空双减局面。

后市展望

近一年以来铜一直处于低库存的状态,近期长江有色升贴水也一直高位运行,低库存+高升水一直对铜价起到支撑,但此利多在宏观风险加剧的时候无法较好的体现。

背景分析

从库存端来看,上期所库存目前仅达到0.48万吨,较上月底上涨0.1万吨。COMEX库存绝对量为4.11万吨,处于往年同期较低位,较上月底下降0.61万吨,下降幅度13%,但总体运行保持相对平稳。

研报正文

【市场回顾】

2022年三季度,铜价表现为探底回升的V型走势,沪铜主力合约在7-8月累计跌幅3.11%,期间最低下探至过去18个月低位53000,LME铜三个月合约7-8月累计跌幅6%。7月上半月,市场延续美联储加速紧缩预期和经济陷入衰退的悲观情绪,而国内部分地区房地产风险也加速了工业品的下跌。

7月下半月至8月下旬,随着美国通胀显示出见顶的迹象,以及联储多位官员为加息速度降温,而国内受基建电网等开工持续景气,带动基本面好转,市场悲观情绪缓解,铜价触底反弹。

8月26日,美联储主席鲍威尔在杰克森霍尔上的鹰派言论超出市场预期,加息忧虑再度升温下铜价走势再度转弱。进入9月份,加息靴子落地,原以为市场进入靴子落地的利空出尽阶段,但欧元区PMI数据打破了市场的美好预期。

欧元区PMI连续四个月处于荣枯线以下,前期通胀连续突破高位,高通胀+经济下行对欧元区产生巨大的压力,美元指数借机站上114的高位,沪铜主力合约围绕61000关口震荡运行。

【宏观分析】

宏观面上,9月份美联储利率会议上宣布加息75个基点,联邦基金利率上升至3~3.25%区间,这已经是今年连续第5次加息,连续第3次加息75个基点。

货币政策声明显示,美联储仍致力于实现通胀2%的长期目标。鲍威尔延续了JacksonHole会议上的“鹰”派态度,明确指出通胀回到2%对维护美国经济的长期稳定增长有重要意义,美联储可以忍受经济放缓,但无法承担通胀失控的代价。

这次会议后,美联储于年内还剩下的11月2日与12月14日两次议息会议会继续大幅加息,根据最新的点阵图,美联储官员们预计从现在至年底还有125个基点的加息空间,美联储的利率会达到4.5%,而且明年还有加息空间。

这样大幅度的加息令美国经济衰退的可能性大增,也对全球经济造成巨大的威胁。于此同时,9月美联储缩表规模也将翻倍至950亿美元,这将是历史上最快的削减速度,持续的加息和缩表给经济带来衰退风险,美国GDP增速将在一段时间内低于潜在增速。

根据美联储最新预测,2022年第四季度GDP同比增速将降至0.2%(前值1.7%),2023年第四季度GDP同比增速降至1.2%(前值1.7%)。失业率将上升,美联储预计2023底失业率上升至4.4%(前值3.9%)。

从先行指标来看,今年9月官方制造业PMI录得50.1,较上月回升0.7个百分点,时隔两个月重返扩张区间。9月财新制造业PMI降至48.1(前值49.5),连续两个月处于收缩区间,为6月以来新低。

从企业规模看,大型企业PMI为51.1,较上月加快0.6个百分点,连续两个月高于临界值;中、小型企业PMI分别为49.7和48.3,分别较上月回升0.8和0.7个百分点,仍低于枯荣线。

从分类指数看,生产指数为51.5,较上月加快1.7个百分点,新订单指数为49.8%(前值49.2),连续两个月回升,但新出口订单指数降至47,为6月以来新低。

数据表明,随着高温天气影响消退,以及稳经济一揽子政策的落实,工业生产快速恢复,但需求仍处于收缩区间,外需下行压力明显加大,中小微企业景气度依旧低迷,反映经济复苏的基础不稳定,宏观政策仍需加大对中小微企业和薄弱环节的支持,稳外资稳外贸政策将继续实施。

【供给分析】

目前铜矿供应较为宽松,现货TC已经上涨至82.5美元/吨,CSPT小组制定的四季度加工费为93美元/吨,显著高于去年Q4的60美元/吨。铜精矿宽松主要是得益于新扩建项目的顺利投放,以及下半年干扰的减少,预计下半年铜矿增速3.7%,高于上半年的2.4%。

新投产和扩建都非常顺利,英美资源的Quellaveco铜矿已经有铜精矿产出,今年下半年预计产量会达到10-15万吨。紫金矿业卡莫阿二期已经满产,今年卡莫阿铜矿的预期产量位29-34万吨,按照卡莫阿的投产进度,很可能会达到目标产量上限。

Timok铜矿的投产进度也是超出预期,今年预计会达到10.4万吨,明年达到满产13.5万吨。Freeport下面的Grasberg铜产量投放顺利,南铜的Pilares铜矿四季度将要投产,该铜矿产能为3.5万吨。

与此同时,Lasbambas和Caujone等铜矿复产以后,生产恢复正常,这两家铜矿上半年由于秘鲁社区抗议的原因各停产50天左右,影响了秘鲁20%的铜矿产出。

不过智利和秘鲁的铜矿生产还是存在风险,智利矿山老龄化和缺水的问题一直干扰着矿山的产出,codelco降今年的产量预期下调至150万吨。

9月Escondida铜矿工人威胁因安全问题罢工,目前纠纷仍未解决,工会同意了部分罢工,并因矿场的安全问题要求全面停工,但同意推迟行动,等待与国家劳工局和矿业监管机构Sernageomin的谈判。

9月底智利Antofagasta的Los Pelambres铜矿工会拒绝了该公司最近的合同报价,并发出罢工威胁。一旦发生罢工,将对市场供应造成很大的干扰。

秘鲁多地抗议活动不断,社会动荡几成常态,秘鲁矿业活动表示,抗议活动将影响30%的铜产量,目前还没有矿山宣布停产或者减产,但是市场担忧再次发生上半年的减产情况。全球三大交易所库存持续去库。

从库存端来看,上期所库存目前仅达到0.48万吨,较上月底上涨0.1万吨。COMEX库存绝对量为4.11万吨,处于往年同期较低位,较上月底下降0.61万吨,下降幅度13%,但总体运行保持相对平稳。

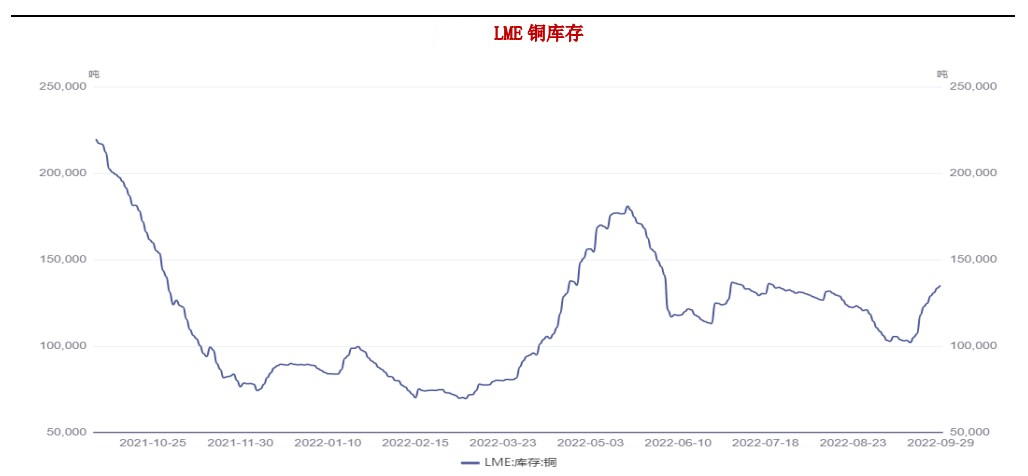

LME铜库存目前处于12.9万吨,较上月底上涨7.03%,主要是本月末出现了大幅拉涨,LME注销仓单连续下降,注册仓单持续增长,海外挤仓压力可能得以缓解。总的来看,三大交易所总库存处于低位区间,但出现累库趋势。

【总结与观望】

随着美联储九月加息75bp,原以为市场进入一个短暂的靴子落地的利空出尽阶段,但欧元区PMI数据打破了市场的美好预期。

欧元区PMI连续四个月处于荣枯线以下,前期通胀连续突破高位,高通胀+经济下行+凛冬将至对欧元区产生巨大的压力,美元指数借机站上114的高位。

另一方面,近一年以来铜一直处于低库存的状态,近期长江有色升贴水也一直高位运行,低库存+高升水一直对铜价起到支撑,但此利多在宏观风险加剧的时候无法较好的体现。预计铜价四季度下方支撑位58500元/吨,上方阻力位65000元/吨。

风险点:疫情控制不及预期、俄乌冲突升级、美元指数飙升。