加拿大新作菜籽陆续到港 国内豆粕现货基差回归

主力持仓

12月2日,豆粕期货主力持仓呈现多空双减局面。

操作建议

豆粕2301合约压力位4400,支撑位4080。

现货市场

截止12月2日,豆粕现货报价4972元/吨,环比下跌77元/吨,成交2.98万吨;基差报价4968元/吨,环比上涨17元/吨,成交2万吨。豆粕主力合约基差739元/吨,环比减少65元/吨。

风险提示

美国环境保护署(EPA)提出上调未来三年的生物燃料掺混义务要求,但其标准不及市场预期。EPA还宣称,拜登政府最终批准将菜籽油用于生产可再生柴油和其他生物燃料。

研报正文

双粕:

【品种观点】

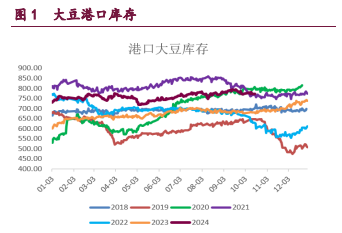

国内大豆和豆粕库存仍在历史低位,油厂开机率回升,压榨量升至200万吨,国内豆粕现货基差回归,因盘面依旧贴水,盘面抗跌,期现平水后,盘面才有套保空间。

【操作建议】

双粕近月低位留存多单获利离场。豆粕2301合约压力位4400,支撑位4080;菜粕2301合约压力位3200,支撑位2970。

【现货情况】

截止12月2日,豆粕现货报价4972元/吨,环比下跌77元/吨,成交2.98万吨;基差报价4968元/吨,环比上涨17元/吨,成交2万吨。豆粕主力合约基差739元/吨,环比减少65元/吨。

【利多因素】

美国农业部表示,民间出口商报告向中国出口销售136,000吨大豆,2022/23市场年度交付截止到11月25日,国内进口大豆库存总量为383.1万吨,较上周的355.4万吨增加27.7万吨;国内豆粕库存量为18.2万吨,较上周的14.9万吨增加3.3万吨;国内进口油菜籽库存总量为33.6万吨,较上周的43.7万吨减少10.1万吨;国内进口压榨菜粕库存量为0.9万吨,较上周的0.0万吨增加0.9万吨。

【利空因素】

美国环境保护署(EPA)提出上调未来三年的生物燃料掺混义务要求,但其标准不及市场预期。EPA还宣称,拜登政府最终批准将菜籽油用于生产可再生柴油和其他生物燃料。加拿大新作菜籽陆续到港,12月到12-14船72-84万吨,菜粕直接进口预计平均每月13-16万吨。

【风险因素】

国际原油、美元。

油脂:

【品种观点】

OPEC+会议维持11月减产目标不变,国际原油期价再度上涨,棕榈油出口数据良好棕榈油进入季节性减产周期,国内菜籽油库存处于历史低位,国内棕榈油持续垒库国内豆菜油现货基差坚挺。餐饮消费数据惨淡,中短期油脂分化走势为主,经过前期下跌,目前有反弹需求等待反弹后再次沽空,长线看跌思路不变。

【操作建议】

中短期油脂走势分化为主,中期振荡加剧,长线保持空头思路。Y2301合约压力位9550,支撑位8970;P2301合约压力位8750,支撑位7770;OI2301合约压力位11400,支撑位10900。

【现货情况】

截止到12月2日,张家港豆油现货均价10030元/吨,环比下跌200元/吨;基差788元/吨,环比上涨14元/吨;广东棕榈油现货均价8450元/吨,环比下跌190元/吨;基差178元/吨,环比上涨34元/吨;江苏菜籽油均价12960元/吨,环比上涨20元/吨,基差1839元/吨,环比下跌11元/吨。

【利多因素】

马来西亚南部棕果厂商公会(SPPOMA)数据显示,11月马来西亚棕榈油产量环比下降8.43%,其中鲜果串(FFB)单产环比下降8.38%,出油率(OER)环比下降0.01%。截止到11月25日,国内豆油库存量为76.5万吨,较上周的76.7万吨减少0.2万吨;国内进口压榨菜油库存量为20.1万吨,较上周的15.5万吨增加4.6万吨;国内棕榈油库存总量为84.3万吨,较上周的80.6万吨增加3.7万吨。

【利空因素】

马来西亚贸易部周四称,根据反暴利和价格控制令,该国将自12月8日开始,将5公斤瓶装食用油价格上限设定为30.9马币,该价格限制措施将持续一个月时间,这是该国政府持续努力缓解消费者价格压力措施一部分。期间,该国1公斤瓶装食用油价格上限为6.90马币,每两瓶1公斤装食用油价格上限为13.30马币,每三瓶1公斤瓶装食用油价格上限为19.60马币。

【风险因素】

国际原油、美元。