北方冬储政策相继落地 沥青价格短期波动率较高

行情复盘

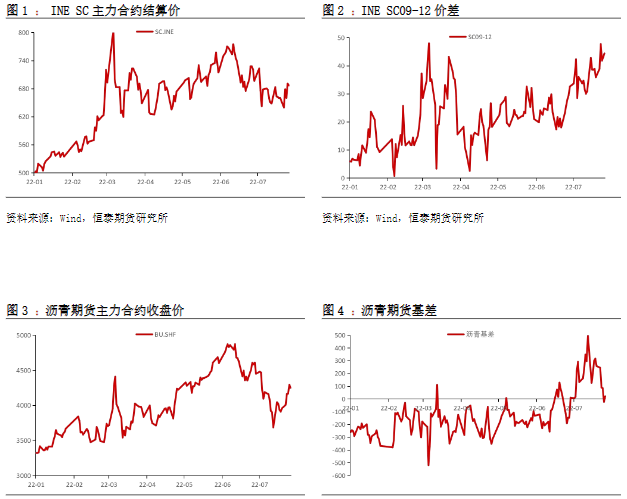

12月30日,石油沥青期货主力合约收涨1.1%至3865元/吨。

操作建议

考虑多BU策略

背景分析

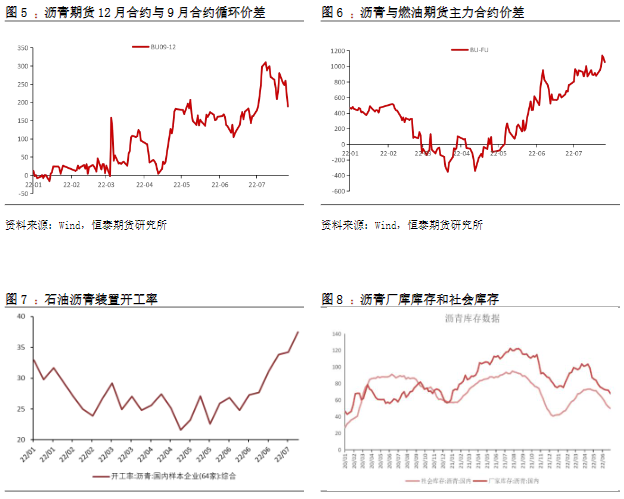

产量方面,本周沥青周度产量为44.47万吨,周环比下降4.13万吨。目前沥青炼厂利润水平偏低,炼厂开工率整体维持较低水平。

后市展望

随着北方冬储政策相继落地,国内沥青价格底部显现,周内在一定程度上支撑国内沥青市场业者心态,部分业者开始逐渐由观望到买货模式。

研报正文

一、能源板块核心逻辑及观点

【原油】

逻辑:

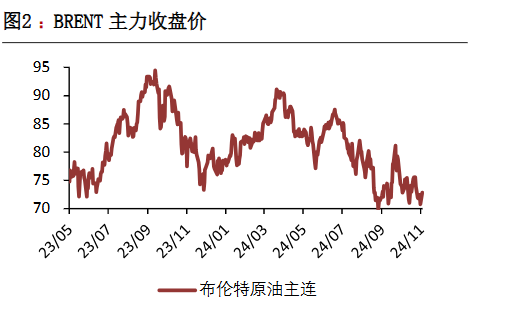

1.周内重要事件:本周,在经历感染高峰之后,从全国交通拥堵指数来看,目前还在见底的过程当中,我们预计1月份国内交通拥堵指数将会见底回升,而考虑到今年完全取消了出行限制,不排除今年春运需求也会较为旺盛,此外,国内也放松了出入境限制,国际航班数量将会显著增加,从而利好全球航煤消费,当前全球航煤消费仍有较大的复苏空间,预计明年国内出入境旅行的人数也可能显著增加。综上来看,随着感染高峰的过去,我们预计国内需求将较快见底回升,尤其是在春节过后,炼厂开工率以及原油采购也将逐步复苏。

2.供应:OPEC+坚定推行减产,俄罗斯也表态明年初可能主动减产,伊朗问题继续陷入僵局。美国短暂的寒潮天气即将过去,产出将回归正常。整体来看,供应端维持趋紧预期。11月OPEC产量2882.6万桶/日,环比-2.26%。

3.需求:12月美联储放缓加息力度后,一定程度上缓和了经济衰退的焦虑,但经济疲软的问题没有得到实质性改善。此外亚洲局部疫情恢复需要时间,短线需求难以迅速反弹。整体来看,需求端预期仍偏弱。

4.库存:美国原油库存量4.18亿桶,比前一周减少590万桶,原油库存小幅下降。然而成品油端,截止最新一周,美国汽油库存总量2.26亿桶,周环比增加253万桶,小幅累库,表明成品油较预期需求不足。

5.结论:整体而言,预计下周国际油价或存上涨空间,供应趋紧及新年氛围或带来利好支撑。

操作策略:短期波动率较高,以观望为主。

风险因素:需求恢复疲软。

【沥青】

逻辑:

1.成本端:本周成本端原油价格宽幅震荡,沥青价格波动率较高。

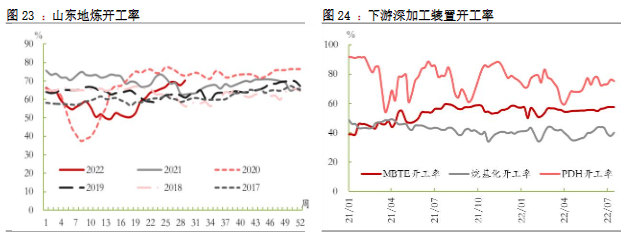

2.供应:最新一周,沥青装置开工率水平27.5%.,环比下降3.1pct。产量方面,本周沥青周度产量为44.47万吨,周环比下降4.13万吨。目前沥青炼厂利润水平偏低,炼厂开工率整体维持较低水平。

3.需求:本周炼厂出货量小幅减少,为45.6万吨,周环比减11.3%。其中,其中山东出货量有所增加,主要是近期供应有所减少,库存处于低位水平,现货资源偏紧,部分炼厂控量出货;西北地区出货增加明显,主要是近期主营炼厂集中放货,业者冬储备货需求。

4.库存:周度炼厂库存、社会库存分别为86.0和54.5万吨,环比分别减少5.5万吨和增加1.4万吨,库存水平处于低位,下游多持观望态度,目前刚需去库为主。

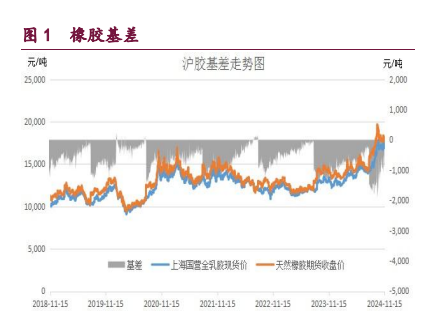

5.价差:沥青主力合约基差目前在-212左右,现货较期货轻微贴水。01-06月价差在-100左右,近月贴水远月,沥青远端价格估值相对较低,原因考虑为淡季影响以及远端油价的利空。

6.结论:随着北方冬储政策相继落地,国内沥青价格底部显现,周内在一定程度上支撑国内沥青市场业者心态,部分业者开始逐渐由观望到买货模式。沥青基差水平逐渐缩窄至-200到-300之间,关注沥青近远月从前期反套逐步转向正套。

操作策略:考虑多BU策略

风险因素:未来基建兑现力度不及预期

【高低硫燃料油】

逻辑:

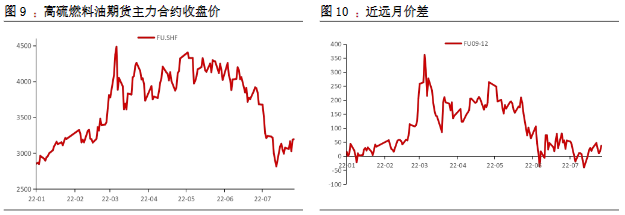

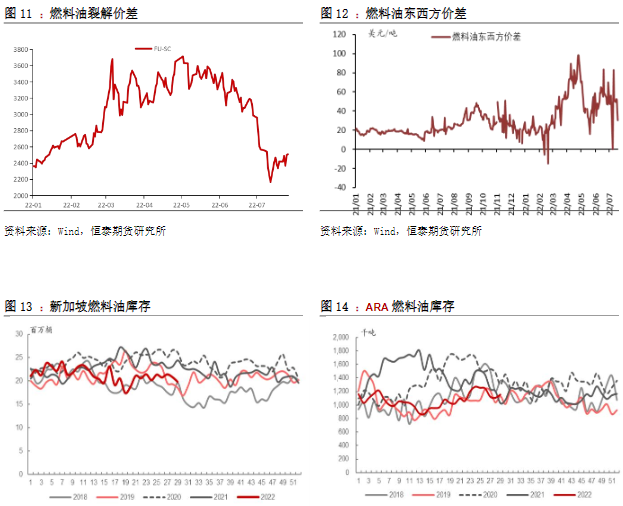

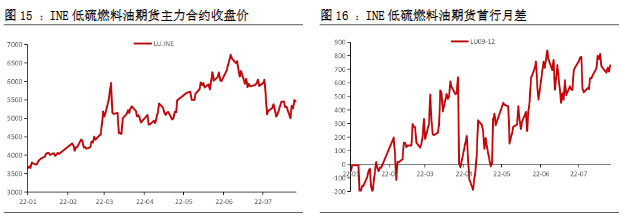

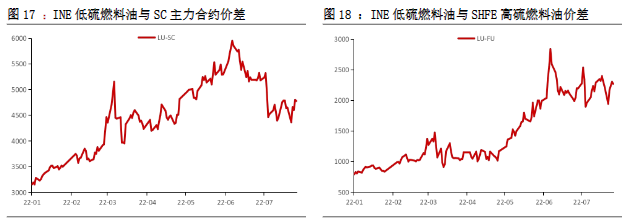

1.成本端:本周成本端原油价格宽幅震荡,高低硫价格波动率较高。

2.燃料油船期:本周期全球燃料油发货量为805.09万吨,较上一周期涨45.66%;全球燃料油到货量为352.98万吨,较上一周期跌27.55%。其中新加坡到货73.34万吨,较上一周期涨7.82%;美国到货28.24万吨,较上一周期跌72.46%。

3.需求:截止最新一周,中国沿海散货运价指数为1110.83,较上周期降2.09%;中国出口集装箱运价指数为1307.54,较上周期跌2.38%;波罗的海指数下行,收于1515,跌幅208,船用需求偏弱态势不改。

4.库存:本周期新加坡燃料油库存2094.2万桶,比上周期减少46.1万桶,处于历史偏低水平,处于去库状态中。

5.结论:我们预计未来高低硫结构性矛盾将逐渐缓和,低高硫价差回归正常水平内。

操作策略:逢低做多FU裂解价差

风险因素:需求不及预期

【LPG】

逻辑:

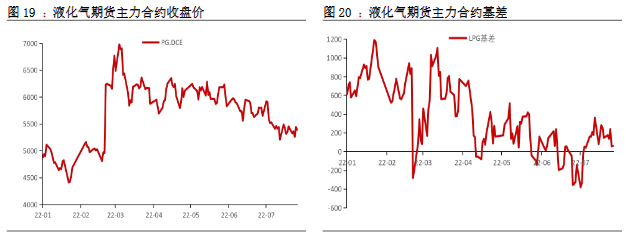

1.国际价格:沙特阿美公司2023年1月CP出台,丙烷590美元/吨,较上月下调60美元/吨;丁烷605美元/吨,较上月下调45美元/吨。2月份沙特CP预期,丙烷570美元/吨;丁烷590美元/吨。

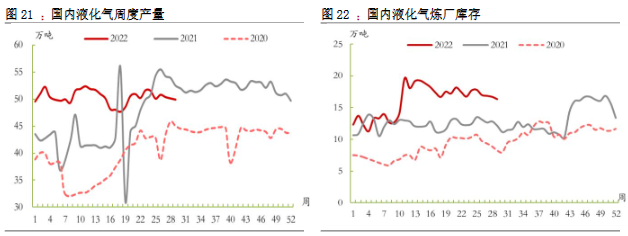

2.供给:本周国内液化气商品量总量为53.08万吨左右,较上周增加0.35万吨,日均商品量为7.58万吨左右。

3.需求:民用燃烧需求,考虑目前处于消费淡季,短期终端消费动力或不足。化工需求,由于国内疫情反复,预计整体偏淡。本周,国内烯烃深加工装置平均开工率46.18%,环比下降0.03pct;烷基化开工率43.76%,环比持平;MTBE全国开工率59.82%,环比增长5.06pct;PDH装置周内均开工率71.65%,环比上升0.4pct。

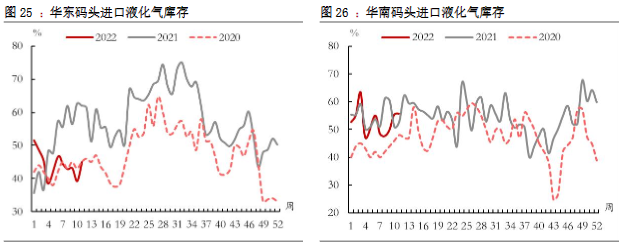

4.库存:本周国内各地库存水平波动差异较明显,其中华中地区库位有明显升高,华南地区库位水平有下降,其他地区波动幅度不大。首先华南地区由于炼厂与码头进口气保持合理价差,因此出货较为顺畅,再加上个别炼厂有下水,缓解出货压力,整体库存水平有下降。华中地区周内供应增量明显,再加上周边市场价格低位,区内炼厂出货情况不佳,库存有明显累高。

5.进口:本期进口气内销利润下滑,进口液化气内销理论利润平均水平约-70元/吨左右。本周华南进口利润波动,主要受到现货价格的波动影响。需求疲软和下月进口成本下行贯穿本周市场,现货价格不断走低。新冠感染病例数居高不下,不但打击下游需求,同时随着企业员工和运输司机感染,进而影响运输和企业装车能力等,市场情绪多悲观,价格重心下移。

6.结论:基本面驱动偏弱,估值偏高;目前主要受原油加价格波动影响,后续需持续关注成本端的走势。多视角考虑,我们预判后市宽幅震荡为主。

操作策略:观望

风险因素:驱动价格反向波动的主要因素

二、本周市场动态

1.美国至12月23日当周EIA原油库存71.8万桶,预期-152万桶,前值-589.5万桶,当周EIA战略石油储备库存-349.6万桶,前值-364.7万桶。

2.高盛:预计2023年布伦特原油价格为90美元/桶,而此前为110美元/桶,这与对布伦特长期中期价格为90美元/桶的预期保持一致。

3.2022年俄罗斯天然气工业股份公司对非独联体国家的出口量将达到30年来的最低点,为1000亿立方米。

4.第一财经报道,机票代理已收到一家国内航空公司发布通知,将于明年1月5日起下调国内航线旅客运输燃油附加费征收标准。此次调整后的征收标准为,成人旅客:800公里(含)以下航线每位旅客收取40元燃油附加费,800公里以上航线每位旅客收取80元。意味着比目前的燃油附加费征收标准分别降低20元和40元。

三、产业链核心数据跟踪