库存增加压力仍在 铜价宏观层面预期向好

行情复盘

1月31日,铜期货主力合约收跌0.65%至69240元/吨。

主力持仓

1月31日,铜期货主力持仓呈现多空双减局面。

现货市场

周二上海电解铜现货对当月2302合约报于贴水80——贴水30元/吨,均价报于贴水55/吨,较昨日下跌45元/吨。

风险提示

IMF一年来首次上调全球增速预期,还将中国2023年的GDP增长预期上调至5.2%。美联储高级鹰派官员暗示,美联储有望在3月会议之后,考虑暂停加息。

研报正文

【铜】

周二沪铜主力2303合约开盘后小幅冲高后回落,报收于69240元/吨,小幅下跌0.65%;国际铜2303合约呈现同样走势,下跌0.88%,收于61830元/吨。夜盘期间,伦铜再度拉升收回跌幅,报收于9279美元/吨,内盘铜价也跟随外盘低开高走。周二上海电解铜现货对当月2302合约报于贴水80——贴水30元/吨,均价报于贴水55/吨,较昨日下跌45元/吨。节后社库继续增加,市场难有买盘,持货商迅速下调报价,且市场需求等待进一步复苏,料后续累库压力仍存,现货贴水局面或将继续维持。

宏观方面:中国1月官方制造业PMI为50.1,非制造业PMI为54.4,均显著回升;1月经济景气明显回升,需求端复苏快于生产端,出口仍然承压。欧元区四季度GDP环比意外增长0.1%。IMF一年来首次上调全球增速预期,还将中国2023年的GDP增长预期上调至5.2%。美联储高级鹰派官员暗示,美联储有望在3月会议之后,考虑暂停加息。

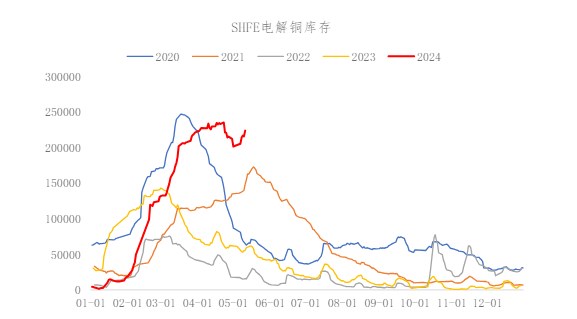

基本面方面,据调研,春节假期期间上海社会仓库库至15.46万吨,在消费复苏未启动下,库存增加压力仍在。

当前铜价有宏观层面预期向好的支撑,也有基本面短期分化的局部扰动。预计强预期和弱现实的博弈还将继续,短期沪铜将围绕7万上下震荡。

操作建议:暂时观望。

【铝】

周二沪铝主力2303合约先跌后涨,日内开18980元/吨,高19030元/吨,收18925元/吨,跌145元/吨,跌幅0.76%,夜盘沪铝反弹回升至万九上方。伦铝阳线上涨,收于2648美元/吨,涨82美元/吨。现货长江均价18730元/吨,跌40元/吨,对当月贴水100元/吨。南储现货均价18770元/吨,跌50元/吨,对当月贴水60元/吨。现货市场铝价承压采购意愿不高,成交清淡。

宏观面:国家统计局公布数据显示,中国1月官方制造业PMI、非制造业PMI和综合PMI产出指数分别为50.1%、54.4%和52.9%,三大指数均升至扩张区间,经济景气水平明显回升。2022年欧元区GDP同比增长3.5%,欧盟增长3.6%。

产业消息,南山铝业:印尼200万吨氧化铝项目已于去年年底达标投产。

综上,昨日公布的中国制造业PMI超预期回升,消费预期兑现概率大大增加,铝价再度回升至万九上方,但近期三大央行都讲先后进行利率会议,宏观仍有较大不确定性。基本面上,供应端云南地区再传口头限电预警,供应扰动预期抬升给到铝价下方支持,需求端铝价跌破万九之后暂未进一步大幅走低,现货市场成交贴水暂时持稳,尽管社会库存大幅累库,市场对消费能够兑现仍有一定期待。预计铝价延续万九附近震荡走势。

操作建议:观望。