豆粕期货高位震荡 供需两弱生猪表现低迷

行情复盘

2月23日,鸡蛋期货主力合约收涨1.68%至4428元/500千克。

操作建议

建议短期逢高做空思路为主。

现货市场

昨日全国鸡蛋价格4.44元/斤,环比持平。其中,宁津粉壳蛋4.3元/斤,黑山市场褐壳蛋4.3元/斤,环比持平;销区中,浦西褐壳蛋4.82元/斤,广州市场褐壳蛋4.78元/斤,环比持平。

后市展望

考虑到目前需求淡季,预计在其他因素不变的情况下,期货反弹后存在小幅回调可能,建议短期逢高做空思路为主,关注后市鸡蛋现货价格以及市场情绪变化情况。

研报正文

一、研究观点

【玉米】

周四美麦期价收高,交易商评估干旱打压美国大平原作物的天气预报。美玉米跌至六周低位,市场预期今年美玉米的面积和收成都会超过去年。

东北地区玉米价格偏强运行,基层玉米上量有所下降,北方港口玉米价格稳中有涨,港口库存低位,短期内有部分装船需求贸易商,小幅上调价格。

销区市场玉米价格偏强运行,沿海地区受期货盘面及到货成本影响,贸易商报价多数有上涨,但有议价空间,且以订单交货为主,敞口库存微乎其微;内陆地区玉米价格稳定运行,饲料企业采购积极性较低。

技术上,玉米5月合约短期关注2900元整数压力,有卖保需求客户可在玉米2900元附近的价格区间考虑择机入市。

观点:震荡偏弱

【豆粕】

周四,CBOT大豆收低,因玉米市场疲软的外溢效应及担忧出口。尽管降雨减缓了巴西部分地区的收割进度,但该国大豆作物丰收带来的压力。

据消息预计美豆23年播种面积为8750万英亩,低于预期的8860万英亩。此外,布交所将阿根廷大豆产量预期下调至3550万吨,低于早先的3800万吨。

国内方面,豆粕期货高位震荡,现货疲软,基差收敛,期现分离。现货供需两弱,油厂开工率下降,下游采购和提货情绪下降。

操作上,日内为主。

观点:震荡

【油脂】

周四,BMD棕榈油收涨,创七周新高,跟随美豆油走高。市场对印尼保持政策升水。

国内方面,油脂期价相当坚挺。国内经济复苏初期阶段,宏观情绪转暖,对油脂市场形成较强的底部支撑。

油脂市场震荡偏强,短线交易。

【生猪】

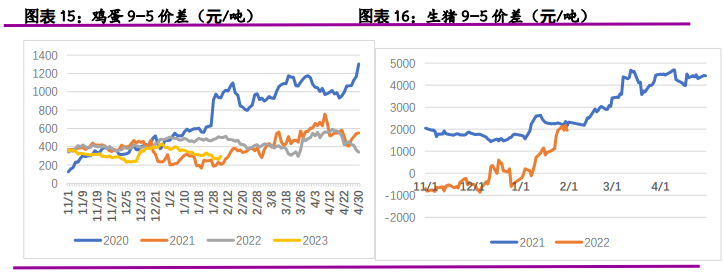

本周,生猪主力合约期价呈现震荡表现。

现货市场中,生猪市场关于二次育肥的需求增加,这说明市场对远期猪价及利润回暖呈现预期偏向一致的判断,这也会阶段性限制猪价远期合约反弹的高度。目前河南生猪出栏均价16-16.5元/公斤,较昨日小涨0.2元/公斤。

需求市场中,样本企业屠宰量和冻品库存回升,这表明猪价反弹的过程中,冻品储备增加,但是猪价短期反弹至成本线之后,冻品储备意愿下降。

另外,随二育陆续操作补栏,短时行情或止跌偏强。技术上,持续关注生猪5月合约17600-17800均线汇集的压力表现。生猪近低、远高的格局说明生猪及猪肉市场远期看好且利润预期增加。

根据以上情况,养殖企业在远月合约上可根据自身利润预期设置套保头寸。

观点:震荡

【鸡蛋】

周四,鸡蛋期货价格震荡,期货价格反弹。鸡蛋2305震荡向上,日收涨1.72%,收于4428元/500千克。

据数据显示,昨日全国鸡蛋价格4.44元/斤,环比持平。其中,宁津粉壳蛋4.3元/斤,黑山市场褐壳蛋4.3元/斤,环比持平;销区中,浦西褐壳蛋4.82元/斤,广州市场褐壳蛋4.78元/斤,环比持平。

走货正常,供给稳定,短期鸡蛋现货价格延续震荡。主力合约多头增仓,带动主力合约突破近期震荡区间,反弹。

考虑到目前需求淡季,预计在其他因素不变的情况下,期货反弹后存在小幅回调可能,建议短期逢高做空思路为主,关注后市鸡蛋现货价格以及市场情绪变化情况。

观点:震荡

二、市场信息

2月初国家发布信息称,猪粮比价进入过度下跌一级预警区间,国家将启动猪肉储备收储工作。消息一经发布,生猪期货盘面快速拉升,近月合约反应最为激烈,最终LH2303合约收涨2.72%,LH2305合约收涨2.3%。

1、国家政策对生猪市场有明显的调控和引导作用,生猪期货对国家政策的敏感度要高于现货市场,虽然历次储备肉的收放量均较少,但其意义主要体现在政策对行情的引导方面,收放储时点传达政策态度,有助于影响阶段性市场情绪,尤其是目前生猪期现价格已连续三个多月的下跌行情,盘面近月合约跌破成本线,养殖端亏损扩大,政策此时出手,正是为市场注入信心,但预计盘面反弹不会一蹴而就,回归到目前的生猪市场基本面,猪源充足而需求处于季节性消费淡季,阶段性供强需弱格局下生猪价格预计仍将延续弱势。

2、按照官方统计来看,理论上生猪出栏量将于2023年2-3月份见底迎来转折点,待前期压栏猪释放完成,2-3月份生猪出栏数量和体重预计均处相对低位,后续供应端或将由强转弱,季节性消费淡季下,供需两弱阶段预计生猪价格将维持一段时间的低迷态势。

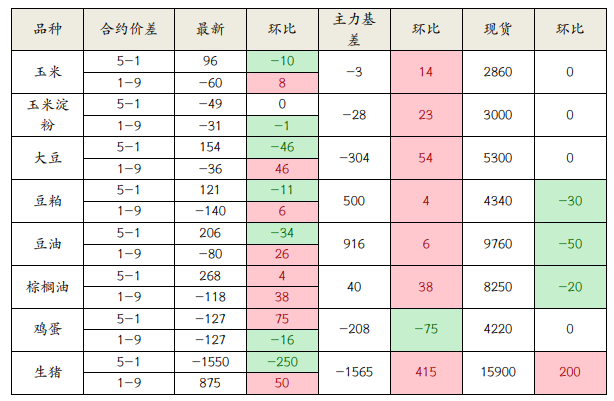

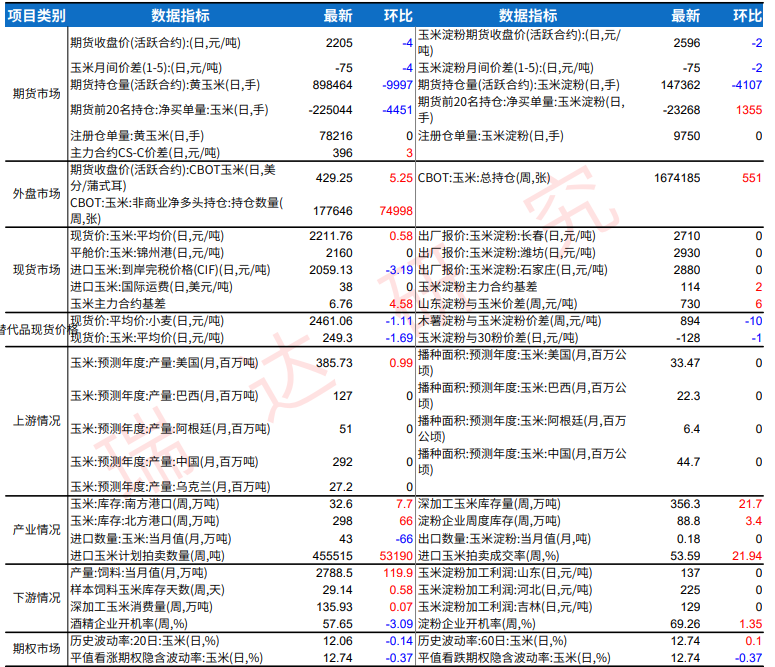

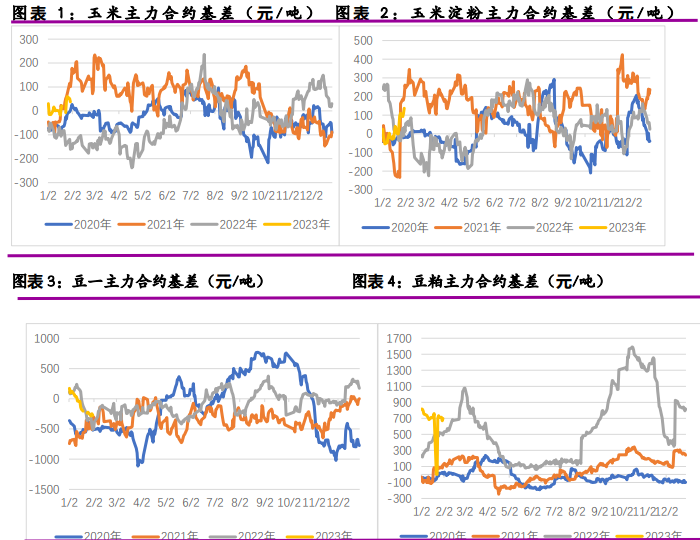

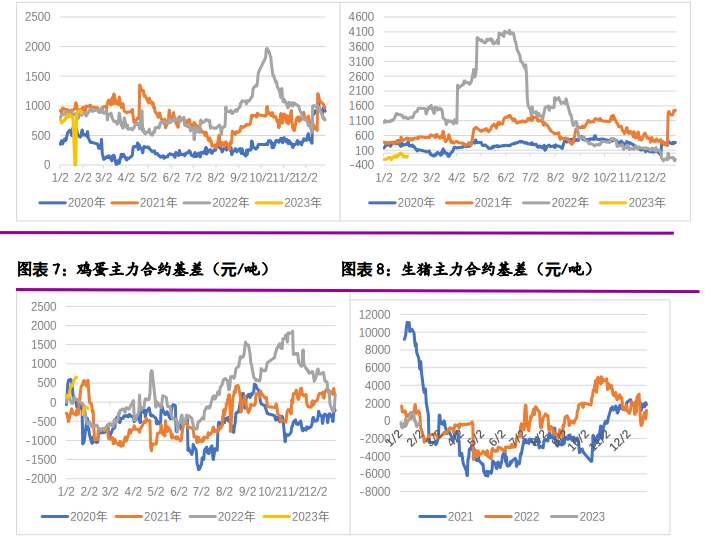

三、图表汇总

3.1主力合约基差

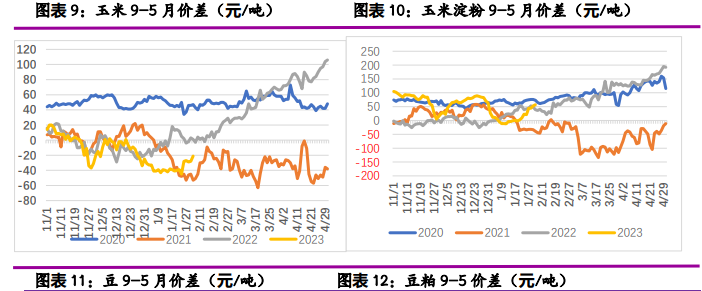

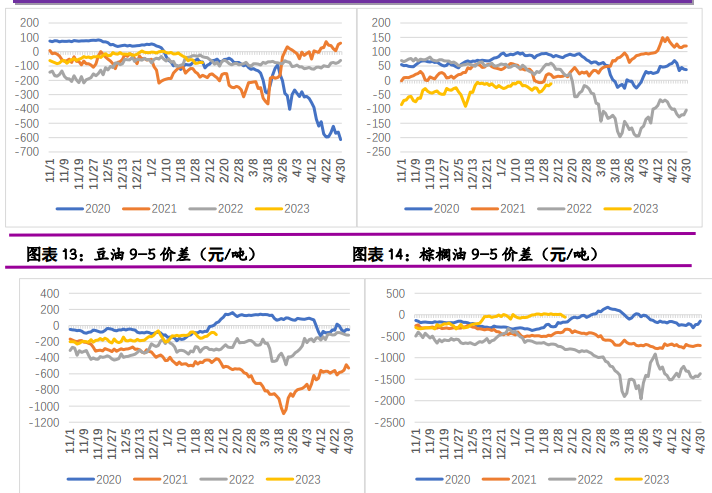

3.2合约差价

三、基差监测