宏观氛围偏暖 聚丙烯价格存一定支撑

行情复盘

3月2日,聚丙烯期货主力合约收涨0.06%至7891元/吨。

策略提示

偏多思路。

背景分析

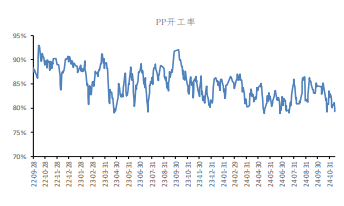

供应端,2月份受装置效益不佳影响,装置负荷下滑至低位,新增产能投放有所延迟,当前装置利润仍较为低迷,停车装置偏多,装置负荷预计维持低位,新增产能释放节奏也将受影响。

后市展望

聚丙烯估值偏低,在宏观氛围偏暖,供应收缩预期,以及终端需求改善预期下,聚丙烯存在一定低估值支撑。

研报正文

【内容提要】

行情回顾:

2月份,聚丙烯主力合约PP2305承压回调,春节后终端需求修复不如预期,市场交易弱现实,聚丙烯回吐前期涨幅。

后市展望:

供应端,2月份受装置效益不佳影响,装置负荷下滑至低位,新增产能投放有所延迟,当前装置利润仍较为低迷,停车装置偏多,装置负荷预计维持低位,新增产能释放节奏也将受影响。需求端,2月下游企业开工逐步提升,恢复至较高水平,但终端新增订单不佳,下游企业原料备货偏谨慎,3月在宏观氛围偏暖及终端需求季节性支撑下,终端存在修复预期,但终端订单实质改善仍有待验证。

总体而言,成本端原油区间震荡,国内煤矿安全事故将引发煤矿安全检查,煤价重心短期或有有所企稳,总体成本方向驱动不强,聚丙烯各装置路线仍亏损,聚丙烯估值偏低,在宏观氛围偏暖,供应收缩预期,以及终端需求改善预期下,聚丙烯存在一定低估值支撑。

策略建议:偏多思路。

风险提示:煤价及原油大幅下跌;宏观转弱。

1、期现货行情回顾

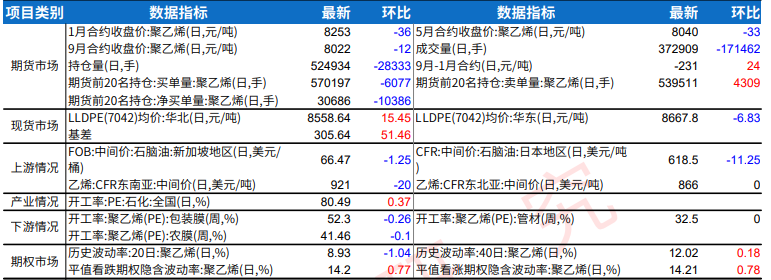

期货方面,2月份,聚丙烯主力合约PP2305承压回调,春节后终端需求修复不如预期,市场交易弱现实,聚丙烯回吐前期涨幅;总体原料端偏强,聚丙烯装置利润依然承压,特别是PDH装置,装置负荷下滑,供应收缩,提供低估值支撑。

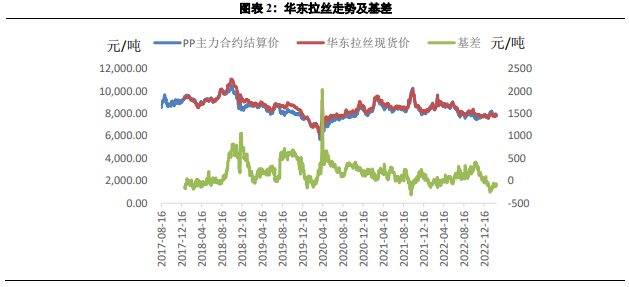

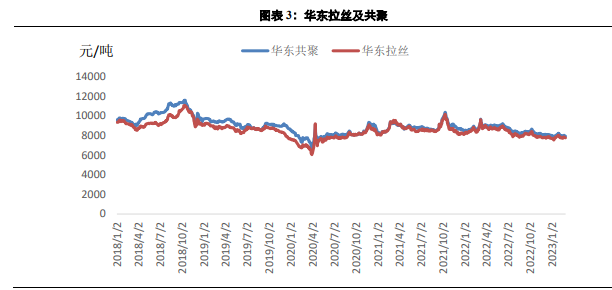

现货方面,2月国内聚丙烯现货重心跟随期货下滑,终端需求修复不如预期,弱需求压制现货,下游刚需采购为主,低利润下,装置负荷下滑,供应收缩,现货流通略有缩量带来一定支撑;共聚走势弱于拉丝,两者价差缩窄在150-235元/吨。主要因为下游家电、汽车产销量不及往年。

美金市场方面,跟随国内市场波动为主,均聚拉丝货源市场主流报价区间在970-990美元/吨。

基差方面,现货偏弱,持续负基差,且现货贴水程度有所扩大。

2、供需面分析

2.1国内聚丙烯产量回落明显

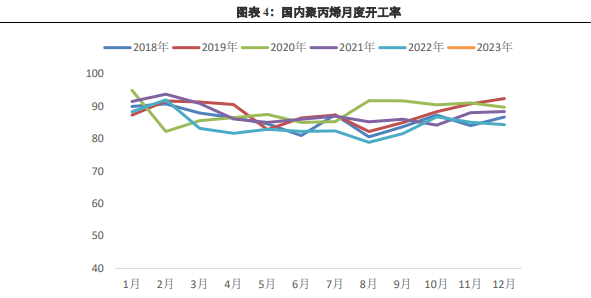

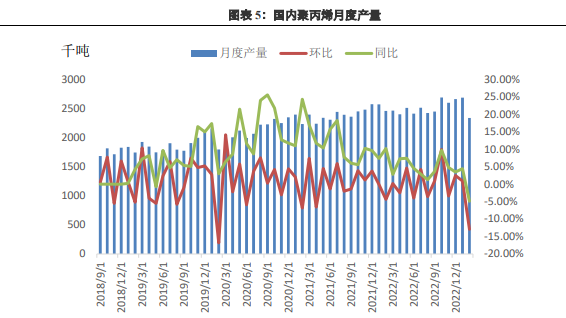

2月国内装置经济性影响,PDH等装置检修,装置负荷回落至8成附近,华东三圆新线、浙江石化四线、上海石化二线等装置停车检修,总体装置检修增加,2月产量有所下滑明显。据显示,10月国内聚丙烯产量233万吨,环比下滑13.19%,同比下滑5.22%。在装置利润未明显修复下,装置负荷依然承压。

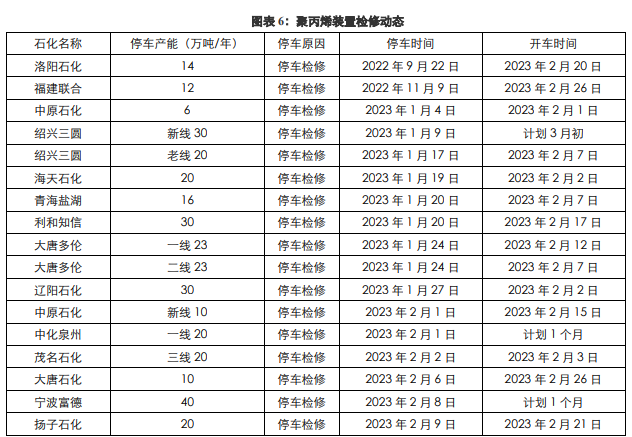

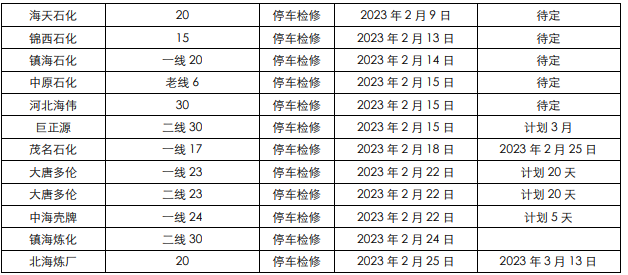

从检修来看,据显示,月内新增16家装置检修,包括茂名石化、大港石化、宁波富德、扬子石化、海天石化、锦西石化、镇海炼化、河北海伟等装置;月内约13家装置重启,包括洛阳石化、绍兴三圆老线、青海盐湖、利和知信、辽阳石化等装置,仍在停车的有18家装置。

2月聚丙烯装置装置产量因检修与降负荷损失量约35.88万吨,较1月份增加5.02万吨。由于装置利润低迷,停车装置仍较多,预计3月产量损失量仍较大。

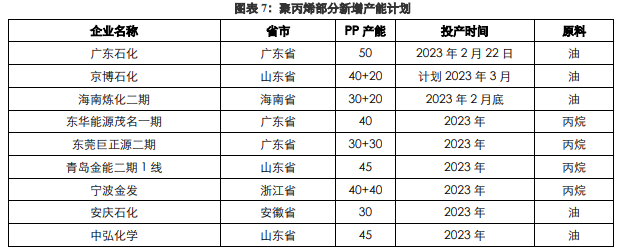

从新增产能来看,广东石化(50万吨/年)PP装置2月22日产出合格品,近期产L5E89;海南炼化二期目前气相法PP装置(20万吨/年)产S1003,环管法PP装置(30万吨/年)产PPH-T03。

综上,聚丙烯装置利润低迷,装置检修及降负依然较多,供应端仍有收缩预期,虽然新增产能计划较多,但利润低迷,新增装置投产延迟。总体,聚丙烯供应量有收缩预期。

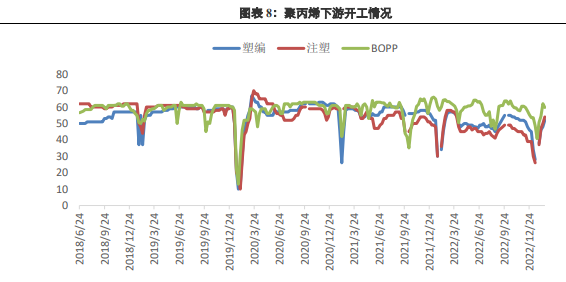

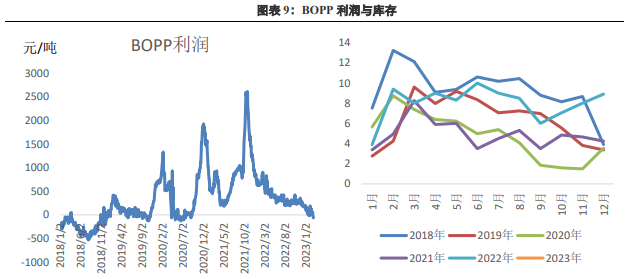

2.2下游企业开工修复 新订单不佳

从主要聚丙烯下游来看,2月塑编企业开工率为47%,环比提升18个百分点;BOPP企业开工率为57%,环比提升8个百分点;注塑企业开工率为46%,环比提升13个百分点。2月份虽然下游工厂开工提升,但新订单欠佳,且成品库存偏高,需求亮点不多,对高价原料仍有抵触。3月份在宏观氛围偏暖以及终端季节性转暖支撑,预计终端将有所修复,但下游工厂仍较为谨慎,终端新订单实质改善程度仍有待检验。

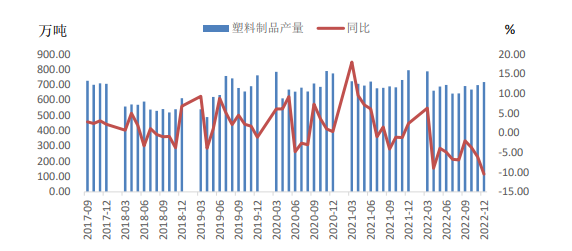

从塑料制品来看,2022年12月我国塑料制品产量为718.3万吨,同比下降10.5%;去年全年塑料制品总产量为7771.6万吨,同比减少4.3%。今年前两个月塑料制品产量未公布,预计塑料制品产品同比及环比仍以减少为主。

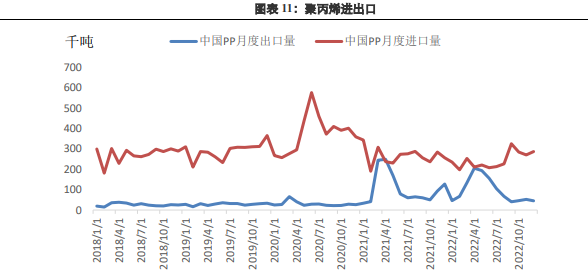

2.3进出口数据平稳

2022年12月聚丙烯进口量为28.67万吨,环比增加1.61万吨,2022年全年累计进口约293.2万吨,同比减少7.8%。出口数量为4.48万吨,环比下降0.76万吨,2022年累计出口约115.6万吨,同比下降9%。聚丙烯出口量处于较低水平,今年前两个月出口数据未公布,预计处于较低水平,海外需求走弱,预计后期出口处于较低水平。

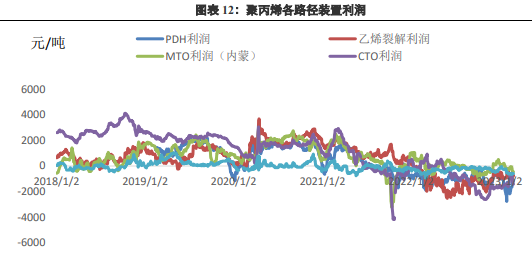

3、利润分析

各路线装置利润不佳,PDH装置亏损最为明显。2月油制、煤制及PDH制等聚丙烯生产装置仍处于亏钱状态,其中PDH装置亏损最为严重,在海外丙烷扰动下,PDH装置亏损一度扩大至2000元/吨附近,后随着丙烷价格回落,PDH装置利润有所修复,不过仍处于较大亏损水平。

总体来看,向下传导仍不顺畅,PP生产环节利润仍不佳,供应收缩以及终端改善预期或带来一定利润支撑。

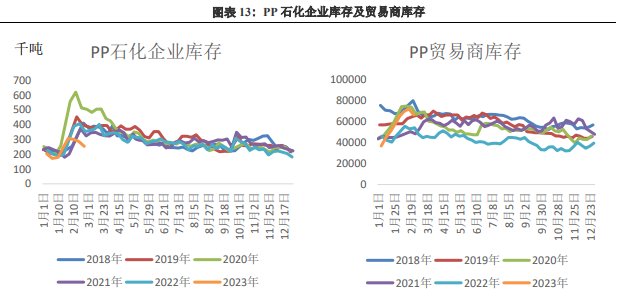

4、库存分析

截止2023年2月24日,据显示,石化企业聚丙烯库存25.355万吨,较月初下滑5.4万吨,装置负荷偏低,石化企业库存压力不大。

5、后市展望

前述分析来看,供应端,2月份受装置效益不佳影响,装置负荷下滑至低位,新增产能投放有所延迟,当前装置利润仍较为低迷,停车装置偏多,装置负荷预计维持低位,新增产能释放节奏也将受影响。

需求端,2月下游企业开工逐步提升,恢复至较高水平,但终端新增订单不佳,下游企业原料备货偏谨慎,3月在宏观氛围偏暖及终端需求季节性支撑下,终端存在修复预期,但终端订单实质改善仍有待验证。

总体而言,成本端原油区间震荡,国内煤矿安全事故将引发煤矿安全检查,煤价重心短期或有有所企稳,总体成本方向驱动不强,聚丙烯各装置路线仍亏损,聚丙烯估值偏低,在宏观氛围偏暖,供应收缩预期,以及终端需求改善预期下,聚丙烯存在一定低估值支撑。