季节性供给压力下 短期白糖行情区间整理为主

行情复盘

3月7日,白糖期货主力合约收涨1.16%至6169元/吨。

主力持仓

据统计白糖期货主力持仓呈现多空双增局面。

背景分析

目前国内处于白糖榨季高峰阶段,广西收榨糖厂量超过三分之一,预计本榨季国内食糖产量为950万吨。消费端,在国内疫情影响消散的带动下,餐饮、工业、食品等行业消费有一定程度的改善。

后市展望

预计郑糖在3月将以区间整理行情为主,上方压力位6130元/吨,下方支撑位5780元/吨。

研报正文

2月原糖走出冲高调整行情,市场关注焦点集中在北半球食糖产量及印度出口预期问题上。反观郑糖表现,在国际糖价指引及广西预期减产题材的影响下,郑糖在2月呈现震荡走高态势。

图1-1:郑糖主力合约走势

2022/23榨季全球食糖供应面临过剩

图2-1:巴西食糖供需平衡情况 (万吨、%)

2022/23榨季巴西食糖产量恢复 制糖比创新高。2022/23榨季巴西食糖量将实现增长,巴西农业部下属的国家商品供应公司Conab近期上调巴西2022/23年度糖产量预估,预计巴西全国2022/23年度甘蔗产量为5.983亿吨,而此前预估为5.729亿吨,糖产量预计为3640万吨,而此前预估为3389万吨。目前巴西本榨季食糖生产已临近尾声,产量和出口量基本与增长预期相符。

从生产进度来看,2月上半月巴西中南部地区压榨甘蔗7.3万吨,去年同期为0;产糖2000吨,去年同期为0;乙醇产量同比增加30.86%,至2.07亿升。糖厂使用23.57%的甘蔗比例产糖,上榨季同期0。2022/23榨季截至2月16日,中南部累计压榨甘蔗5.42468亿吨,同比增加3.8%;累计产糖3350.3万吨,同比增加4.5%;累计产乙醇280.94亿公升,同比增加3.61%。就2023/24榨季而言,巴西开榨时间提前的可能性较高,考虑到制糖收益高于制醇收益,高糖醇比的局面仍将延续。

图2-2:印度食糖供需平衡情况 (万吨、%)

2022/23榨季印度产糖量下滑。因主产区的天气状况导致甘蔗早熟且重量下降,印度最大产区马哈拉施特拉邦和第三大产区卡纳塔克邦的甘蔗产量下滑。印度糖业贸易协会近日表示,2022/23年度印度糖产量可能为3350万吨,比之前预测的3450万吨下降2.9%,较上一年度的3580万吨下降230万吨。印度食糖产量下降可能会阻止印度增加出口,目前印度只允许糖厂在本年度出口610万吨糖,低于上一年度创记录的1100万吨。目前印度政府计划取消第二批出口配额,这也间接地为巴西和泰国创造了更多的出口机会,增加了他们的发货量。

图2-3:泰国食糖供需平衡情况 (万吨、%)

2022/23榨季泰国食糖出口量将小幅增加。2022/23榨季泰国甘蔗丰产基础较好。主要由于经历连续两年的干旱之后,2022年泰国降雨量充足,甘蔗生长期降水高于往年,且2022/23年制糖期泰国甘蔗收购价维持1040泰铢/吨高位,有利于种植面积稳定。预计2022/23年度泰国甘蔗压榨量为1.06亿吨,糖产量延续增长态势,达到1150万吨。随着经济复苏,泰国食糖消费量亦预计会缓慢增长,在扣除国内食糖消费量250万吨后,泰国可供出口的食糖量约900万吨,较上一年度增长17%。

从生产进度来看,目前泰国处于生产高峰阶段,2022/23榨季截至2月21日,泰国累计压榨甘蔗7378.36万吨,同比增加8.8%,产糖834万吨,同比增加约14%,产糖率11.305%,去年同期为10.76%。随着泰国白糖的陆续上市,国际白糖贸易紧张的局面得到一定程度的缓解。

干旱提升2022/23年制糖期欧盟减产预期。多重因素影响,2022/23年制糖期食糖产量同比下滑。一方面,在生产成本和能源成本高企的同时,农户减少甜菜种植,转而种植利润更高的作物;另一方面,2022年夏季欧洲出现极端高温及干旱,使得甜菜生长缓慢,甚至出现枯萎。预计2022/23年制糖期食糖产量为1600万吨,较上个制糖期减少33万吨;消费量为1700万吨,自疫情导致的下降中略有恢复。

欧盟存在100万吨的供给缺口需要通过进口弥补。此外,虽然法国甜菜价格上涨,但作物受损和农药限制打压了种植户的积极性,法国今年糖用甜菜种植面积减少6-7%,糖用甜菜的种植面积降至37.8万公顷,较2022年下降2.4万吨,创下2009年以来最低水平。

图2-4:全球食糖供需平衡情况 单位:千吨、%

就全球食糖的供需格局而言,在经历了连续两个榨季的产不足需的格局后,较理想的天气条件及高糖价的刺激有利于2022/23榨季食糖产量的增长。国际糖业组织(ISO)预计2022/23 榨季全球食糖供应过剩420万吨,较此前在2022年11月预估的过剩量 620万吨下调 200 万吨,主要由于部分国家产量低于预期。

全球食糖消费量预估从1.76亿吨温和上修至1.763亿吨。同时ISO预计2022/23年度全球糖产量将增至1.804亿吨,较上次预估的1.821亿吨下修。巴西产业政策倾向于鼓励糖厂生产食糖,印度和泰国等主产区在年底和一季度陆续迎来生产旺季,将对一季度食糖供应变动有重要影响。预计近期国际糖价的运行范围为19.3-20.5美分/磅。

本榨季国内食糖将小幅减产

图3-1:各榨季1月食糖销量 单位:万吨

图3-2:各榨季截至1月底全国食糖工业库存 单位:万吨

截至2023年1月底,2022/2023年制糖期甜菜糖生产已接近尾声。全国共生产食糖566万吨,同比增加34万吨。其中,甘蔗糖460万吨;甜菜糖106万吨。全国累计销售食糖237万吨,同比增加27万吨;累计销糖率41.8%。其中,销售甘蔗糖210万吨,销糖率45.7%;销售甜菜糖27万吨,销糖率25.1%。1月食糖产量为241万吨,销量为87万吨。

工业库存方面,截至1月底,2022/23榨季国内糖厂新增工业库存为329万吨,同比增加6.74万吨。从近5个榨季截至1月底的工业库存来看,最高值为20/21榨季的402.97万吨,最低值为18/19榨季的251.04万吨,近5个榨季的平均值为325.3万吨。2022/23榨季截至1月底的工业库存略高于历史均值水平。

目前随着压榨工作的顺利进行,国内产糖进度在不断提升。自2月下旬开始,广西糖厂收榨进度提速。截至2月27日,广西累计收榨32家糖厂,同比增加26家。其中桂南地区收榨略快于桂北地区糖厂,主要由于桂南地区糖厂开榨时间也稍有提前。同时目前云南累计收榨1家糖厂,同比增加1家。3月上旬预计有1-2家糖厂收榨。考虑到雨季即将来临,预计甘蔗砍、收、运将会受到一定影响。

2022年全国糖料种植面积1944万亩,其中甘蔗种植面积1667万亩,甜菜种植面积277万亩。预计本制糖期全国食糖产量950万吨。受益于甜菜收购价的大幅提高,北方甜菜种植面积有所增长,预计增产30%,但在甜菜糖生产期间,受新冠肺炎疫情,甜菜糖厂起收、运输和加工时间延长,甜菜收购量及产糖率低于前期预期。预计甜菜糖产量为109万吨,增产22.65万吨,其中内蒙64万吨、新疆40万吨。

广西方面,预计2022/23榨季产糖量为540万吨。因近年来广西甘蔗竞争作物收益不断走低,且甘蔗种植收益和相关补贴措施得到推进,2022年广西完成糖料蔗种植面积1120万亩,实现同比增长14万亩。2022年下半年广西部分产区的干旱对甘蔗生长构成了一定影响,柳州、来宾、南宁蔗区株高低于2021年同期水平,预计广西甘蔗入榨量下降约5%,产糖率同比略有提高,达到12.6%-12.8%。

云南方面,预计2022/23榨季产糖量为220万吨。受人工不足、农资成本上升等因素影响,云南甘蔗种植面积小幅下滑,但随着疫情管控措施的放松,预计境外甘蔗入榨量较上榨季将有所增长。预计云南产糖量有望实现恢复性增产;广东方面,甘蔗种植与产糖情况整体保持稳定,预计2022/23榨季产糖量为54万吨。

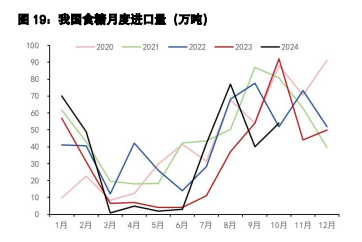

2023年进口糖量同比下滑

图4-1:中国食糖进口情况 单位:万吨

2022年中国累计进口食糖量有所下滑,达到527万吨,同比减少40万吨。今年1月关税配额外原糖实际到港12.06万吨,2月预报到港0吨。从进口利润来看,截至2023年2月28日,南宁主产区的现货报价为5900元/吨,泰国糖配额内的加工成本已达到5055元/吨,巴西配额内的加工成本达5089元/吨。配额内内外糖之间的价差分别为845元/吨、811元/吨。泰国糖配额外的加工成本已达到6472元/吨,巴西配额外的加工成本达6516元/吨。配额外内外糖之间的价差分别为-572元/吨、 -616元/吨。配额外进口原糖加工利润处于倒挂状态,短期将对进口需求有抑制作用。

中长期来看,在2022/23榨季国际糖市供应过剩的背景下,今年下半年食糖进口利润在多重因素的影响下有望修复,但配额外进口利润空间有限,食糖进口量预计将较上半年会有所提升,进口成本较上半年将出现回落。预计2022/23榨季食糖进口量500万吨,同比减少34万吨。后期需继续关注进口利润的变动情况,这将对进口糖节奏产生影响。

郑糖上方压力仍存

宏观面上,目前全球经济仍面临着下行压力,国际货币基金组织重申对2023年全球经济放缓至 2.7%的预期。在美联储释放强硬信号的同时,欧洲央行加息预期提高。

国际糖市方面,在主产国巴西、泰国产量前景乐观的支撑下,全球食糖在2022/23榨季转向供应过剩格局,国际糖价将有所承压。后期关注印度产糖进度以及巴西主产区天气状况和开榨计划.

国内方面,供给端,目前国内处于白糖榨季高峰阶段,广西收榨糖厂量超过三分之一,预计本榨季国内食糖产量为950万吨。消费端,在国内疫情影响消散的带动下,餐饮、工业、食品等行业消费有一定程度的改善。食糖现货报价不断调高,广西集团报价已站上5900元/吨。不过考虑到消费淡季的影响,糖市后期仍将面临着季节性供给压力,这将限制糖价的上行空间。与此同时,制糖成本对糖价具有一定支撑作用。

总体而言,预计郑糖在3月将以区间整理行情为主,上方压力位6130元/吨,下方支撑位5780元/吨。