油价存在反弹空间 沥青维持稳中偏强走势

行情复盘

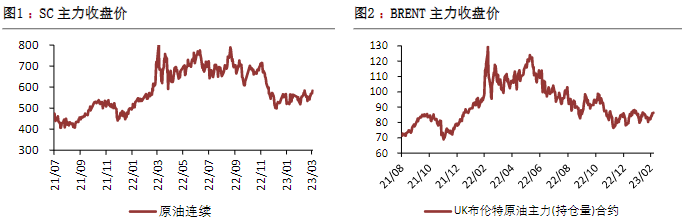

3月7日,原油期货主力合约收涨3.08%至582.8元/桶。

操作建议

区间下沿做多

期货市场

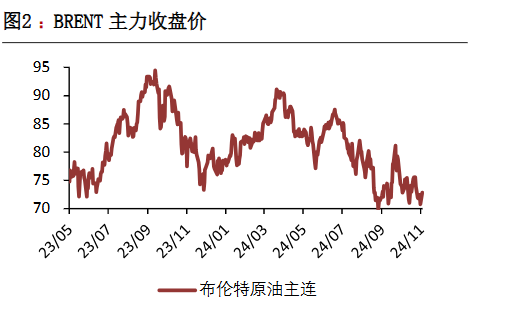

3月07日,国内油价主力收于582.8元/桶,较上一交易日上升3.08%;外盘方面,上一交易日布油主力收于86.25美元/桶,较上一交易日上升0.49%。WTI主力收于80.49美元/桶,较上一交易日上升0.81%。

后市展望

对于3月整体油价而言,我们认为油价存反弹空间,且原油市场局势或将逐步清晰,对比前段时间因供需扰动因素较多,令油价难以形成明显趋势。

研报正文

一、品种分析及行情展望

1.原油

宏观:

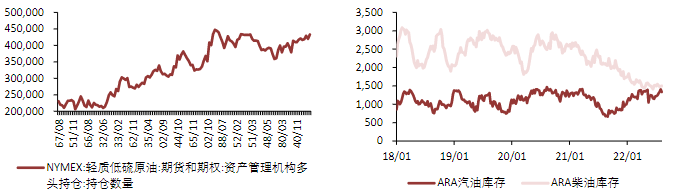

(1)美国1月生产者价格指数环比反弹0.7%,美国初请失业金人数下滑至19.4万人,强劲的美国经济数据加剧了市场对美联储将进一步收紧货币政策以应对通胀的担忧。

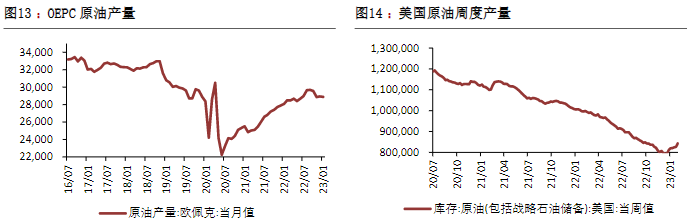

(2)沙特能源大臣表示,目前OPEC+200万桶/日的减产协议将执行到今年年底。

(3)美联储结束为期两天的货币政策会议,宣布将联邦基金利率目标区间上调25个基点到4.5%至4.75%之间。这是美联储2023年首次加息并符合市场普遍预期。参加货币政策会议的12名联邦公开市场委员会(FOMC)成员均对加息25个基点投赞成票。自2022年3月进入本轮加息周期以来,美联储已累计加息450个基点。

核心观点:

(1)03月07日,国内油价主力收于582.8元/桶,较上一交易日上升3.08%;外盘方面,上一交易日布油主力收于86.25美元/桶,较上一交易日上升0.49%。WTI主力收于80.49美元/桶,较上一交易日上升0.81%。

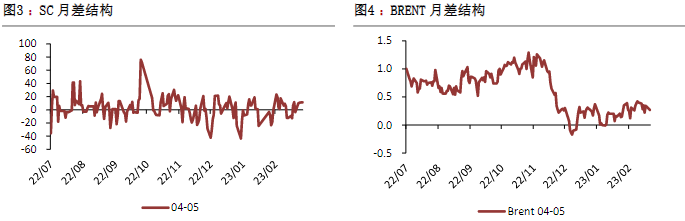

逻辑:对于3月整体油价而言,我们认为油价存反弹空间,且原油市场局势或将逐步清晰,对比前段时间因供需扰动因素较多,令油价难以形成明显趋势。

按地区而言,美国市场自年初以来,其商业原油库存逐步累积,消耗库存能力不足。虽然库存对油价造成一定抑制,然而考虑其季节性累库因素,随着美国炼厂检修结束,开工率逐步回补,油市存在由送转紧的预期,叠加目前汽油需求有明显回暖表现,后期累库压力或逐步变小,美国市场需求有改善现象;

国内方面,复工复产推动中国市场需求仍然处于强劲恢复阶段,海外机构对国内需求普遍向好;需求端第三大原油进口国印度需求表现同样强劲,日前印度政府预估2023年该国石油需求将创纪录。需求端将成为推动油价的核心动力。

操作建议:区间下沿做多

风险因素:经济衰退预期缓解

2.沥青

核心观点:

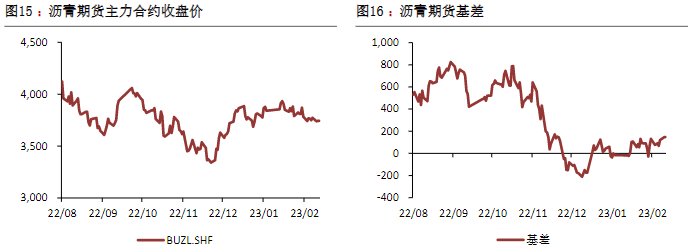

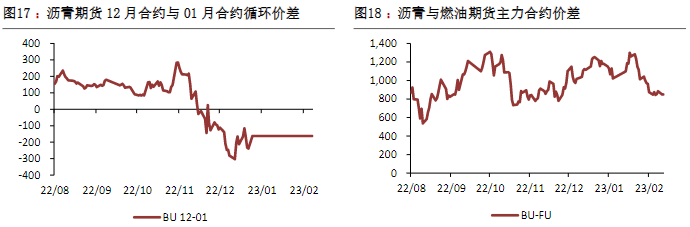

(1)03月07日,BU主力收于3914元/吨,较上一交易日上升0.03%;现货方面,山东、华北沥青现货分别为3760,3825元/吨(较上一交易日0,+35)。

(2)03月07日,据隆众咨询数据显示,沥青炼厂开工率31.9%,(环比+1.9pct),炼厂库存97.9万吨(环比-0.2%),社会库存114.1万吨(环比+9.4%)。

逻辑:

预计3月沥青价格将受到原油价格影响较大,预计整体维持稳中偏强走势。

基本面方面,3月沥青市场大概率维持供需双弱的局面,一方面,由于沥青现货市场价格整体上升,一定程度上限制了下游备货意愿。且在刚需启动仍有待时日的情况下,现货继续推涨存在明显的阻力,短期BU价格或逐步见顶;另一方面,现阶段在沥青综合利润尚可的情况下,3月沥青装置开工负荷呈或现出从低位回升的态势,炼厂提负预期较强。

整体而言,3月沥青终端需求离明显恢复尚有一段距离,供需两端节奏将出现一定错配,库存累积压力增大。

操作建议:观望为主

风险因素:沥青需求不及预期

3.高低硫燃料油

核心观点:

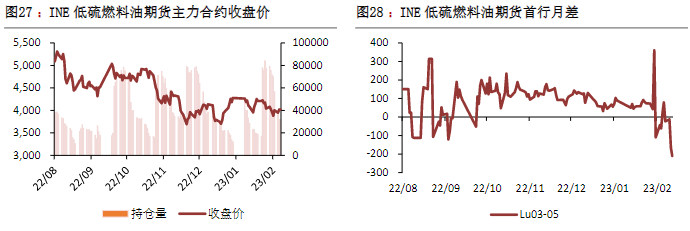

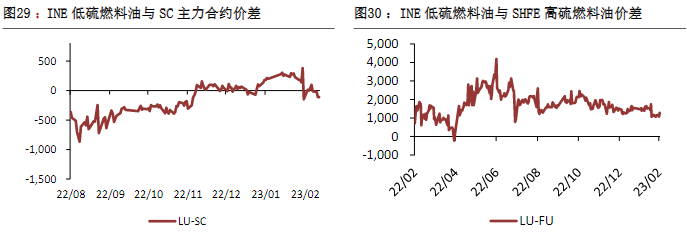

(1)03月07日,FU主力收于3063元/吨,当日持仓量38.70万手;LU主力收于4171元/吨,当日持仓2.69手。

(2)03月07日,舟山高硫价格480-486美元/吨,新加坡高硫380cst价格445.62元/吨;舟山低硫价格590-595美元/吨,新加坡低硫0.5% 579.47美元/吨。

逻辑:

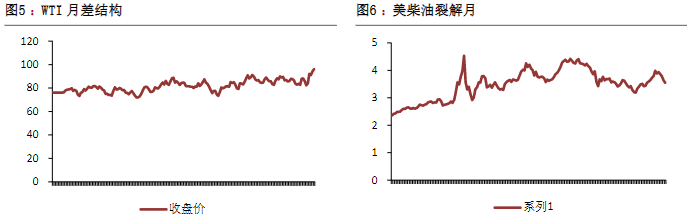

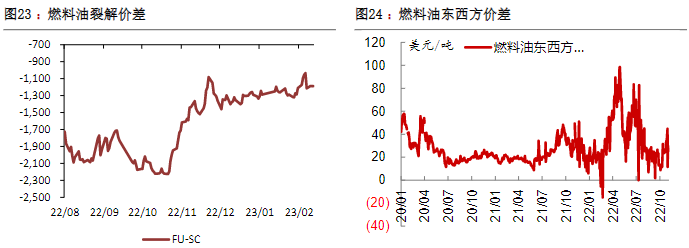

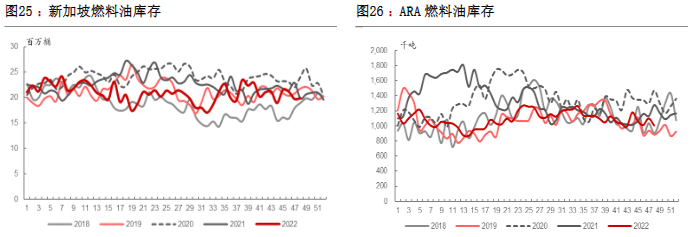

从燃料油市场表现来看,短期来看,高硫燃料油价格依然受制于高到货量和高浮仓;中期来看,2月5日欧盟对俄罗斯成品油禁令生效,俄罗斯燃料亚洲供应绝对量或将在未来有所下滑,相对量依然维持高位,高硫燃料油需求将迎来回升。

低硫燃料油方面,依旧关注欧洲天然气与柴油的价格。目前为止,海外天然气价格回调尚未结束,且采暖季逐步接近尾声,后市需求或乏力。另一方面,天然气价格的回落令炼厂加氢成本压力缓和,柴油价格逐渐回落,同样将抑制低硫燃油价格。若国内汽柴油消费继续大幅增加,预计其供应或将进一步被挤压,但因近日外盘柴油裂解回落、天然气价格下跌以及国内低硫燃料油产能充足,低硫燃料油价格或仍受到压制。

航运方面,目前整体航运市场需求景气度不高、航速低,对燃料油船燃需求形成一定拖累,短期内燃油价格主要随成本端原油价格波动,裂解价差难有大幅回调。

综合而言,燃油压力继续存在而潜在利好因素还未开始兑现,建议观望为主,等待市场企稳。

操作建议:逢低做多

风险因素:需求不及预期

4.LPG

核心观点:

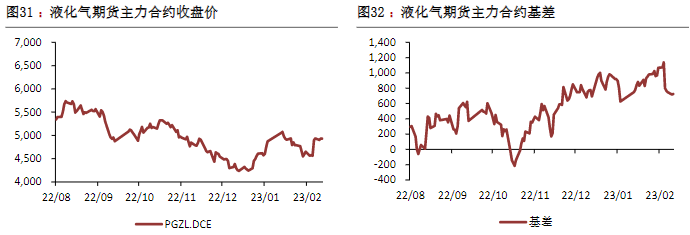

(1)03月07日,PG主力收于5119元/吨,较上一交易日收盘价上升36元/吨,基差为622元/吨。

(2)03月07日,华南地区民用气价格5530-6890元/吨。华东地区民用气价格5520-5750元/吨。山东民用气现货报价约5550-5580元/吨。

(3)4月份沙特CP预期,丙烷653美元/吨,较上一交易日涨22美元/吨;丁烷673美元/吨,较上一交易日涨22美元/吨;5月份沙特CP预测,丙烷608美元/吨,较上一交易日涨15美元/吨;丁烷628美元/吨,较上一交易日涨15美元/吨。

逻辑:

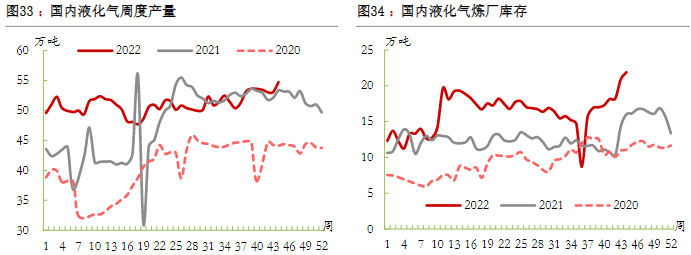

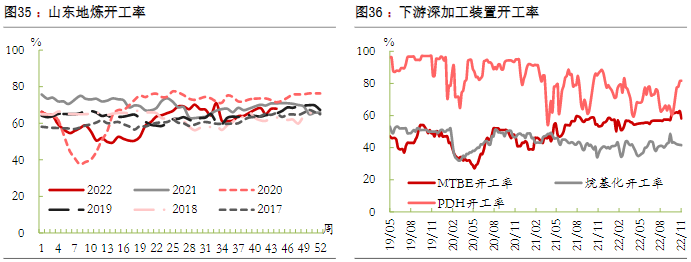

国内市场方面,前期利好已基本消化,市场上行驱动已有所不足。具体而言,供应端此前呈现边际收紧态势。其中,由于春节效应及进口成本攀升的影响,2月上旬到港量显著下降,近三周仅有40万吨/周左右,属于偏低水平。2月下旬到港存在回升预期。此外,国内炼厂装置运行平稳,整体波动不大。

需求方面,燃烧端消费进入淡旺季转换期,刚需或逐渐回落;化工原料气方面,碳四下游需求尚可,MTBE和烷基化装置负荷保持稳固。但与此同时,由于原料价格大涨后利润承压,部分PDH装置面临停工或降负选择,导致丙烷需求边际下滑。

整体而言,在前期利多消化后,LPG市场上行驱动已然不足。不过在中东供应收缩、我国进口量边际回落的背景下,价格短期仍存在一定支撑。在强现实、弱预期的背景下,PG盘面或呈现区间震荡状态,同时需关注原油端趋势。

操作建议:观望为主

风险因素:原油、天然气价格大幅下降