宏观利空因素偏多 预计豆粕跟随成本震荡偏空

主力持仓

据统计豆粕期货主力持仓呈现多空双减局面。

操作建议

注下周巴西大豆出口变化和美豆种植意向报告的预期指引。

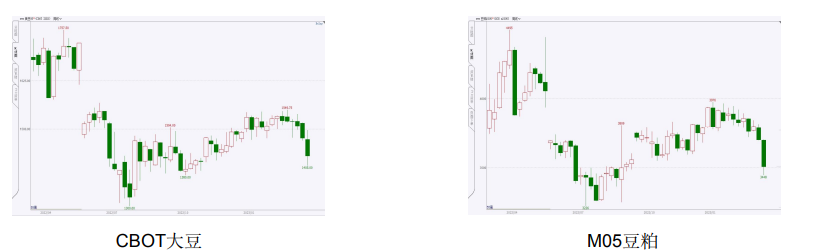

期货市场

截至3月24日收盘,周内CBOT大豆收于1429.5美分/蒲,较开盘下跌46.5点,周跌幅3.15%;M05豆粕收于3507元/吨,较开盘下跌194点,周跌幅5.24%。

风险提示

美豆继续下跌,主要受制于宏观利空影响及巴西大豆出口对美豆形成挤占;国内豆粕整体下跌,原因在于宏观影响、现货走低及菜粕走低拖累。

研报正文

【主要观点】

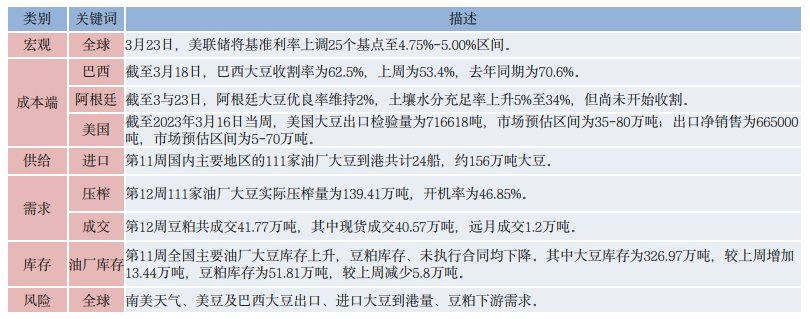

本周(3月24日)豆粕大跌。宏观,美联储将基准利率上调25个基点至4.75%-5.00%区间符合市场预期,全球谷物承压回落。

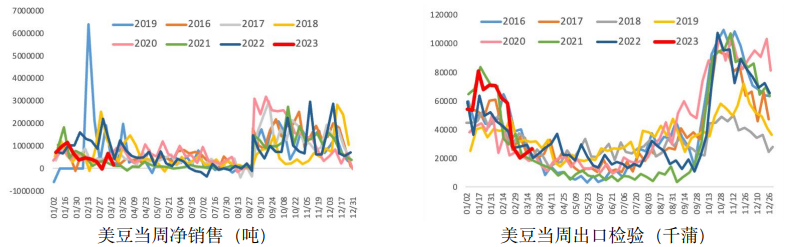

供给端,美豆出口季节性缩减,截至3月16日当周,美豆出口检验量为71.66万吨符合市场预期,但出口净销售为15.2万吨不及预期,且美豆压榨利润继续回落;巴西大豆收割持续推进,但因降雨仍慢于去年,随着大豆收获增加出口也增多,据显示巴西3月大豆出口量预计将触及1538.8万吨;阿根廷大豆产区迎来大量降雨,但由于近40%大豆已进入成熟期,降雨对其影响较小,布交所维持2500万吨大豆产量预估。

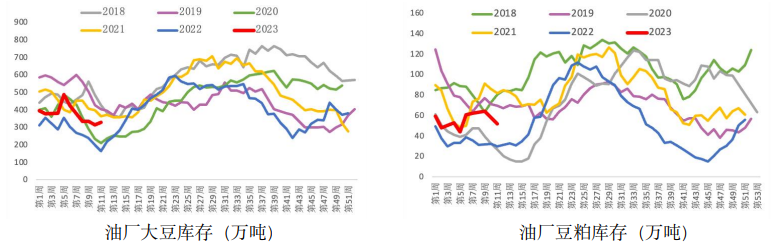

国内,本周进口大豆到港增加,油厂压榨利润大幅降低,开机率整体保持低位,豆粕共成交一般为41.77万吨,且多数为现货成交,油厂库存降至51.81万吨。

策略:

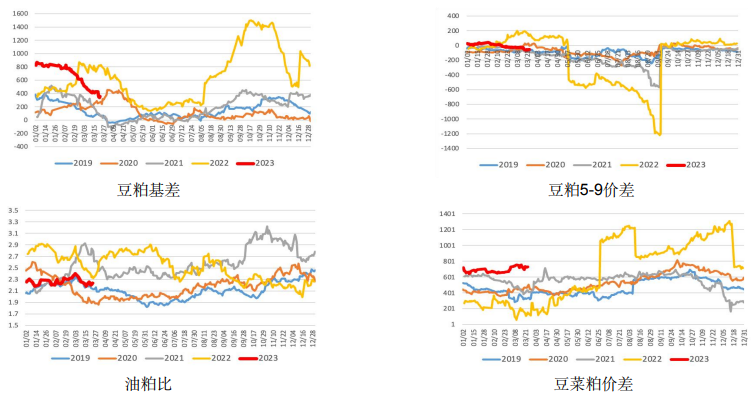

宏观上美联储加息压制农产品板块走势,成本端美豆出口季节性偏弱,巴西大豆收割仍偏慢、但大豆出口达到历史高位,阿根廷迎来降水但作用有限,CBOT大豆承压大幅走低;国内进口大豆到港增多但油厂开机率一般,豆粕下游需求偏弱成交清淡,下游补库使油厂豆粕库存回落,豆粕基差已回归至正常区间,豆菜粕价差仍保持高位,预计下周豆粕跟随成本端震荡偏空。关注下周巴西大豆出口变化和美豆种植意向报告的预期指引。

【行情回顾】

CBOT大豆与M05豆粕:

截至3月24日收盘,周内CBOT大豆收于1429.5美分/蒲,较开盘下跌46.5点,周跌幅3.15%;M05豆粕收于3507元/吨,较开盘下跌194点,周跌幅5.24%。本周美豆继续下跌,主要受制于宏观利空影响及巴西大豆出口对美豆形成挤占;国内豆粕整体下跌,原因在于宏观影响、现货走低及菜粕走低拖累。

【基本面分析】

宏观—美联储加息:

尽管2月份美国未季调CPI年率录得6%符合预期,但仍处高位,当前美联储仍以抗击通胀作为第一要务。即使欧美银行业出现危机,也无法美联储阻挡短期美联储加息进程,3月23日美联储宣布继续加息25BP。不过长远来看,随着银行业危机进一步蔓延,美联储加息或许将提前结束,未来美联储仍将面临防止金融系统风险与抗击通胀的抉择。

成本端—美豆出口:

截至3月16日当周,美豆出口检验量为71.66万吨,市场预估区间为35-80万吨。去年同期为55.66万吨。本作物年度迄今,出口检验量累计为4406.16万吨,上一年度同期4283.60万吨。出口净销售为15.2万吨,市场预估区间40-90万吨,其中对中国出口净销售13.8万吨。美豆出口检验符合预期,但出口净销售远低于预期,美豆销售季节性偏低趋势难以逆转。

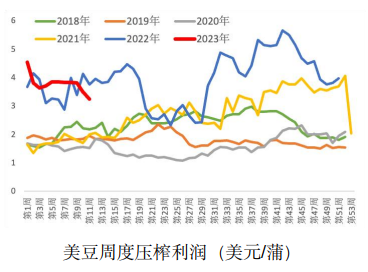

成本端—美豆压榨利润:

截至3月17日当周,美国大豆压榨利润为3.24美元/蒲,前一周为3.48美元/蒲,去年同期为3.76美元/蒲。当前美豆压榨需求逐渐减弱,美豆粕价格持续走低,拖累美豆压榨利润继续下降。

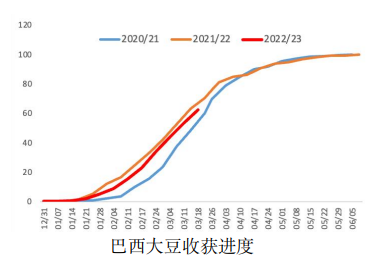

成本端—巴西大豆收获进度:

据显示截至3月18日,巴西大豆收割率为62.5%,上周为53.4%,去年同期为70.6%。巴西大豆产区降雨减少,大豆收割进度落后幅度缩小。其中马托格罗索州收割已接近尾声,其他各州收割仍慢于同期,南里奥格兰德州目前还未开始收割。后期巴西降雨水平偏低,收割进度将继续加快。

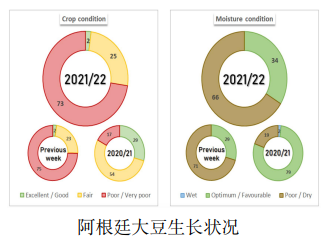

成本端—阿根廷大豆生长状况:

布交所显示截至3与23日,阿根廷大豆优良率维持2%,土壤水分充足率上升5%至34%,但尚未开始收割。本周阿根廷大豆产区迎来降水,但由于近40%大豆已进入成熟期,降雨对其影响较小,布交所维持2500万吨大豆产量预估,目前该产量是近20年来最低,且若后续大豆生长状况得不到好转,还有进一步下调的可能。

国内供给—进口大豆到港量:

2023年第11周国内主要地区的111家油厂大豆到港共计24船,约156万吨大豆。上周大豆到港量大幅增多至近年最高,当前大豆到港量整体充足。

国内供给—油厂压榨量:

第12周(3月18日至3月24日)111家油厂大豆实际压榨量为139.41万吨,开机率为46.85%;较预估低13.79万吨。当前豆粕下游消费清淡,油厂开机率整体处于较低水平,制约大豆压榨量进一步提升。预计第13周(3月25日至3月31日)国内油厂开机率变化不大,油厂大豆压榨量预计139.59万吨,开机率为46.91%。

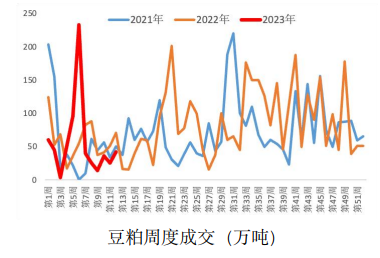

需求—豆粕成交量:

本周豆粕共成交41.77万吨,其中现货成交40.57万吨,远月成交1.2万吨。目前正处养殖需求消费淡季,尽管生猪存栏量较高,偏低的养殖利润制约养殖企业补栏节奏,企业采购多为随用随采,豆粕成交虽有回升但仍处近年低位,预计下周豆粕需求仍处较低水平。

库存—油厂豆粕库存:

第11周全国主要油厂大豆库存上升,豆粕库存、未执行合同均下降。其中大豆库存为326.97万吨,较上周增加13.44万吨,豆粕库存为51.81万吨,较上周减少5.8万吨。上周进口大豆到港较高但压榨量偏低,油厂大豆库存小幅回升,且豆粕下游提货量偏高,油厂豆粕库存继续下降。

【价差跟踪】