铁矿石需求或处于最强阶段 后期将进入下滑周期

行情复盘

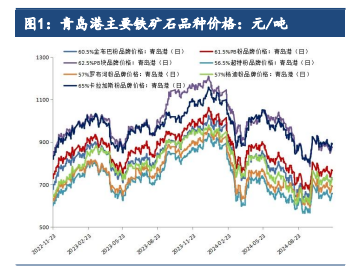

4月17日,铁矿石期货主力合约收跌0.06%至775.5元/吨。

策略提示

铁矿石短中期均存在下行驱动,建议等待价格出现一定反弹后空配。

背景分析

(4月7日)全国45个港口进口铁矿库存为12911.51,环比降241.47;日均疏港量319.23降4.05。分量方面,澳矿6149.07降78.49,巴西矿4368.98降45;贸易矿7564.94降69.03,球团742.19增1.96,精粉1056.39增17.89,块矿1859.31降37.91,粗粉9253.62降223.41;在港船舶数100条增12条。(单位:万吨)全国47个港口进口铁矿石库存总量13611.51万吨,环比降259.47万吨,47港日均疏港量333.23万吨,环比降0.25万吨。

后市展望

短期发运回落不改中期回升态势,供给端支撑偏弱。短期主流矿山发运因西澳热带气旋影响出现较大幅度下滑,巴西方面发运保持稳中有增态势,短期天气因素更多影响发运节奏对发运总量影响较小,非主流方面保持增长态势。

研报正文

【逻辑】

近期铁矿石现货跌幅相对较小,原因在于当前铁矿石需求保持高位,较大的基差对近月起到一定支撑作用,但钢厂端利润薄弱且钢材价格持续走弱,铁矿石需求见顶回落风险集聚,现货存在补跌可能,远月面临供需宽松格局,一方面终端需求羸弱,另一方面粗钢平控政策将加剧宽松格局,预计远月整体仍将持续保持弱势。

供应方面:短期发运回落不改中期回升态势,供给端支撑偏弱。短期主流矿山发运因西澳热带气旋影响出现较大幅度下滑,巴西方面发运保持稳中有增态势,短期天气因素更多影响发运节奏对发运总量影响较小,非主流方面保持增长态势。(4月10日-4月16日)澳洲巴西19港铁矿发运总量1752.8万吨,环比减少599.3万吨。澳洲发运量1122.3万吨,环比减少709.2万吨,其中澳洲发往中国的量971.0万吨,环比减少554.5万吨。巴西发运量630.6万吨,环比增加109.9万吨。全球铁矿石发运总量2306.8万吨,环比减少530.3万吨。(4月10日-4月16日)47港到港总量2209.2万吨,环比减少112.1万吨;中国45港到港总量2161.6万吨,环比减少107.8万吨;北方六港到港总量为1023.5万吨,环比减少154.3万吨。

需求方面,当前终端需求边际减弱,成材价格大幅回落,钢厂利润再次转入亏损,钢厂维持低库存结构,叠加废钢供应环比回升对铁矿石替代作用显著,短期铁矿石需求支撑边际减弱,当前因钢厂利润不断下滑影响已有部分钢厂计划增加检修,铁矿石需求或处于最强阶段,后期将进入下滑周期,需求端更多是对近月起到支撑作用;中期来看,粗钢平控政策将导致铁矿石需求量显著下降,利空远月需求。(4月14日)247家钢厂高炉开工率84.74%,环比上周增加0.44%,同比去年增加4.63%;高炉炼铁产能利用率91.80%,环比增加0.60%,同比增加5.38%;钢厂盈利率47.62%,环比下降6.93%,同比下降27.27%;日均铁水产量246.70万吨,环比增加1.63万吨,同比增加13.40万吨。

库存方面,钢厂库存维持低库存结构,钢厂采购策略更加理性,高企的铁水产量支撑疏港量维持高位,到港量恢复至中位偏高水平,港口库存处于去化周期。(4月7日)全国45个港口进口铁矿库存为12911.51,环比降241.47;日均疏港量319.23降4.05。分量方面,澳矿6149.07降78.49,巴西矿4368.98降45;贸易矿7564.94降69.03,球团742.19增1.96,精粉1056.39增17.89,块矿1859.31降37.91,粗粉9253.62降223.41;在港船舶数100条增12条。(单位:万吨)全国47个港口进口铁矿石库存总量13611.51万吨,环比降259.47万吨,47港日均疏港量333.23万吨,环比降0.25万吨。

【观点】

基于铁矿石中期趋于宽松且短期需求端见顶回落风险集聚,铁矿石短中期均存在下行驱动,但从估值角度来看,远月09合约已经部分交易粗钢减量下的需求减弱预期,建议等待价格出现一定反弹后空配。

【后期关注/风险因素】

价格监管力度、主流矿山发运、钢厂利润水平。