种植面积存下降预期 短期棉花市场或偏强运行

行情复盘

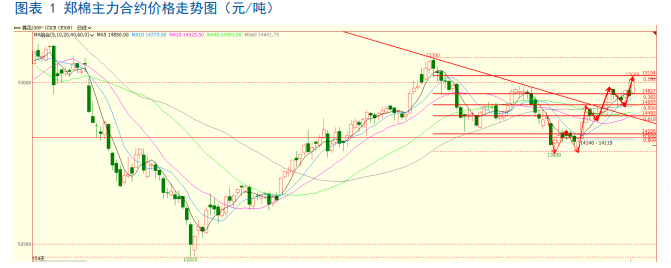

4月21日,棉花期货主力合约收跌1.95%至14855元/吨。

主力持仓

据统计棉花期货主力持仓呈现多空双减局面。

背景分析

外需方面,中国3月纺织品出口129.049亿美元,环比增加86%,同比增加9.1%,整体来看三月份我国纺服出口数据表现较好,并显著高于市场预期。此外2023年3月中国棉纺织行业采购经理人指数录得62.44%,虽环比下降2.31个百分点,但仍连续四个月位于荣枯线上方。

风险提示

中长期来看,一方面国内消费将逐渐复苏,政策前置发力也在不断刺激国内消费;另一方面,随着新年度棉花产量预计下降以及高成本支撑预计棉价中长期偏强。往后看,若市场宏观面没有明显利空,预计棉价将维持震荡略强走势。

研报正文

【策略观点】

短周期来看,三月份我国纺服出口数据表现较好,并显著高于市场预期,同时受新年度国内棉花种植面积下降预期的支撑,国内棉花市场偏强运行。

但随着棉花需求逐渐进入淡季,后续纺企产成品库存去库压力将有所加大,目前纺企原材料采购维持随用随买策略。

中长期来看,一方面国内消费将逐渐复苏,政策前置发力也在不断刺激国内消费;另一方面,随着新年度棉花产量预计下降以及高成本支撑预计棉价中长期偏强。

往后看,若市场宏观面没有明显利空,预计棉价将维持震荡略强走势。

一、行情回顾

4月上旬,内外棉走势震荡上行,但郑棉反弹强度与幅度要明显强于美棉。在多次回调上涨中,郑棉主力已经验证了14500元、14650元附近的有效支撑,目前正在冲击15380-13930元这波下跌的0.191分割位15100元,郑棉主力近10个交易日的大幅震荡反弹主要受益于供给端减产预期炒作的推动。在郑棉强势震荡反弹的过程中,美棉主力表现稍弱,目前仍在考验上方压力线突破的有效性。

4月13日凌晨,美国农业部公布了4月份供需报告,整体基调偏中性,美棉反映不大。4月14日美国农业部公布的上周美棉出口销售报告显示,截至4月6日当周,美棉出口销售环比再次下滑,创五周以来低位,但装运量创七个月新高,多空信号不一,美棉反映不明显,后续继续关注美棉播种率、美棉出口等方面数据。

二、全球棉花供需格局分析

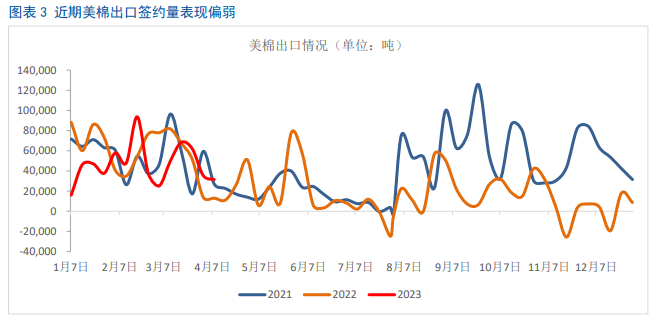

2.1 近期美棉出口签约表现偏弱

据4月7日消息,2023年3月24日-30日美棉出口签约数据为2022/23年度美国陆地棉净签约量为3.64万吨,较前周减少43%,较前四周均值减少31%。4月14日美国农业部公布了2023年3月31日-4月6日美棉出口签约数据,2022/23年度美国陆地棉净签约量为3.25万吨,较前周减少11%,较前四周均值减少41%。后续关注数据变化。

2.2 美棉种植率略低于去年同期,干燥引发供应担忧

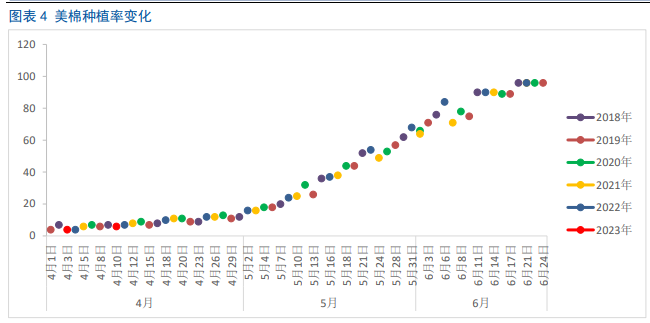

据4月10日发布的美棉生产报告显示,截至2023年4月9日当周,美国棉花播种进度为6%,较前周增加2个百分点,较去年同期减少1个百分点,较过去五年平均值减少1个百分点。

目前只有亚利桑那州、路易斯安那州和得克萨斯州开始播种。截至2023年4月16日当周,美国棉花播种进度为8%,较前周增加2个百分点,但低于去年同期的10%以及五年均值9%。

此外据天气预报,在主要生产区得克萨斯州西部地区,降水量仍将非常稀少。美国干旱监测周报显示,截至4月11日当周,美国40%的棉花生产区处于干燥状态,美棉主要种植区持续干燥引发供应担忧。

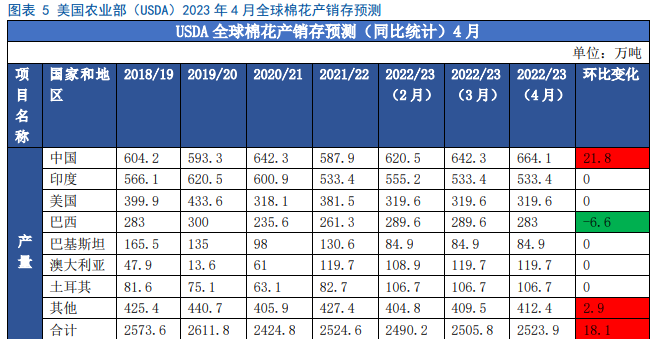

2.3 4月USDA供需报告基调中性偏空,多空因素交杂

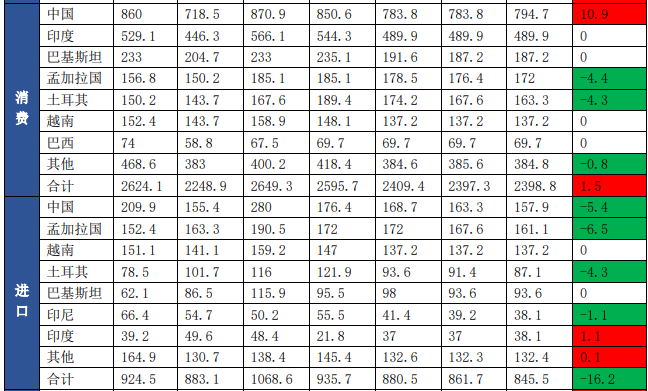

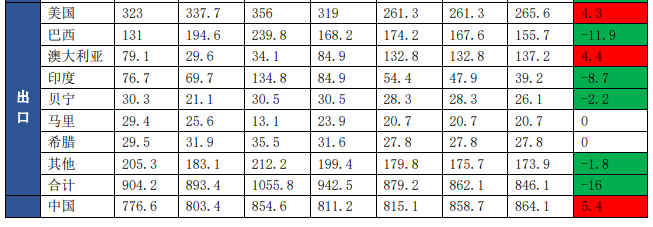

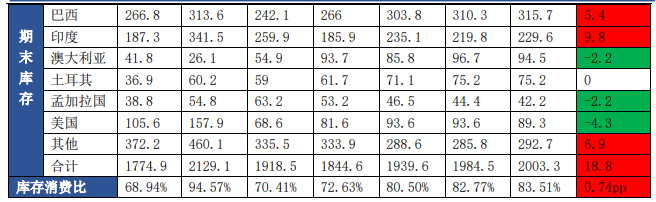

4月13日凌晨,美国农业部发布了4月份全球棉花供需预测报告。报告显示,4月全球棉花产量预测值较上月上调18.1万吨至2523.9万吨,其中中国大幅调增21.8万吨至664.1万吨,同时对巴西产量调减6.6万吨。全球消费调增1.5万吨至2398.8万吨,全球期末库存上调18.8万吨至2003.3万吨。

综合来看,2022/23年度全球棉花消费量小幅调增、产量和期末库存大幅调增,期末库存调增至2000万吨之上,4月份的全球棉市供需预测报告整体中性偏空。

具体来看,4月全球棉市供需预测报告中的利空影响主要集中在全球方面。供应端的中国棉花产量大幅上调21.8万吨完全抵消了巴西减产的6.6万吨;消费端方面,全球棉花消费量仅比上月预测值小幅上调1.5万吨,增量主要来自于中国,孟加拉国、土耳其及印度尼西亚消费量均出现不同程度消费下滑,供需双增但消费增幅不及产量增幅,最终导致全球棉花期末库存环比大幅提升。

美国农业部4月份全球棉花供需报告中将2022/23年度全球棉花期末库存增至2003.3万吨,主要贡献方在于中国、印度和巴西。贸易方面,则维持缩减态势,全球棉花进出口量预估环比均下降超16万吨。

美国农业部4月全球棉市供需报告并没有引起太大的波澜,美棉主力仍旧维持震荡运行,震荡区间在76-90美分之间。目前运行逻辑主要集中在2023/24年度植棉意向下降、需求端下行以及全球金融稳定等宏观因素方面,截至4月9日当周,美棉2023/24种植年度种植率达6%,较去年同期及近五年平均水平落后1个百分点。

三、国内棉花供需格局分析

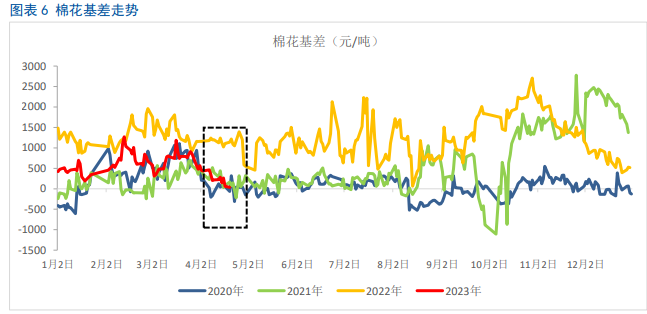

3.1 基差逐渐收敛,刷新近三月低位

现货方面,“金三”已过,“银四”旺季特征不显著,目前上游供应相对宽松,但下游纺企织厂前期订单完结同时新增订单不足,整体交投边际转弱,致使中端补库心态趋于谨慎,中端库存以去化为主,截至3月底纱线库存为19.24天,环比小幅增加0.69天,坯布库存为36.58天,环比小幅增加1.82天,整体维持健康库存状态。

结合我们之前构建的中国棉纺织库存周期来看,目前我国棉纺织产业链主要体现为被动去库存特征,并处于阶段后期,由于纺企对原料的采购偏谨慎,致使短期棉花现货价格涨幅要弱于期价。

期货方面,目前市场的交易重心在新棉的种植情况,新年度棉花种植面积存在不小的缩减预期,09合约站稳万五关口,基差因此走缩。

3.2 内外需双双提升

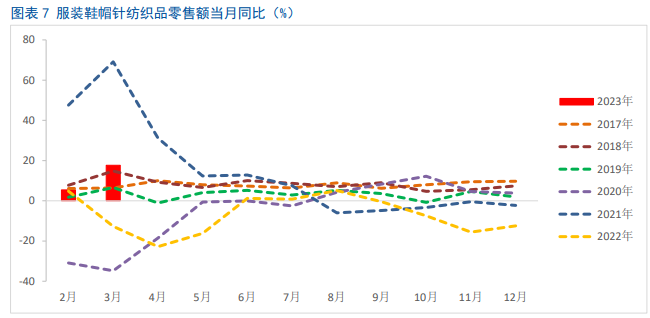

内需方面,2023年国家经济工作的重点为“稳增长、稳就业、稳物价”,各项稳增长稳就业稳物价政策举措靠前发力,积极因素累积增多。2023年1-3国内服装类零售需求好于去年同期,据数据显示,截至2023年1-3月,国内服装鞋帽、针、纺织品零售额累计同比增加9%,明显好于去年同期,2023年3月国内服装鞋帽、针、纺织品零售额当月同比增加17.7%,亦明显好于去年同期。

外需方面,中国3月纺织品出口129.049亿美元,环比增加86%,同比增加9.1%,整体来看三月份我国纺服出口数据表现较好,并显著高于市场预期。此外2023年3月中国棉纺织行业采购经理人指数录得62.44%,虽环比下降2.31个百分点,但仍连续四个月位于荣枯线上方。

3.3 棉花供应充足,上游不断累库

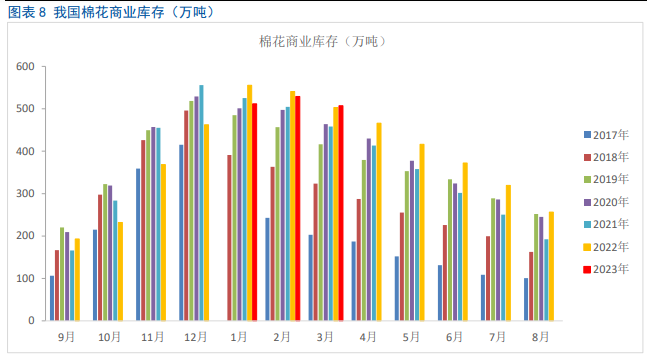

商业库存方面,截至3月底最新数据显示,我国棉花商业库存为507.24万吨,环比减少21.67万吨,但同比增加4万吨,创七年新高,按季节性周期看,目前棉花商业库存已达年度峰值,市场可流通供应相对宽松。

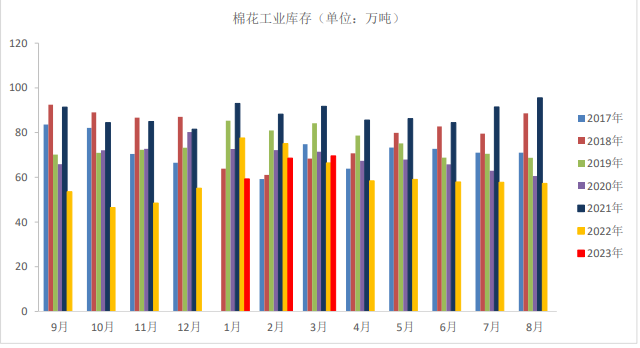

工业库存方面,截至3月底最新数据显示,棉花工业库存为69.61万吨,环比增加0.99万吨。棉花工业库存已连续五个月上升,且高于去年同期水平。3-4月份为传统消费旺季,纺企补库意愿略有增强,原料库存稍有增加,但随着传统旺季接近尾声,纺企后续原料备货采购料略显乏力。

3.4 新疆棉花目标价格落地提振信心

前期棉农以及市场各方都在等待最新的新疆棉目标价格的出台,因为去年籽棉收购价格太低,而地租、水费、农资又太贵,严重影响了棉农今年种植棉花的信心。最新目标价格出台后,会在一定程度上起到稳信心的作用,保证了棉农的收益。

由于新疆地区较难寻找棉花的替代种植品,在预期收益能够保证的前提下,棉农仍会选择以种植棉花为主,而内地棉区由于存在很多棉花替代种植品,如大豆、花生、小麦、玉米,且比棉花的机械程度高,经济收益也好,故内地棉农会倾向于种植这些替代作物。

考虑到内地棉区种植面积较少,所以我们认为,新疆棉农在信心稳定的前提下,2023年棉花产量会下降,但可能与前期炒作的减产幅度略微有所出入。

对棉花价格来说,播种前的炒作已经进入到后半程。

四、后市展望

短周期来看,三月份我国纺服出口数据表现较好,并显著高于市场预期,同时受新年度国内棉花种植面积下降预期的支撑,国内棉花市场偏强运行。

但随着棉花需求逐渐进入淡季,后续纺企产成品库存去库压力将有所加大,目前纺企原材料采购维持随用随买策略。

中长期来看,一方面国内消费将逐渐复苏,政策前置发力也在不断刺激国内消费;另一方面,随着新年度棉花产量预计下降以及高成本支撑预计棉价中长期偏强。往后看,若市场宏观面没有明显利空,预计棉价将维持震荡略强走势。