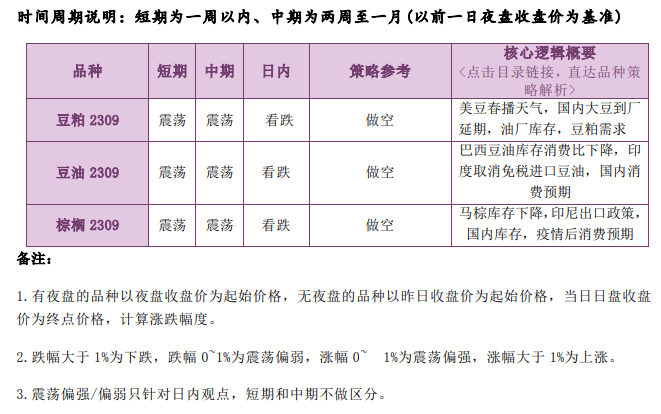

豆粕成本支撑减弱 棕榈油短期或盘面整理震荡为主

行情复盘

4月24日,豆粕期货主力合约收跌0.09%至3431元/吨。

主力持仓

据统计豆粕期货主力持仓呈现多增空减局面。

背景分析

周一收盘后,据报告公布称,截至2023年4月23日当周,美国大豆种植率为9%,高于市场预期的8%,此前一周为4%,去年同期为3%,五年均值为4%。巴西出口数据显示,巴西4月前三周出口大豆1043.12万吨,日均出口量为80.24万吨,较上年4月全月的日均出口量60.38万吨增加33%。

风险提示

影响豆粕价格的主要变量仍在供应端,在进口大豆大量到港预期和进口成本明显下移的背景下,来自成本端的支撑明显减弱,而来自于油厂油粕策略的调整可能会进一步施压豆粕价格,令豆粕期价陷入持续调整行情之中。

研报正文

【豆粕】

日内观点:看跌

中期观点:震荡

参考策略:做空

核心逻辑:

美国农业部公布,截至4月20日当周,大豆出口检验总量为374,960吨,低于前一周的530,342吨,市场预估为介乎300,000至700,000吨之间。

周一收盘后,据报告公布称,截至2023年4月23日当周,美国大豆种植率为9%,高于市场预期的8%,此前一周为4%,去年同期为3%,五年均值为4%。

巴西出口数据显示,巴西4月前三周出口大豆1043.12万吨,日均出口量为80.24万吨,较上年4月全月的日均出口量60.38万吨增加33%。

国内市场来看,大豆到厂时间有所延长,但只是延缓了供应压力的释放速度,并未改变供应宽松的事实。这也预示着,短期的供应紧张推动的价格快速上涨行情难以持续。

随着市场供应紧张的格局逐渐改善,豆粕期价的强势面临崩塌风险,在市场预期逐渐转向的影响下,豆粕期价率先做出反应,价格开始向供应改善的方向回归,对于此前的供需错配行情进行纠偏。随着市场逐渐回归理性,现货价格的强势也将难以为继。

影响豆粕价格的主要变量仍在供应端,在进口大豆大量到港预期和进口成本明显下移的背景下,来自成本端的支撑明显减弱,而来自于油厂油粕策略的调整可能会进一步施压豆粕价格,令豆粕期价陷入持续调整行情之中。

【油脂】

日内观点:看跌

中期观点:震荡

参考策略:做空

核心逻辑:

随着马来西亚棕榈有产量进入季节性的增产周期,同时出口需求表现偏弱,未来马来西亚棕榈油库存面临再度累积的风险。供需转弱令马棕价格或将面临库存压力,出口增量将主要取决于印尼的出口政策调整情况。

与国际棕榈油季节性增产可能引发库存累积风险有所不同的是,国内棕榈油库存将进入季节性的去化周期,随着进口棕榈油到港压力的减轻,国内季节性调和油需求增长将有望对棕榈油消费构成支撑,有利于棕榈油库存去化节奏的加快进行,从而推动国内棕榈油期价在跟随国际棕榈油期价脚步的同时,外强内弱的格局可能发生转变,内外价差有望迎来修复。

短期走势在跟随国际市场的同时,或表现出一定的抗跌性。短期调整,空间受限。