下游消费逐步提升 豆粕仍存利空因素

行情复盘

5月5日,豆粕期货主力合约收涨1.12%至3518元/吨。

操作建议

利多支撑尚不明显,谨慎追多。

背景分析

成本端,巴西大豆收割接近尾声,大量大豆收获刺激出口,同时巴西二茬玉米也将迎来收获并出现出口需求,巴西港口库容或将紧张,大豆港口报价持续下降;大量且廉价的巴西大豆出口挤占美豆出口使其保持低位,不过美豆3月压榨量1.85810亿蒲为近五年高位。

风险提示

同时4月美豆春播开启,且前期产区天气较好,美豆播种进度大幅超过往年,尽管月末产区气温偏低,不过种植并未受到过多影响,而后续天气再次转好,预计美豆种植进度将提速。

研报正文

主要观点:

本月(4月)豆粕震荡下跌。

成本端,巴西大豆收割接近尾声,大量大豆收获刺激出口,同时巴西二茬玉米也将迎来收获并出现出口需求,巴西港口库容或将紧张,大豆港口报价持续下降;大量且廉价的巴西大豆出口挤占美豆出口使其保持低位,不过美豆3月压榨量1.85810亿蒲为近五年高位。

同时4月美豆春播开启,且前期产区天气较好,美豆播种进度大幅超过往年,尽管月末产区气温偏低,不过种植并未受到过多影响,而后续天气再次转好,预计美豆种植进度将提速。阿根廷方面,大豆收获将继续推进,但新豆品质及产量均低于往年,且阿根廷虽第三次施行“大豆美元”政策,但其效果有限。

国内,4月进口大豆到港前期偏低后期提升,油厂开机率同步变化,豆粕下游消费逐步提升,不过豆粕供给增量少于需求增量,油厂豆粕库存总体下行。

策略:

4月成本端美豆需求疲软且播种偏快,巴西出口偏多刺激港口报价走低,阿根廷“大豆美元”政策影响有限,国内豆粕供需两旺;进入5月预计美豆播种仍将偏快,不过巴西大豆出口也将回落,国内豆粕需求在五一过后是否能够保持仍有待观察。总体而言,目前基本面仍存在利空因素,但利多支撑尚不明显,谨慎追多。

行情回顾:

截至4月28日收盘,月内CBOT大豆收于1419.25美分/蒲,较开盘下跌56.25点,月跌幅3.81%;M09豆粕收于3497元/吨,较开盘下跌72点,月跌幅2.02%。4月CBOT大豆走势先震荡后下跌,前期因USDA报告显示全球大豆供需紧平衡而高位震荡,后因巴西大豆大量出口挤压美豆导致后续连续下跌;国内豆粕则呈先下跌后反弹走势,前期在巴西大豆报价走低带动下持续走低,后期因国内需求提升从而止跌反弹。

基本面分析:

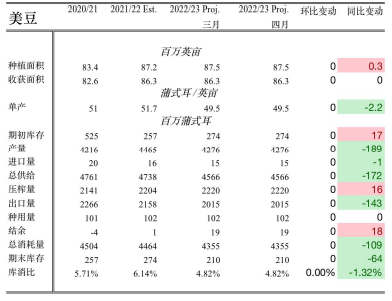

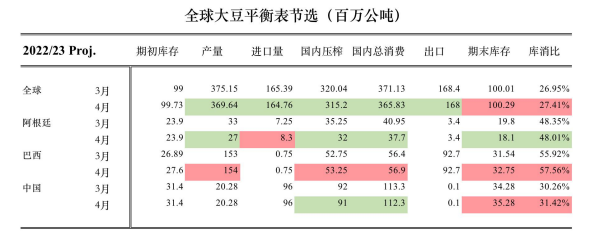

平衡表—美豆及全球大豆:

USDA4月供需平衡表影响有限

美豆期末库存2.1亿蒲高于市场预期的1.99亿蒲;

阿根廷产量下调600万吨至2700万吨,超出市场预期的2930万吨;

巴西大豆产量调增100万吨至1.54亿吨;

全球大豆期末库存微调,影响有限。

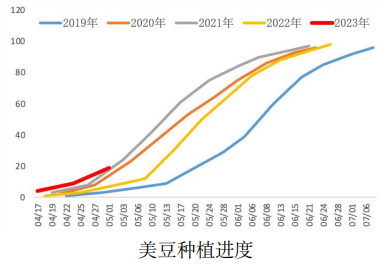

成本端—美豆种植进度:

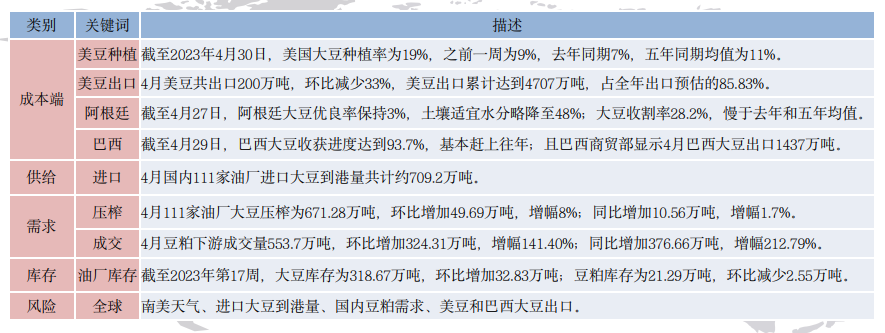

USDA:截至2023年4月30日,美国大豆种植率为19%,之前一周为9%,去年同期7%,五年同期均值为11%。

美豆于4月中旬开启种植,由于天气合适今年种植速度快于往年,且未来美豆产区天气依然较好,预计美豆种植速度依旧偏快。

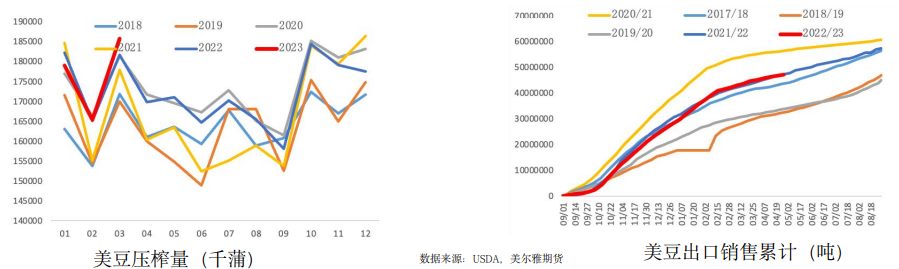

成本端—美豆出口与压榨较好:

NOPA:3月美豆共压榨1.85810亿蒲,环比增加12.3%,为15个月来最大月度压榨量。美国大豆加工商大面积复工推动开机率提升,大豆压榨量大幅增加。

4月美豆共出口200万吨,环比减少33%,不过美豆出口累计仍显偏快,截至4月27日当周美豆出口累计达到4707万吨,占全年出口预估的85.83%。

成本端—巴西大豆收获进度与出口:

CONAB:截至4月29日,巴西大豆收获进度达到93.7%,基本赶上往年;

随着巴西大豆收割持续推进,3月及4月巴西大豆出口迎来高峰。巴西海关显示巴西大豆3月出口1324万吨,巴西商贸部显示4月巴西大豆出口1437万吨。

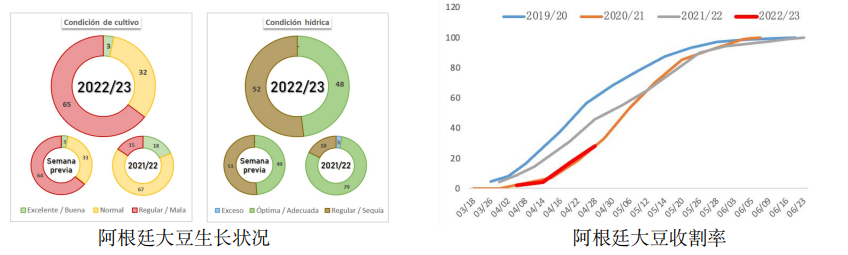

成本端—阿根廷大豆生长状况与收割进度:

布交所显示截至4月27日,阿根廷大豆优良率保持3%,土壤适宜水分略降至48%;大豆收割率28.2%,慢于去年和五年均值。

4月阿根廷仍未摆脱高温干旱影响,大豆优良率及土壤墒情始终偏低,收获进度持续偏慢且收获产量偏低,布交所已将阿根廷大豆产量调减至2250万吨。

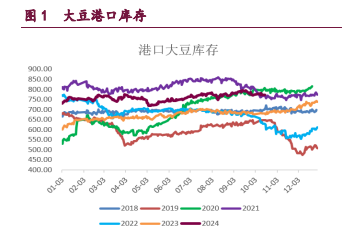

国内端—进口大豆报价与到港量:

受巴西大豆集中出口影响,4月进口大豆报价整体下行,且当前巴西大豆报价最低;

钢联:4月国内111家油厂进口大豆到港量共计约709.2万吨。3月末由于海关检验政策发生变化,4月初进口大豆到港延后,不过随着该问题的解决,4月后半月进口大豆到港大量增多。

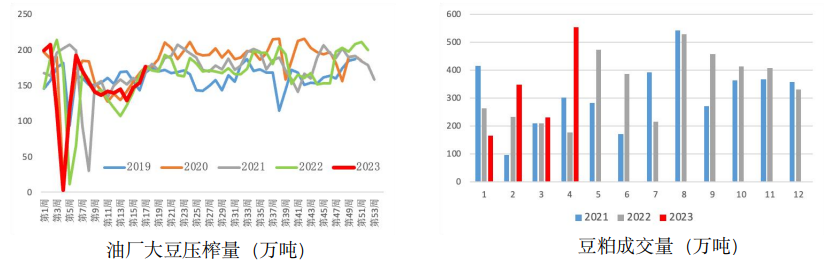

国内端—大豆压榨量与豆粕成交量:

钢联:4月111家油厂大豆压榨为671.28万吨,环比增加49.69万吨,增幅8%;同比增加10.56万吨,增幅1.7%。4月豆粕下游成交量553.7万吨,环比增加324.31万吨,增幅141.40%;同比增加376.66万吨,增幅212.79%。

4月因前期进口大豆到港延缓,部分油厂出现断豆停机制约压榨量增多,随着后期海关通关恢复,且下游需求随着五一临近逐渐旺盛,油厂开机率提升,大豆压榨量增多。

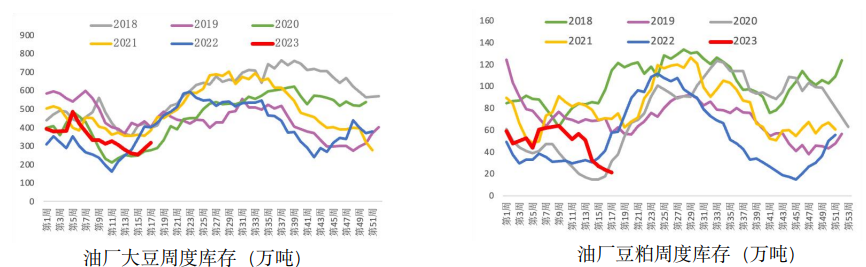

国内端—油厂大豆与豆粕库存:

4月受海关通关影响,进口大豆到港量前期较少后期增多,且油厂开机率逐步提升,从而油厂大豆库存呈现先减少后增多趋势。

在前期终端消费疲弱,下游饲料企业主要消耗自身库存,4月下游逐渐补库,且临近五一备货,油厂豆粕提货量总体偏多,豆粕库存持续走低。

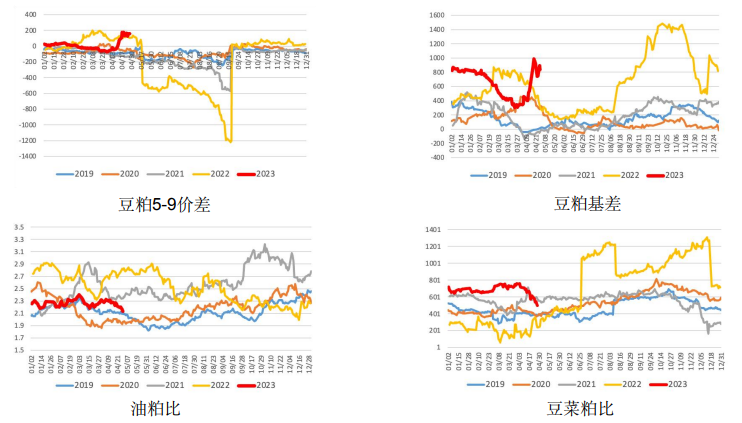

价差跟踪: