沪铅市场交投转淡 短期锌价或震荡偏弱整理

行情复盘

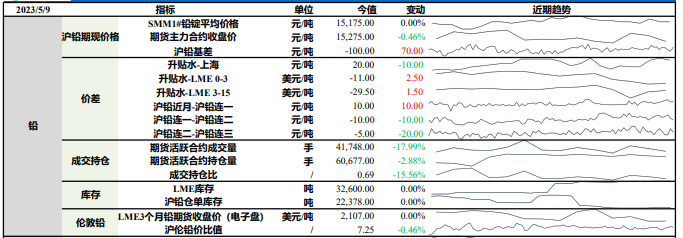

5月8日,铅期货主力合约收跌0.26%至15275元/吨。

操作建议

需关注冶炼厂新增产能释放情况。

背景分析

据调研显示,2023年4月全国电解铅产量为31.54万吨,环比下滑2.43%,同比上升16.17%;2023年1-4月累计产量同比上升15.5%。2023年涉及调研企业总产能为583.57万吨。

后市展望

整体来看,冶炼厂五一基本正常生产,铅蓄电池厂多安排五一休假,市场交投转淡,考虑矿山等成本因素,短期铅价僵持格局难以打破,中长期来看,若消费持续淡化,供给端持续放量,铅价或将偏弱运行。

研报正文

【资讯】

铅:

1.据调研显示,2023年4月全国电解铅产量为31.54万吨,环比下滑2.43%,同比上升16.17%;2023年1-4月累计产量同比上升15.5%。2023年涉及调研企业总产能为583.57万吨。

2.据调研显示,截至5月8日,SMM铅锭五地社会库存总量2.75万吨,较5月5日增加约300吨,较4月24日减少0.21万吨。

3.据调研显示,五一期间,除去少数企业不放假,其他多数铅蓄电池企业放假在2-5天不等,截至5月5日,SMM五省铅蓄电池企业周度综合开工率为44.64%,较前一周大幅下降23.42个百分点,较去年同期上升2.89个百分点。

锌:

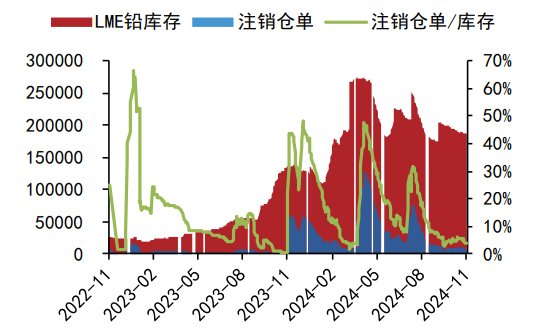

1.据调研显示,截至5月8日,SMM七地锌锭库存总量为12.59万吨,较5月5日增加0.79万吨,较4月28日增加1.1万吨,国内库存录增。

2.美国4月季调后非农就业人口增加25.3万人,增幅超过预期的18万人,前值从23.6万人下修为16.5万人,为2022年12月以来最小增幅。美国4月失业率录得3.4%,低于预期3.6%和前值3.5%,为今年1月以来新低。

【投资策略】

铅:

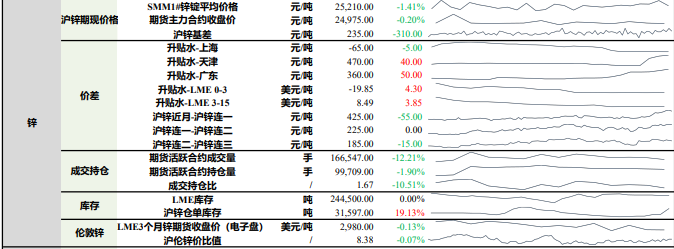

上一交易日SMM1#铅锭平均价格与前日持平,沪铅主力合约收跌0.46%。

宏观美联储加息对有色金属影响有限,基本面来看,原生铅与再生铅增减并存,新疆、云南等地区新增产能将在5月份开炉增加产量,原生铅冶炼厂电解铅产量增减相抵后,或仍以小幅增量为主,供给收紧格局或将有所改变。

下游消费来看,淡季影响持续,经销商货源消化缓慢,新增订单欠佳,部分企业因库存压力减产,周度开工略有下滑;本周为5月合约交割前最后一周,考虑下游企业采买有限,持货商交仓积极性较高,社库或将出现交割前的惯例移库。

整体来看,冶炼厂五一基本正常生产,铅蓄电池厂多安排五一休假,市场交投转淡,考虑矿山等成本因素,短期铅价僵持格局难以打破,中长期来看,若消费持续淡化,供给端持续放量,铅价或将偏弱运行。

需关注冶炼厂新增产能释放情况,警惕电池高库存压力下企业持续下调开工对铅价的直接利空作用。

锌:

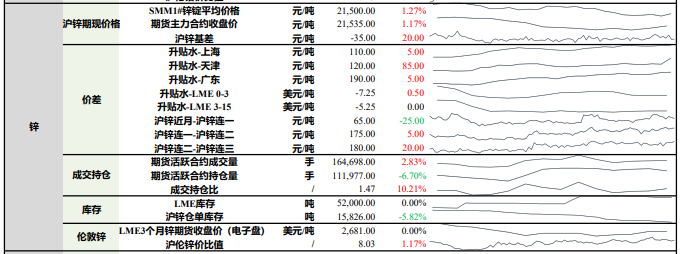

上一交易日SMM1#锌锭平均价上涨1.27%,沪锌主力合约收涨1.17%。上海地区锌锭升水较前日上涨5元/吨至110元/吨;天津地区锌锭升水较前日上涨85元/吨至120元/吨;广东地区锌锭升水较前日上涨5元/吨至190元/吨。

宏观面来看,美联储如期加息25个基点,符合市场预期,对有色金属影响有限。

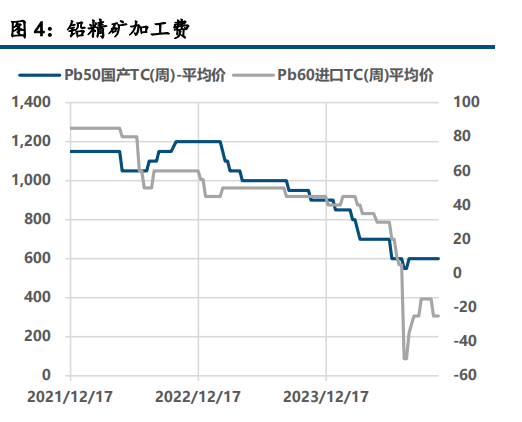

基本面来看,海外复产节奏一般,根据海关总署公布的一季度锌精矿进口数据,锌矿进口数据创新高,矿端宽松格局依旧,在矿端偏松且利润较高的情况下,预计锌锭将持续放量,中长期随着海外冶炼厂逐渐复产及进口矿减少,矿端偏紧格局不会改变;下游消费来看,上周镀锌企业和压铸锌合金企业开工率大幅下滑,氧化锌企业订单较好,开工率有所回升,终端需求较为疲软。

整体来看,宏观压制有限,锌市供给稳中有增,沪锌库存持续低位,需求疲软,基本面对锌价支撑有限,短期锌价震荡偏弱整理,需持续关注云南限电对冶炼厂的影响。