铁矿石:月度生铁产量供应过剩 港口库存重新累库 多单可止盈观望

主力持仓

据统计铁矿石期货主力持仓呈现多空双增局面。

操作建议

操作上,多单止盈观望。

背景分析

需求延续下行趋势,日均铁水产量环比-1.2万吨至239.3万吨,日耗环比-1.11万吨至290.77万吨。钢厂主动去库,钢厂库存下降幅度大于日耗下降幅度,进口矿库存环比-1.42%,日耗环比-0.37%,库消比-0.32%。

后市展望

目前铁矿石港口库存累库兑现,但考虑到前期跌幅较大,估值进一步回落的空间不大。后期铁矿石更多是钢厂利润和需求定价,叠加现货坚挺,9月贴水较大。在短期需求预期或有改善,盘面或向上修复基差。

研报正文

【现货】

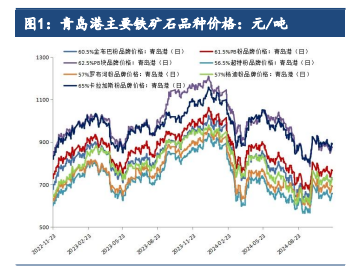

青岛港口PB粉环比-3元至787元/吨,超特粉环比+2元至662元/吨。

【基差】

当前港口PB粉仓单成本和超特粉仓单成本分别为847.5元/吨和842.6元/吨。超特粉夜盘基差与基差率为119.6元/吨和14.19%。

【需求】

需求延续下行趋势,日均铁水产量环比-1.2万吨至239.3万吨,日耗环比-1.11万吨至290.77万吨。钢厂主动去库,钢厂库存下降幅度大于日耗下降幅度,进口矿库存环比-1.42%,日耗环比-0.37%,库消比-0.32%。

4月生铁产量7784万吨,环比-22.84万吨,同比+106.20万吨;4月生铁累计产量29763万吨,同比+1732.90万吨。4月粗钢产量9264万吨,环比-308.56万吨,同比-13.50万吨;4月粗钢累计产量35439万吨,同比+1824.4万吨。

【供给】

海外港口恢复正常运作,发运端扰动因素消散。中长期来看,铁矿石供应宽松格局未改,四大矿山相继,除必和必拓基本持平,其他三大矿山产量均呈现同比上升态势,且维持全年发运计划不变。其中,淡水河谷矿粉产量同比+5.8%,球团矿产量同比+20.1%;力拓(含IOC球团与精粉)产量同比+11%,球团矿与精粉同比+5%;必和必拓(100%权益与Samarco)产量同比-0.7%;FMG产量同比+4%。4月铁矿石进口量9044.20万吨,环比-978.80万吨,同比+438.20万吨;4月铁矿石进口累计量为38468.4万吨,同比+3030.4万吨。

【库存】

港口库存12742.3万吨,环比周四+142.24万吨,环比上周二+33.44万吨;钢厂进口矿库存环比-125.6万吨至8715.1万吨。

【观点】

月度生铁产量供应过剩,港口库存重新累库,多单可止盈观望。基本面上,供增需降,但供应增量少于需求减量,港口库存重新进入累库趋势。供应来看,本周发运量环比-287.6万吨至2327.8万吨,到港量环比+335.5万吨至2402.8万吨,本月到港累计值下降幅度低于预期。需求端钢厂维持减产,铁水环比下降,钢厂主动降库,港口库存重新累库。

目前铁矿石港口库存累库兑现,但考虑到前期跌幅较大,估值进一步回落的空间不大。后期铁矿石更多是钢厂利润和需求定价,叠加现货坚挺,9月贴水较大。在短期需求预期或有改善,盘面或向上修复基差。操作上,多单止盈观望。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。