现货暂偏紧 预计白糖后市或震荡运行

行情复盘

5月29日,白糖期货主力合约收涨0.87%至6918元/吨。

操作建议

操作上,关注国储投放市场的进度。

期货市场

上周国内白糖似有见顶迹象。SR2309创下7150元的新高之后,在外盘没有大跌之前,率先下行。随后内外联动,国内累计下跌了350个点,原糖ICE7月合约累计下跌了2美分。

背景分析

根据统计,4月份泰国食糖出口量为60.53万吨,其中原糖35.16万吨,白糖5.14万吨、精制糖20.23万吨。1-4月份食糖累计出口量为330.32万吨,同比增13.9%。

研报正文

2023年1-4月累计进口税则号170290项下三类商品48.97万吨,同比增幅37.75%。虽然增幅较为惊人,但是基数不大。就算保持这样的增长态势,仍不足以填补国内进口无法流入、而产生的缺口。

这一期UNICA报告的生产数据,比最乐观的机构给出的还要更加多,5月上半月双周入榨甘蔗4397.61万吨,比去年同期增28.25%,创下10年双周入榨量的新高。报告公布当天,ICE7月合约跌破了25美分大关,也引发了国内白糖盘面的雪崩。

国际糖业组织(OIA)再次下调了2022/23榨季全球盈余预期至85.2万吨,而2月份报告中预测为415.1万吨。

泰国向越南和缅甸出口的白糖,1-4月份的累计值同比分别减99%和78.5%,精制糖同比增12%和减55%。总体来看,目前并没有泰国走私糖从云南边境流入国内市场。

从政策的角度评估,价格单边的暴涨以及缺口的提前到来,说明国储出库条件已经成熟。上周五,交易所关于SR2309从5月30日结算保证金提高到12%、从6月6日起提高到15%的通知,也从游戏规则上,限制了价格的过度频繁波动。暂时没有明显的单边交易机会。

一、数据更新

1.1中国4月糖浆&预拌粉进口

据数据显示,2023年4月我国甘蔗糖或甜菜糖水溶液(税则号列1702.9011)进口量为12.63万吨,同比增加2.67万吨,增幅26.81%;甘蔗糖、甜菜糖与其他糖的简单固体混合物,蔗糖含超过50%(税则号列1702.9012)进口量为5.15万吨,同比增加3.03万吨,增幅142.92%;其他固体糖及未加香料或着色剂的糖浆、人造蜜及焦糖(税则号列1702.9090)进口量为0.14万吨,同比减少0.18万吨,降幅56.25%。

4月,我国税则号170290项下三类商品进口17.92万吨,同比增加5.52万吨,增幅44.52%。

2023年1-4月累计进口税则号170290项下三类商品48.97万吨,同比增加13.42万吨,增幅37.75%。

虽然今年预拌粉和糖浆的数量,增幅较为惊人,但是基数不大。就算保持这样的增长态势,仍不足以填补国内进口无法流入、而产生的缺口。

而且,有国际机构认为,由于印度已经没有余糖可以出口,泰国白糖的供应一直偏紧,后期中国的糖浆和预拌粉原料成本高,进口量将出现萎缩。从糖浆和预拌粉的主要终端用户冰糖厂来看,3-4月份期间,冰糖的销售都比较清淡,与白砂糖的旺销截然不同,因此短时间内也以消化库存为主,对糖浆的需求量不大。糖浆可能会供需双降。

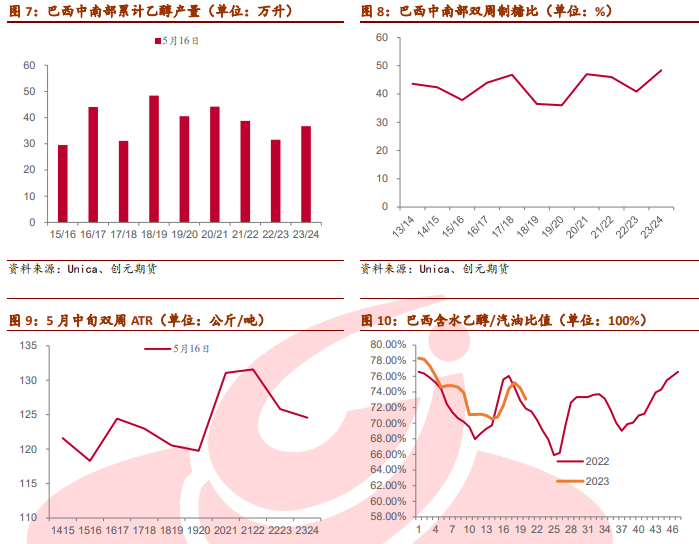

1.2南巴西5月上半月生产情况

这一期UNICA报告的生产数据,比最乐观的机构给出的还要更加多,报告公布当天,ICE7月合约跌破了25美分大关,也引发了国内白糖盘面的雪崩。

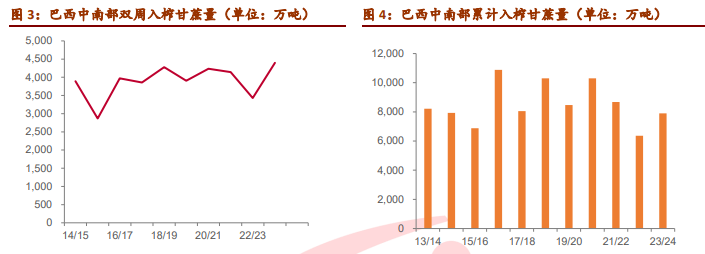

根据报告,截止5月中旬,开机的工厂一共237家,比去年同期多两家,即超过90%的糖厂都开机了,这与UNICA前期预计的开榨进度是一致的。

5月上半月双周入榨甘蔗4397.61万吨,比去年同期增28.25%,创下10年双周入榨量的新高。累计入榨7896.85万吨,较去年同期增长24.18%。

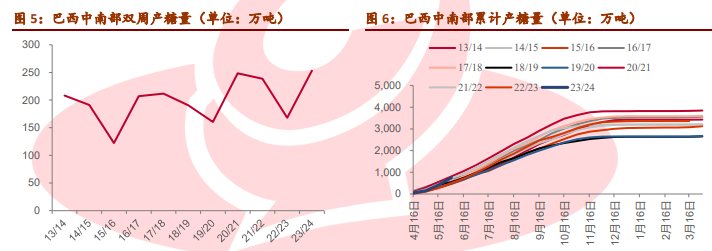

双周糖产量252.59万吨,比去年同期增50.43%;累计产糖406.33万吨,较去年同期增长48.04%。

不过双周ATR低于同期1个点,为124.56公斤/吨,累计ATR为118.39公斤/吨,去年同期为117.67公斤/吨。

双周产乙醇19.10亿升,同比增15.26%。其中,10.8亿升为含水乙醇(+1.28%),8.3亿升为无水乙醇(+40.48%)。累计乙醇产量为36.74亿升(+16.52%),22.07亿升为含水乙醇(-4.84%),14.67亿升为无水乙醇(+75.91%)。

双周糖醇比48.4%,去年同期为40.85%。累计糖醇比为45.61%,去年同期为38.50%。

5月上半月,乙醇出口和内销总量为111.74亿升乙醇,同期为10.42亿升,增幅7.25%。其中,乙醇内销量销售量为10.82亿升,去年同期为10.17。双周无水乙醇的销量为5.29亿升,去年同期为3.9亿升。含水乙醇内销量为57.37亿升,低于同期的6.45亿升。

5月中旬,巴西国有石油公司将汽油的出厂价下调了12%,这还需要大约半个月的时间才能传导到加油站。理论上来说,6月初含水乙醇价格将出现较大的跌幅,这样才能与汽油竞争市场。但是,在消息宣布之后乙醇价格已经做出了一部分的反应,下跌了5%左右。而且6月初巴西将进行燃料州税的改革,汽油和乙醇的州税从目前的从价税改为固定税率,加油站汽油价格会有所上涨。如果汽油出厂价没有进一步的调整的话,那么乙醇的市场环境会稍微改善。

考虑到含水乙醇与汽油的比值一直在73%之上,5-6月份乙醇的内销量难以大增,进入榨季高峰期之后,乙醇可能有累库存的压力。

1.3国际糖业组织下调剩余量的预测

国际糖业组织(OIA)再次下调了2022/23榨季全球盈余预期至85.2万吨,而2月份报告中预测为415.1万吨。据称,最近几个月印度和泰国产量下降以及巴西出口放缓导致过剩减少和甜味剂价格高企。

目前的展望是22/23榨季的产量为17736.5万吨,比21/22榨季的17250.3万吨高2.82%,但低于2月份的预估18043.1万吨。与此同时,全球消费量从17628万吨上修到17651.3万吨。上一季消费量为17477.3万吨。

据预测糖进口量为6355.9万吨,出口量为6389.8万吨。贸易流基本平衡。期末库存预计为10078.1万吨,比2021/22榨季的10026.8万吨增加0.51%。

至于全球主要的商品生产国巴西,预计产量为4195.1万吨,国内消费量为1060万吨,出口量为2920万吨。该机构2月预测产量4100.6万吨,消费1040万吨,出口2850万吨。

印度是全球第二大食糖生产国,预计将生产3280万吨糖(2月份预计为3430万吨),出口量将达到650万吨(与2月份相比没有变化)。

俄罗斯22/23榨季预计产量为625万吨。出口、进口和库存的预测也保持不变——分别为50万吨、20万吨和225.8万吨。上个榨季俄罗斯食糖产量为570万吨,季末库存为208.8万吨,进口量为20万吨,出口量为5万吨。

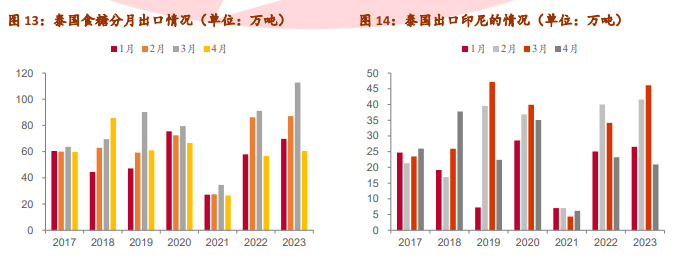

1.4泰国4月份食糖出口情况

根据统计,4月份泰国食糖出口量为60.53万吨,其中原糖35.16万吨,白糖5.14万吨、精制糖20.23万吨。1-4月份食糖累计出口量为330.32万吨,同比增13.9%,其中原糖196.15万吨(+8.67%),白糖21.32万吨(-3.4%)、精制糖112.85万吨(+28.92)。

印尼仍是泰国糖最大的市场,1-4月份累计出库印度原糖13.5万吨,同比增10%;其次是韩国和马来西亚,原糖出口量分别为31.10万吨和22.76万吨,同比增3.9%和146%。

向越南和缅甸出口的白糖,1-4月份的累计值同比分别减99%和78.5%,精制糖同比增12%和减55%。总体来看,目前并没有泰国走私糖从云南边境流入国内市场。

本榨季泰国食糖产量为1100万吨,国内消费大约250万吨,这意味着还有520万吨的糖,可供糖厂一直出口到12月底,平均每个月出口量在65万吨左右。

二、后市判断

上周国内白糖似有见顶迹象。SR2309创下7150元的新高之后,在外盘没有大跌之前,率先下行。随后内外联动,国内累计下跌了350个点,原糖ICE7月合约累计下跌了2美分。周五原糖的大幅反抽,价格再次回到25.50美分附近,内外价差再度走阔。

国内的领跌,与整个商品的大环境相关,也与市场的恐高情绪相关,最关键的还是中国国储的出库预期。从价格的表现来看,确实起到了降温的作用。上周7300的现货价格,已经是多年不见的高点。整个市场明显是现货驱动行情,现货大幅升水SR2307,SR2309/01的升水一度达到了历史同期的新高400个点。

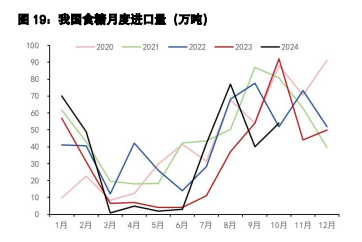

如果后期进口糖迟迟不能有效的补充市场,或者国储出库的速度和数量不如预期,那么现货驱动行情将继续演绎下去。但是从进口的节奏来看,不论是上涨还是下跌行情之中,内外价差始终没有缩小到-500之内,按照50%关税进口的原糖,还是深亏,炼糖企业没有操作的可能性。

本周需要关注的重点是6月初印度季风降雨的情况。如果印度降雨预期正常,那么原糖的阶段性头部可能已经出现,后期中国也许有进口的机会,无脑追多的基本面正在改变。

从政策的角度评估,价格单边的暴涨以及缺口的提前到来,说明国储出库条件已经成熟。上周五,交易所关于SR2309从5月30日结算保证金提高到12%、从6月6日起提高到15%的通知,也从游戏规则上,限制了价格的过度频繁波动。暂时没有明显的单边交易机会。

套利方面,6月份国储投放市场意味着现货驱动行情的动力,可能在减弱。基差和月间价差都有缩小的可能性。操作上,关注国储投放市场的进度。在国储消息暂时不明确的情况下,现货还是偏紧,9/1的反套需谨慎。