供应端扰动减少 短期棉价或维持高位震荡

行情复盘

6月5日,棉花期货主力合约收涨2.35%至16760元/吨。

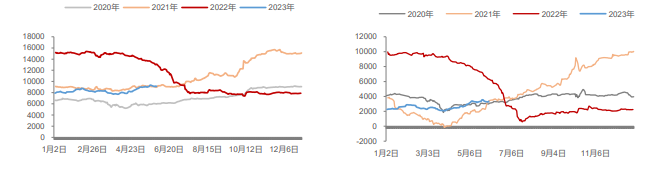

主力持仓

据统计棉花期货主力持仓呈现多空双增局面。

现货市场

期价快速拉涨,下游买涨不买跌的情绪下一口价资源成交增多,现货价格涨400元/吨左右,内地库双28资源报价16700-16800左右,疆内库报价16400-16600元/吨,疆内销售基差在CF09+450~600。

背景分析

2023/24年度第一份供需报告,从全球范围来看,在中国、土耳其等国家减产之下产量较22/23年度小幅下滑至115.39百万包,消费量增加6%至116.23万包。

研报正文

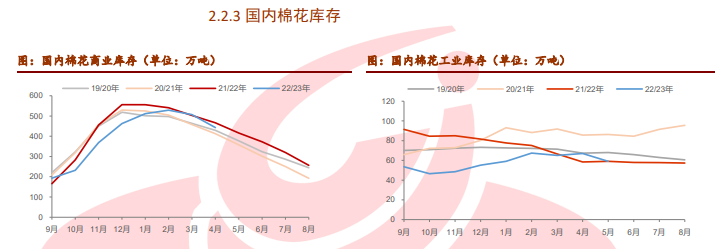

供应方面:巴西、奥棉增产预期较为确定,美棉区干旱缓解,播种有序进行,印度新棉上市加快,整体供应宽松。国内方面,商业库存充足,下一年度播种面积减幅有所收缩,但减产预期仍存。

需求方面:美棉周度签约装运量大幅增加;印度、越南纺织业开机率持续下滑,巴基斯坦开机率较上周有所上升,但整体维持历史偏低水平。

国内方面:下游成本助推成品价格不同程度报涨,但市场订单延续弱势,终端对原料价格涨幅接受度不高,观望情绪浓厚,导致棉纱、坯布成交减少,成品库存累幅增加。

展望后市:

短期,下一年度减产预期配合之下资金力量与市场多头情绪延续,但近期供应端扰动减少,下游存在诸多弱势环节,棉价继续上涨空间有限,维持高位震荡,需谨慎资金获利撤退之后的回落风险。

中长期,播种面积下滑、补种与补贴力度下滑导致新棉成本上升,籽棉抢收、下半年纺织服装出口回暖等因素影响之下维持看涨观点。

后需关注点:棉花现货成交情况、美棉区天气变化。

1.2期现价格表现

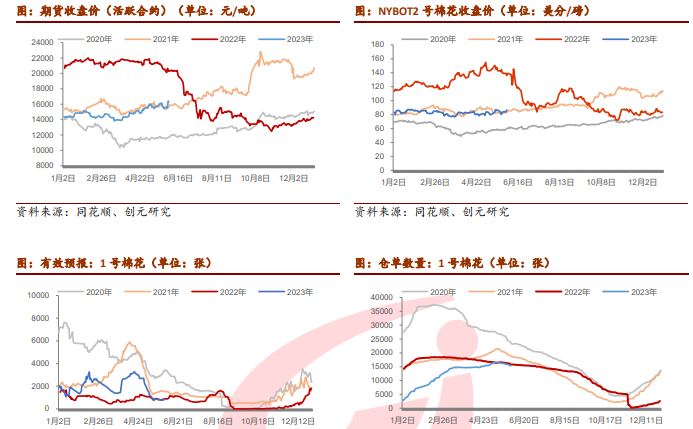

期货:

国际棉价:本周国际棉价基本面无明显驱动,跟随市场情绪与国内棉价波动,ICE主力合约收于86.65美分/磅,较上周涨9%,后期基本面延续供宽需弱格局,美棉出口销售表现一般,播种进度与作物优良率较好,棉价缺乏上涨驱动,维持震荡格局。需持续关注播种进度与厄尔尼诺带来天气扰动。

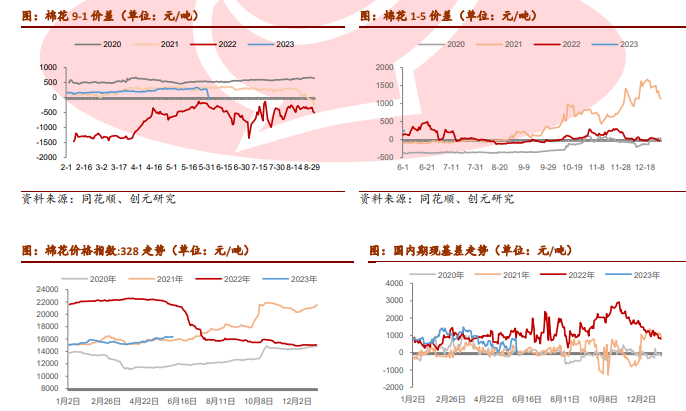

国内方面,周内市场传言关于下游市场火爆,纺企大量补库,9月低现货库存紧张,出现用棉缺口的小作文,在宏观好转,中长期基本面表偏强的背景下推动资金大量入市,棉价快速拉涨,主力合约收于16340元/吨,较上周涨5%。9-1价差快速收窄至40元/吨。仓单方面,截至周五,注册仓单为16335张,有效预报为882张,折皮棉量68.8万吨,总持仓量较去年偏低。

现货:

期价快速拉涨,下游买涨不买跌的情绪下一口价资源成交增多,现货价格涨400元/吨左右,内地库双28资源报价16700-16800左右,疆内库报价16400-16600元/吨,疆内销售基差在CF09+450~600。

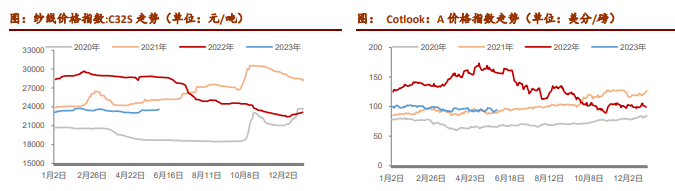

原料价格上涨,成本推动部分纱厂成品价格报涨500元/吨,C32S报价集中在23600附近,但下游观望情绪浓厚,具体成交仍待跟进。国际棉市宏观风险消退,叠加国内棉价推动,CotlookA指数涨至93美分/磅左右,较上周涨2%。

二、棉花供需情况

2.1国际棉花供需:干旱持续缓解,播种进度平稳

2.1.1美国棉花供需情况

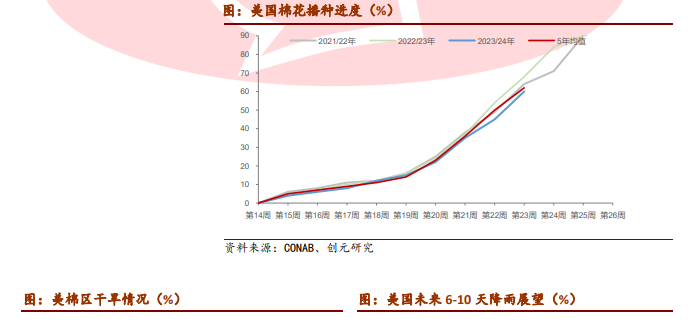

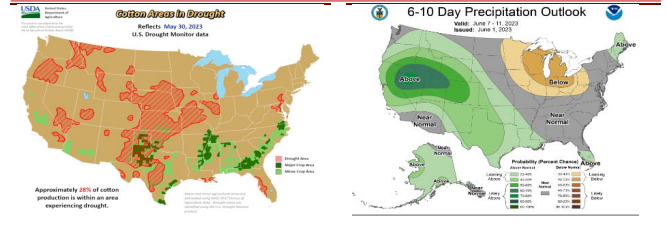

气候与种植:至30日,全美棉区干旱指数为28%,德州干旱指数为53%,较前周大幅缓解。美棉播种进度为60%,去年同期为68%,五年均值为62%,整体进度平稳。

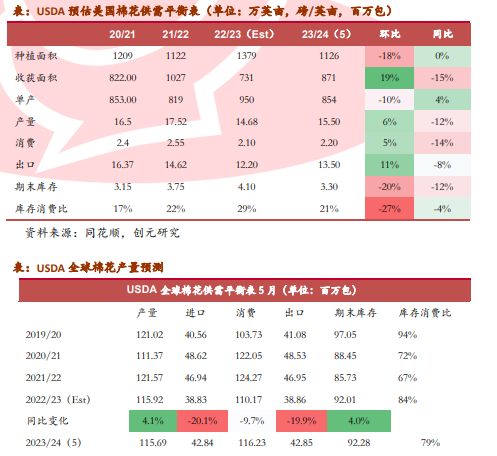

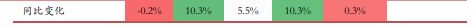

USDA报告:2023/24年度第一份供需报告,从全球范围来看,在中国、土耳其等国家减产之下产量较22/23年度小幅下滑至115.39百万包,消费量增加6%至116.23万包,进出口贸易明显改善,供需格局转向紧平衡,期末库存较上年度小幅下降,对棉价后期走势形成一定支撑。

从美国方面,播种面积减幅符合前期预期,收获面积和单产预测值偏低,从而导致产量增幅低于市场预期,当前美棉干旱缓解,播种有序进行,后期总体产量有逐步上调的可能性。

购销:截至5月25日美棉出口销售签约维持良好,当前年度陆地棉净签约量为6.07万吨(上周为2.98万吨),净签约主要来中国(5.03万吨)、土耳其、越南、孟加拉、和印度尼西亚。装运出口量为6.42万吨(上周6.09万吨),主要运往土耳其、巴基斯坦、中国和孟加拉。皮马棉净签约量为839吨,较前周增长22%,装运量为6056吨,较上周增长98%。

2.1.2巴西棉花供需情况

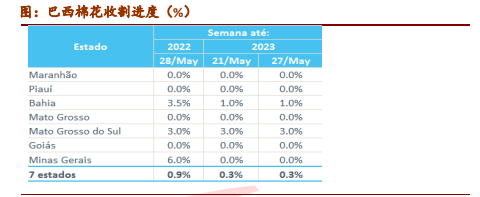

种植:根据最新作物检测报告,因马托格罗索州大量降雨,棉花采摘进度停滞,但大部分棉田仍处于开花吐絮期,对整体长势有利。

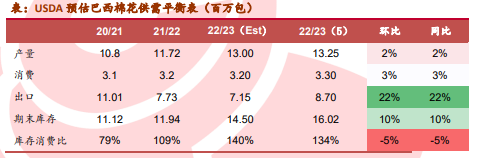

USDA供需报告:根据USDA最新预测,巴西本年度期初库存大增,产量小幅增长,虽然出口预期也较好,但总体期末库存增加10%。

2.1.3印度棉花供需情况

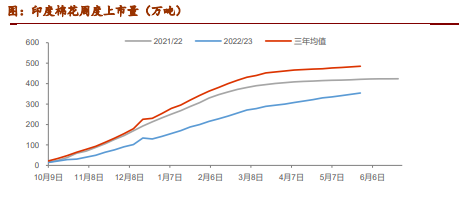

陈棉上市:截至5月29日当周,印度2022/23年度的棉花累计上市量约354.51万吨,较三年均值累计减少约131.03万吨。

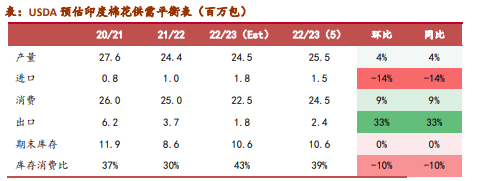

USDA报告:根据USDA最新预测,印度棉花产量小幅增加,消费量也明显回升,国内供需处于紧平衡,对棉价支撑较强。

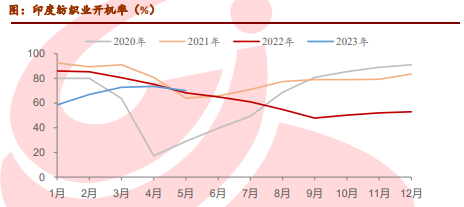

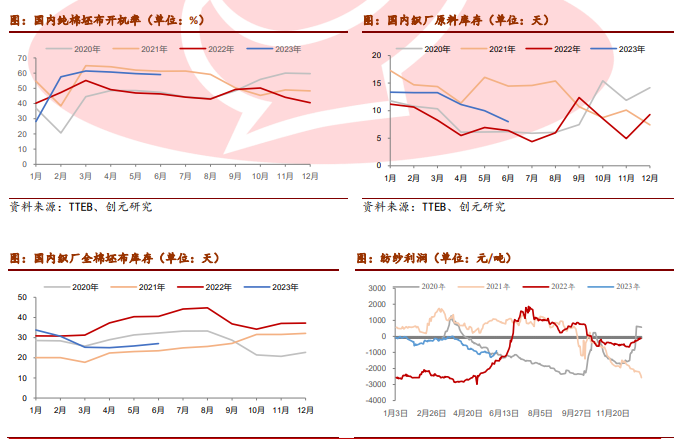

纺织服装开机率:截止本周,印度纱厂开机率为70%(上周71.5%)。

2.1.4越南纺织业运行情况

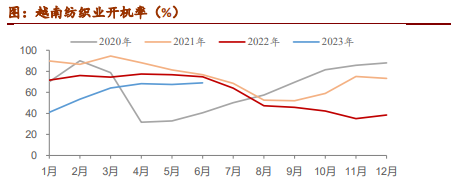

越南开机率:截止本周,越南纺织服装开机率为69%(上周为67.5%)。

2.2国内棉花供需情况:终端市场淡季迹象更加明显

2.2.1国内棉花供应

种植:中国棉花协会对全国10个产棉省、区和新疆生产建设兵团共2045个定点农户进行了第三期2023年植棉意向调查。调查结果显示:2023年全国植棉意向面积为4155.75万亩,同比下降7.4%,降幅较上期扩大3.7个百分点。其中新疆意向面积同比下降4.3%,降幅较上期扩大3.8个百分点。

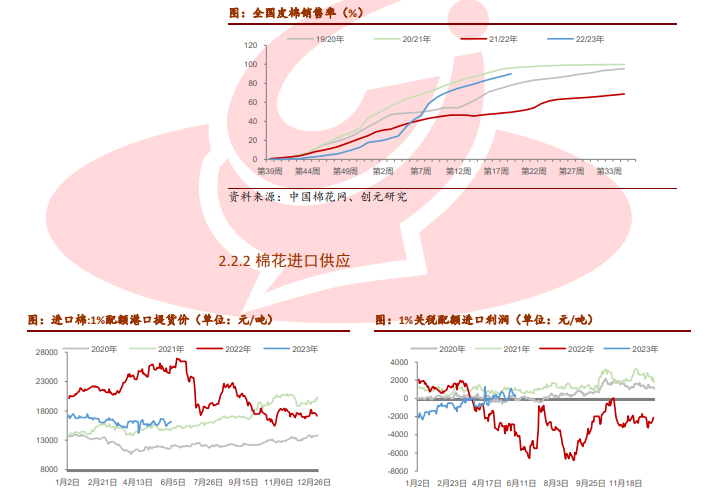

现货购销:截至25日,全国累计销售皮棉606万吨,同比增加291万吨,较过去四年均值增加155万吨。全国销售率为90%,同比提高36%,较四年均值提高14%,其中新疆销售率为90.3%。

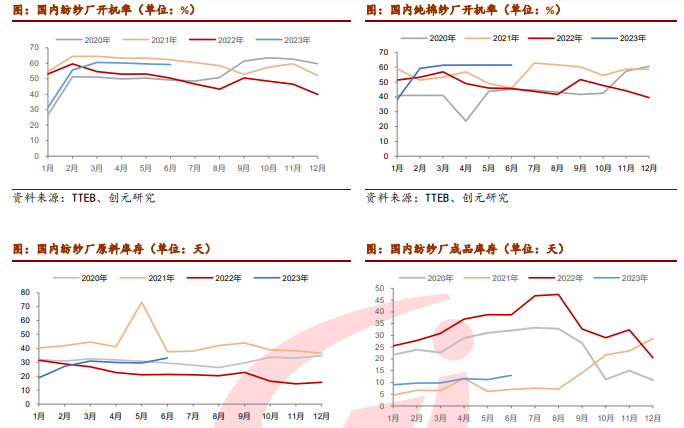

2.2.4国内下游需求

纱线:本周市场订单变化不大,受原料价格上涨推动棉纱价格报涨500元/吨左右,但下游接货意愿较低,走货明显下滑,即期利润亏损维持在1000元/吨左右。

坯布:坯布市场淡季行情较为明显,终端订单减少,成品库存累幅增加,部分地区开机率下调,加上原料价格不断上涨,成本提升,部分织厂被迫上调成品报价,但下游不接货或成交稀少。

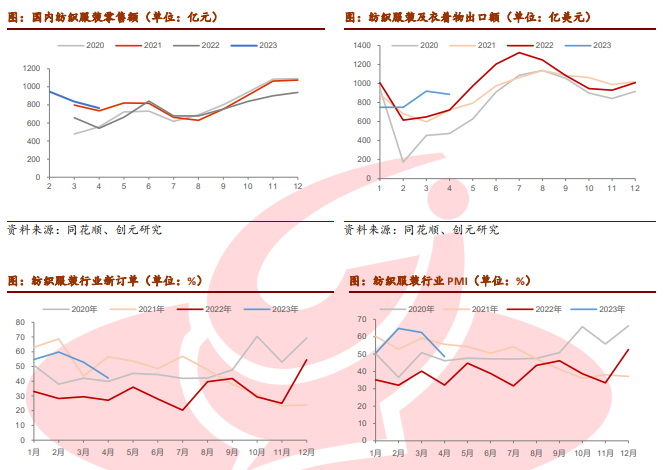

纺织服装销售:2023年1-4月,纺织服装累计出口6383亿元,比去年同期(下同)增长4.8%,其中纺织品出口3078.4亿元,下降0.8%,服装出口3304.6亿元,增长10.6%。

2.2.5下游替代品价差

替代品:

周内,原料价格快速下跌,直纺涤短价格集中在7100-7300元/吨,加工费维持在1100偏上,开机率提升80%附近,低位采购增多,贸易商及纱厂补货较为积极,库存维持在17天;涤棉纱行情变化不大,价格维持,库存呢小幅下滑。

粘胶短纤市场表现平稳,产业链上下游以交付前期订单为主,现货市场中高端报价分化,总体区间在13000-13600元/吨,实单成交商谈为主;人棉纱市场交投气氛偏淡,各工艺纱线整体平稳,成品库存小幅增加。