生长期天气不及预期 玉米流动性宽松超预期

资金流向

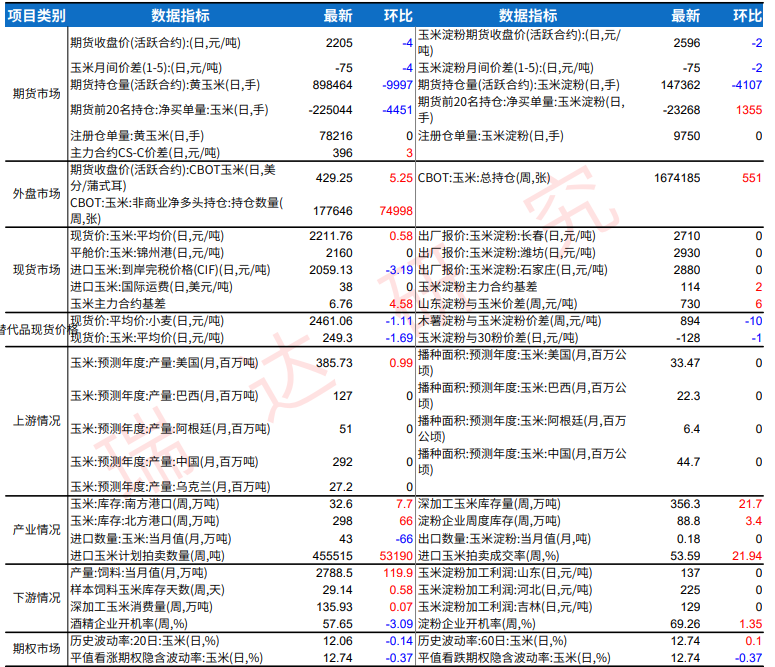

7月7日收盘,玉米期货资金整体流入3098.32万元。

行情复盘

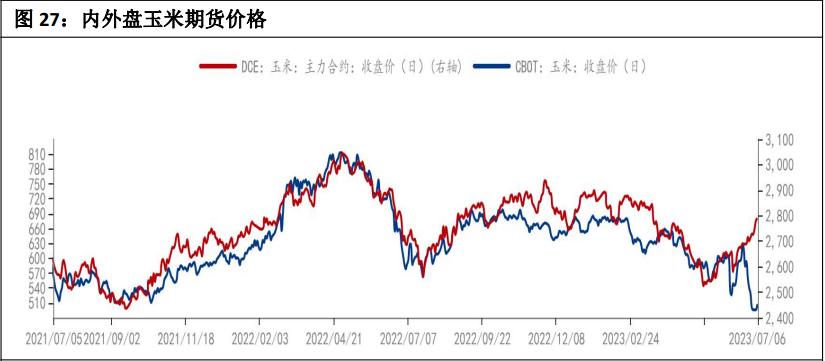

7月7日收盘,玉米期货主力合约收涨0.11%至2788.0元。

背景分析

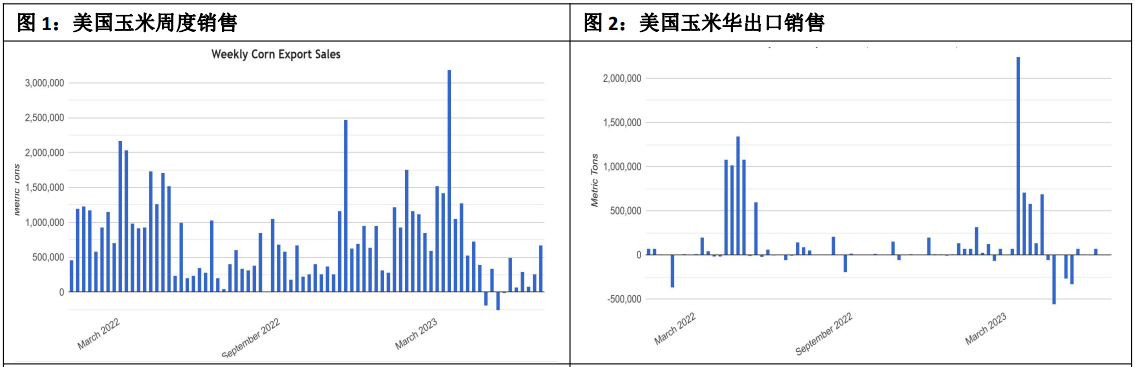

截至6月29日当周,①美国2022/23年度玉米净销售25.2万吨,前一周为14万吨;2023/24年度玉米净销售12.4万吨,前一周4.7万吨。美玉米当周出口装船70.7万吨,上周60.5万吨。本年度迄今为止累计销售玉米3904万吨,同比降低35.3%,作为对比,上周同比降低35.8%。

后市展望

7月仍需关注南美巴西玉米上市以及陈化水稻对国内玉米的负反馈,虽然短期玉米现货压力未得到缓解,但供需两端的负反馈随着价格的上涨预计会迟到但不会缺席,所以仍倾向于投机多单建议逢高逐步减持,同时关注国内供应预期变化,耐心等待后期反套机会。

研报正文

【内容摘要】

供需动态:

1)美国玉米:对华少量装船,降水总体正常;

2)南美玉米:巴西收割加速,阿根廷收割过半;

3)国内玉米:库存继续去化,产区降水偏多。

主要观点:内外盘玉米交易主线或继续劈叉,外盘交易新作产量宽松预期,内盘交易旧作现实逻辑。分市场来看,外盘美玉米6月种植面积报告显示新作面积有6%的增幅,这在旧作出口不及玉米以及降水良好的背景下,供应有明显的趋增压力。

内盘方面,7月仍需关注南美巴西玉米上市以及陈化水稻对国内玉米的负反馈,虽然短期玉米现货压力未得到缓解,但供需两端的负反馈随着价格的上涨预计会迟到但不会缺席,所以仍倾向于投机多单建议逢高逐步减持,同时关注国内供应预期变化,耐心等待后期反套机会。

主要风险:生长期天气不及预期;流动性宽松超预期。

【一.国际玉米供需】

1.美玉米

新作出口改善,对华少量装船。1)出口销售:截至6月29日当周,①美国2022/23年度玉米净销售25.2万吨,前一周为14万吨;2023/24年度玉米净销售12.4万吨,前一周4.7万吨。美玉米当周出口装船70.7万吨,上周60.5万吨。本年度迄今为止累计销售玉米3904万吨,同比降低35.3%,作为对比,上周同比降低35.8%。

②对华出口方面,当周对中国玉米净销售-0.1万吨22/23年度玉米,前一周-0.1万吨;当周美国对华出口装船量6.9万吨,前一周装船量0吨。本年度向中国累计销售(已经装船和尚未装船的销售量)757.9万吨,其中已装船733.3万吨,未装船约24.6万吨。2023/24年度对中国玉米销售27.2万吨,前一周27.2万吨。

新作近干旱面积下降,未来降水预报正常。

1)干旱面积:截至7月4日,美国玉米产区有67%的面积处于干旱状态,之前一周干旱比例是70%,是7月以来连续第一次下调。

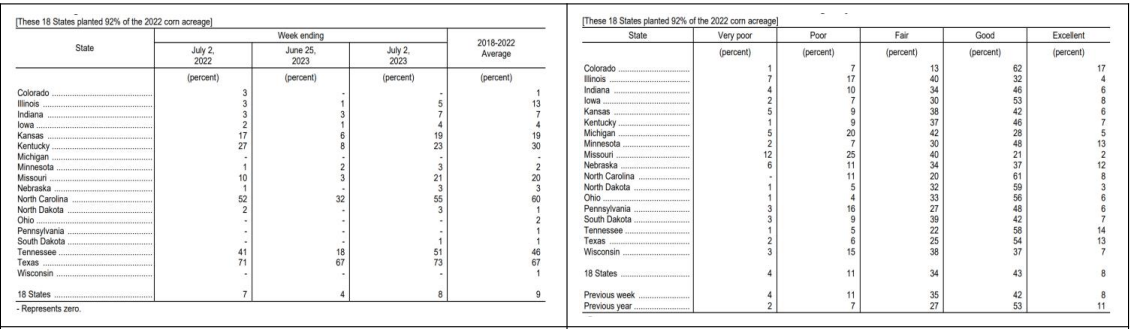

2)作物生长报告:截至7月2日,美国玉米吐丝率达到8%,一周前4%,高于去年同期的7%,五年同期均值9%。美国玉米评级优良的比例为51%,高于一周前的50%,去年同期64%。报告出台前分析师预计玉米优良率为51%,预测范围从49到53%。玉米评级优8%,良43%,一般34%,差11%,劣4%。上周优8%,良42%,一般35%,差11%,劣4%。

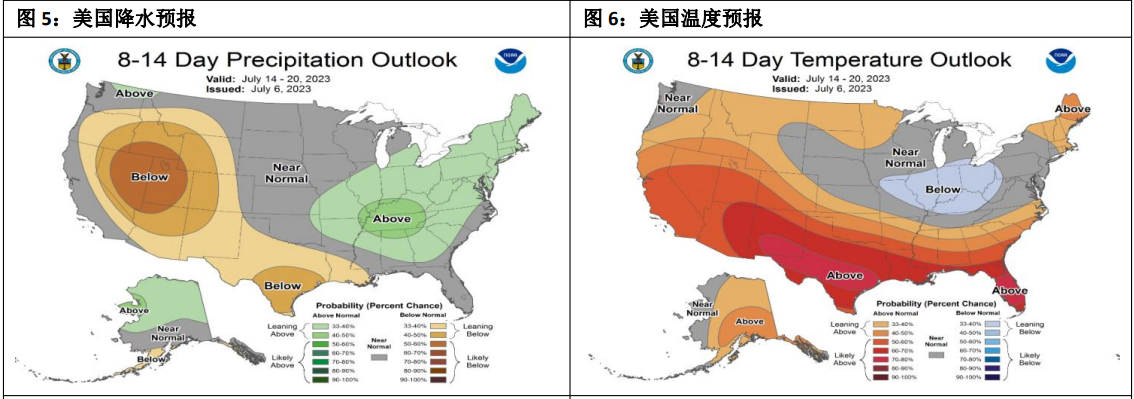

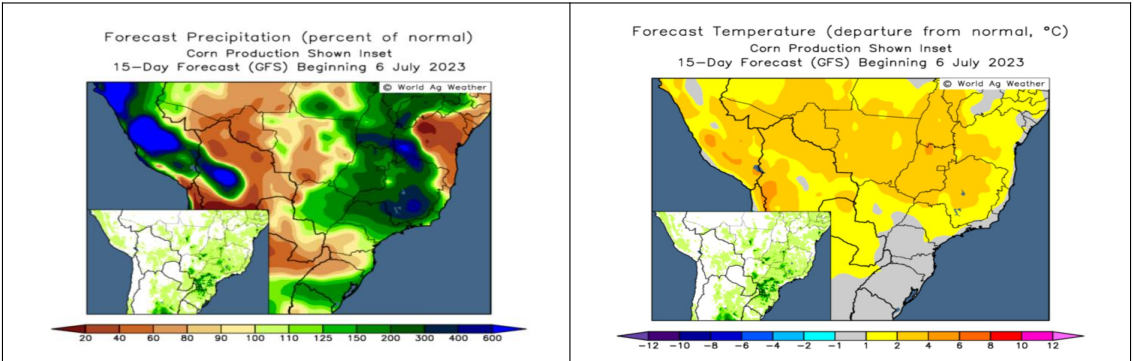

3)天气预报:未来2周,美国大部分玉米产区天气良好,东部降水略偏多,南部降水偏少,五大湖附近产区降水较6月有明显改善。

2.巴西玉米

玉米出口趋增,产区天气利于收割。

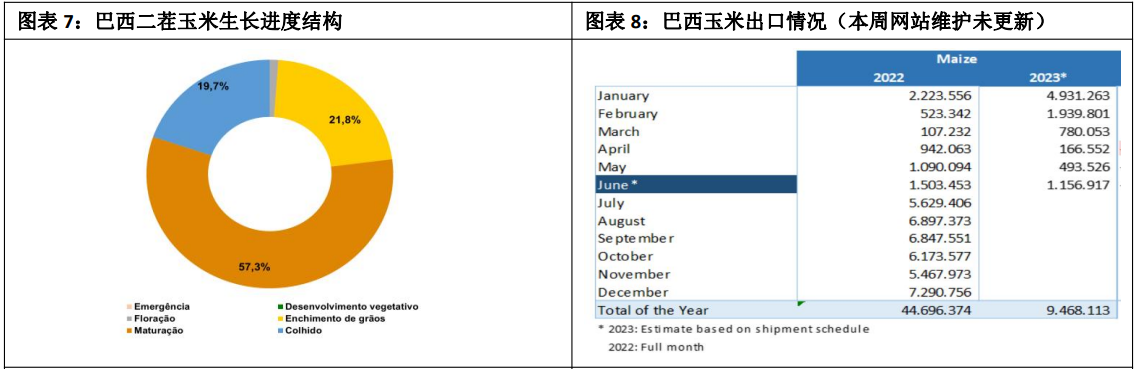

1)收割及播种进度:截至7月1日,巴西一茬玉米收割进度94.8%,前一周93.8%%,去年同期95.1%;二茬玉米收割进度20%,上周11%,去年同期28%。目前,二茬玉米21.8%处于灌浆期,约有57.3%处于成熟期。

2)出口销售:6月巴西玉米出口为116万吨,去年同期出口量为150万吨.3)天气情况:未来2周,巴西玉米产区温度偏高,降水分化,大部分玉米产区有零星降水预报,总体有利于收割。

3.阿根廷玉米

收割进度过半,产量预估未作调整。

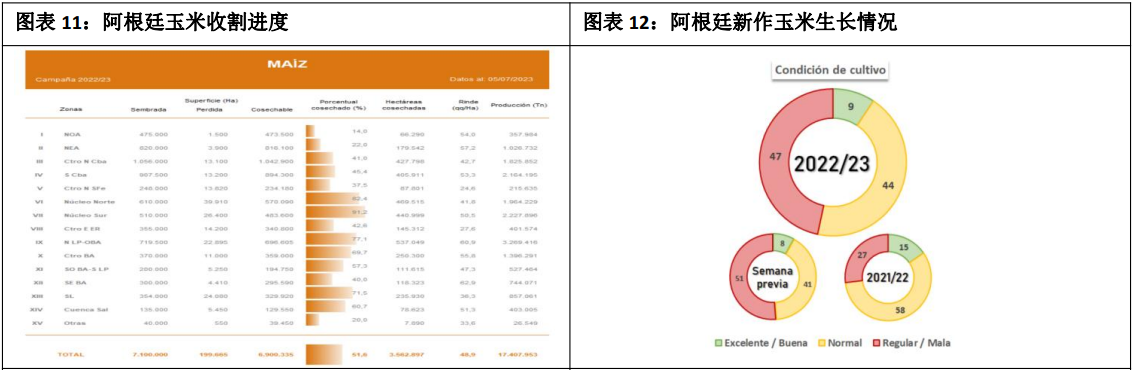

1)收割进度:截至7月5日,①阿根廷玉米作物状况评级较差为47%(上周为53%,去年27%);一般为44%(上周41%,去年58%);优良为9%(上周8%,去年15%)。②土壤水分46%处于短缺到极度短缺(上周45%,去年49%);53%处于有益到适宜(上周55%,去年51%)。③玉米收割率为51.5%,上周为48.5%。

2)产量预估:本周布交所维持了对玉米3400万吨的产量预估。

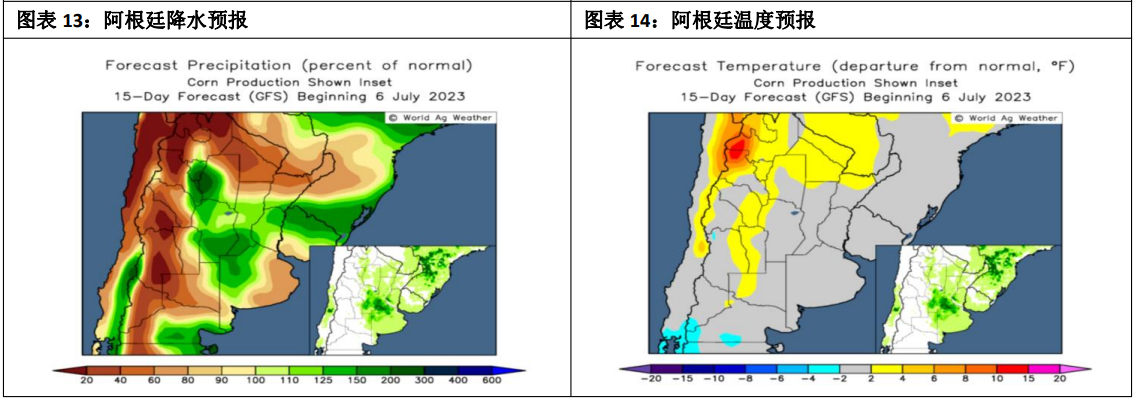

3)天气情况:未来2周,阿根廷产区降水分化,部分产区有零星降水预报,天气条件总体有利于玉米收割。

【二、国内玉米供需】

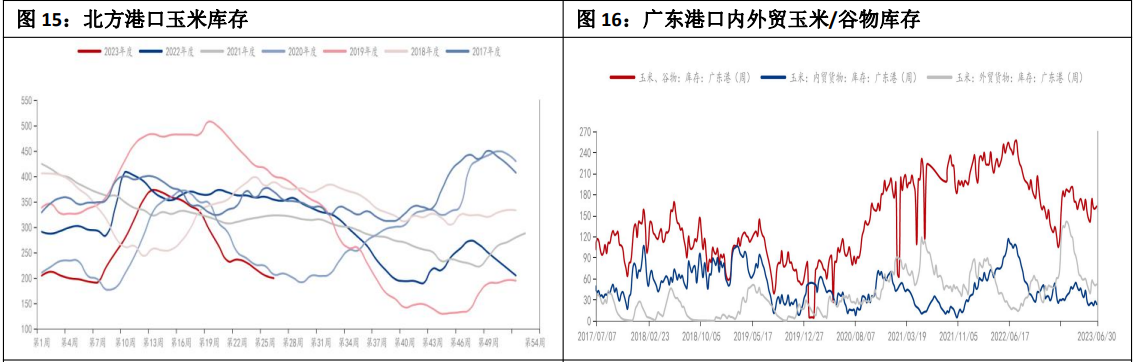

产业动态:1)港口库存:6月30日北方四港玉米库存共计199.3万吨,上周204.9万吨;广东港口玉米库存75.5万吨,前一周78万吨,内贸玉米库存22.9万吨,周环比减少4.7万吨;外贸玉米库存52.6万吨,前一周50.4万吨,周环比减少2.2万吨。玉米及其他谷物库存总计163.6万吨,前一周160.1万吨,周环比增加3.5万吨。

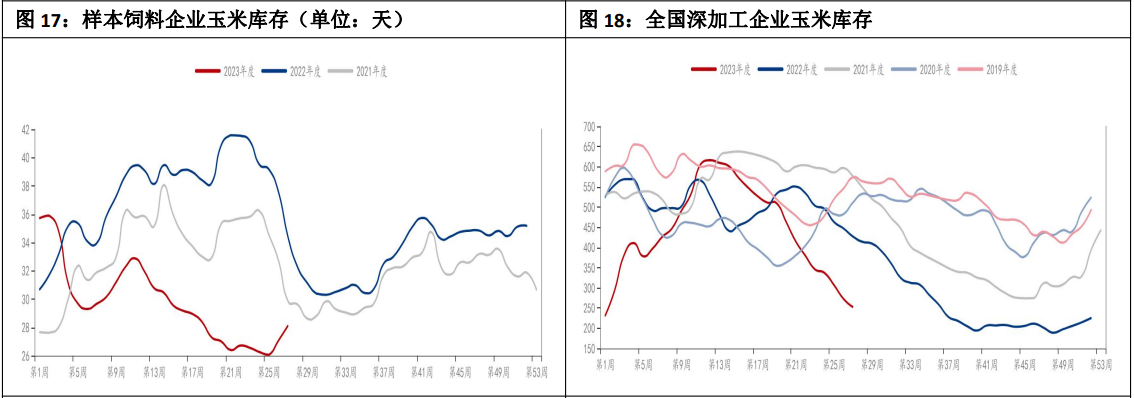

2)下游库存:7月7日,饲料企业玉米平均库存28.12天,周环比增加1.06天,增幅3.9%,较去年同期下跌18.2%。2023年第27周,主要深加工企业玉米库存总量252.3万吨,周环比减少20.6万吨,较去年同期减少40.9%。

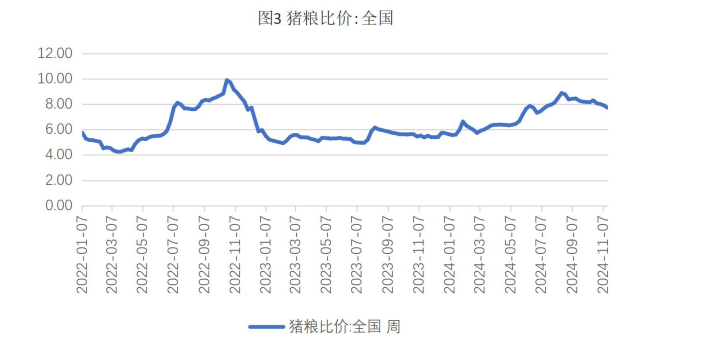

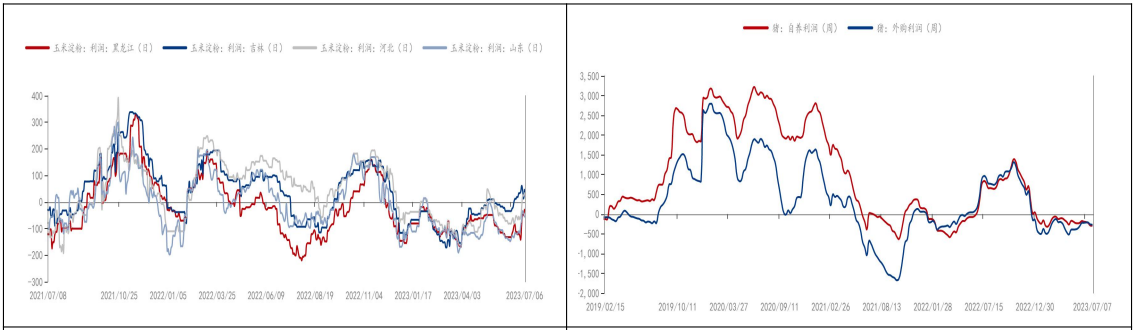

3)下游利润:7月7日,外购仔猪周均亏损263.63元/头,上周头均亏损261.12元/头;自繁自养周均亏损290.5元/头,上周头均亏损286.45元/头;淀粉深加工方面,7月7日,黑龙江/吉林/河北/山东玉米淀粉加工利润-27/48/35/-57元/吨,作为对比,6月30日,黑龙江/吉林/河北/山东玉米淀粉加工利润-141/39/-55/-89元/吨。

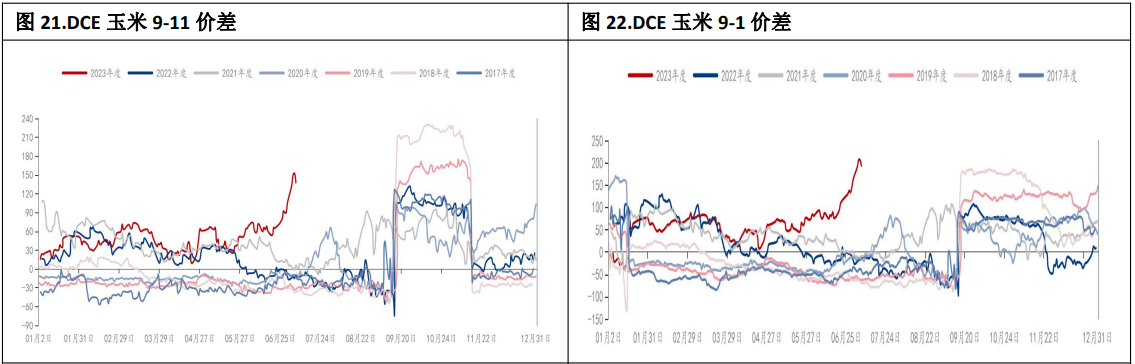

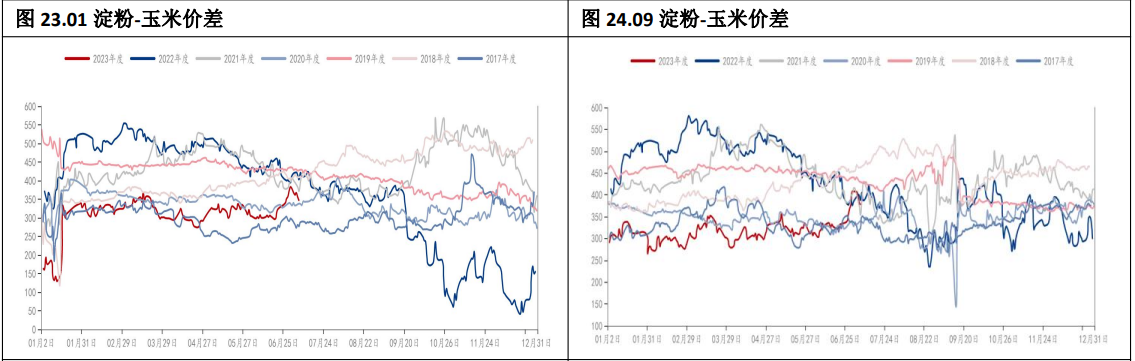

价差变化:1)月间价差;截至7月6日收盘,玉米9-11价差137元/吨,周内继续走扩;9-1价差192元/吨,延续上周走扩态势,但后半周有回落迹象。2)品种价差:截至7月6日收盘,09合约淀粉-玉米价差走缩至378元/吨,01合约淀粉-玉米回落至346元/吨。

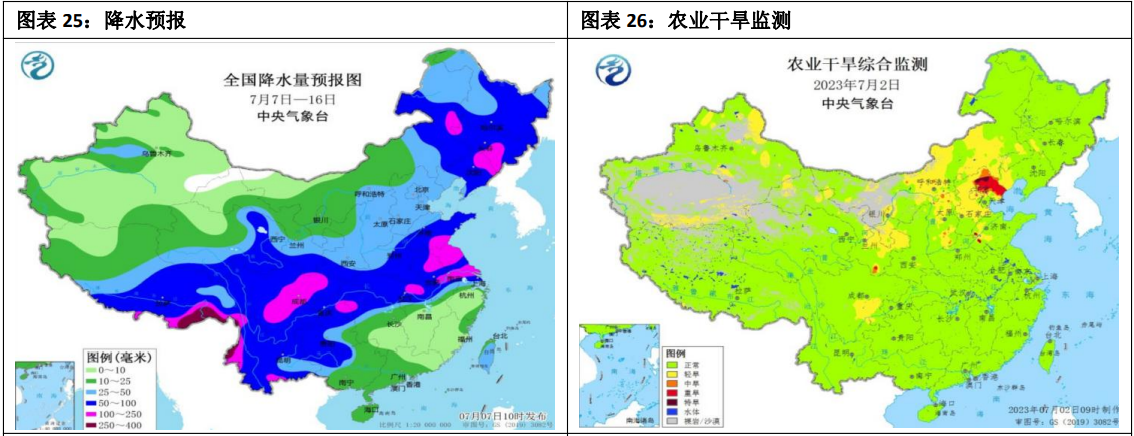

天气预报:未来10天(7月7-16日),主要降雨区位于黄淮东部和南部、江汉、江淮、长江中下游沿江地区、四川盆地、云贵高原大部及西藏东南部等地,累计降水量有50~90毫米,部分地区有100~150毫米,局地超过200毫米;另外,内蒙古东部、东北地区大部、青海东部和南部等地累计降水量有40~80毫米,局部100~130毫米;上述大部分地区降水量较常年同期偏多4~7成,局地偏多1倍以上,江南、华南中东部降水明显偏少。

【三.周度总结】

上周小结:上周,内外盘玉米价格延续了分化走势。美玉米方面,美玉米新作种植面积同比增幅超预期,丰产预期拖累价格下跌。国内方面,环节玉米库存继续被动去化,上下游库存均偏低,多头持仓较为强势,连盘玉米价格延续反弹态势。

下周观点,内外盘玉米交易主线或继续劈叉,外盘交易新作产量宽松预期,内盘交易旧作现实逻辑。分市场来看,外盘美玉米6月种植面积报告显示新作面积有6%的增幅,这在旧作出口不及玉米以及降水良好的背景下,供应有明显的趋增压力。

内盘方面,7月仍需关注南美巴西玉米上市以及陈化水稻对国内玉米的负反馈,虽然短期玉米现货压力未得到缓解,但供需两端的负反馈随着价格的上涨预计会迟到但不会缺席,所以仍倾向于投机多单建议逢高逐步减持,同时关注国内供应预期变化,耐心等待后期反套机会。

主要风险:生长期天气不及预期;流动性宽松超预期。