巴西玉米进入出口旺季 谷物价格大概率承压

资金流向

8月7日收盘,玉米期货资金整体流入2341.65万元。

行情复盘

8月7日收盘,玉米期货主力合约收涨0.47%至2767.0元。

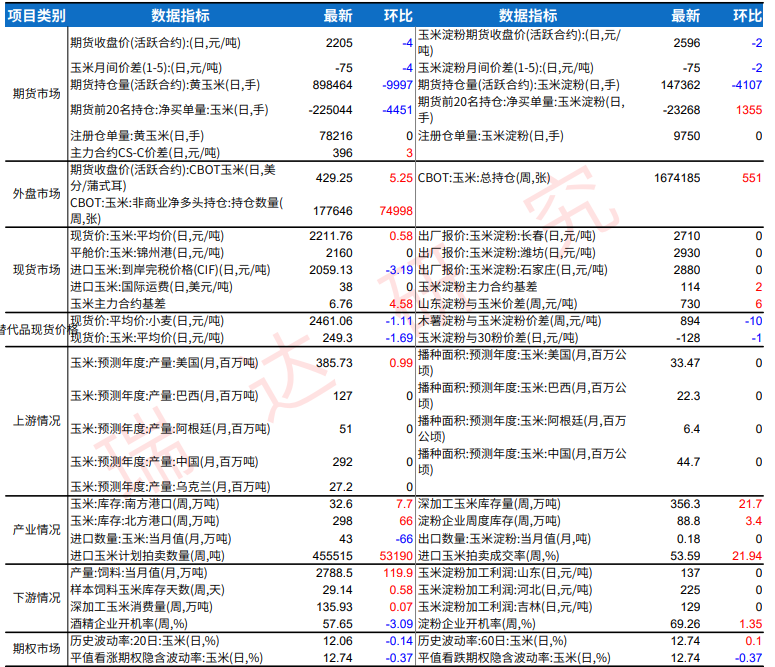

期货市场

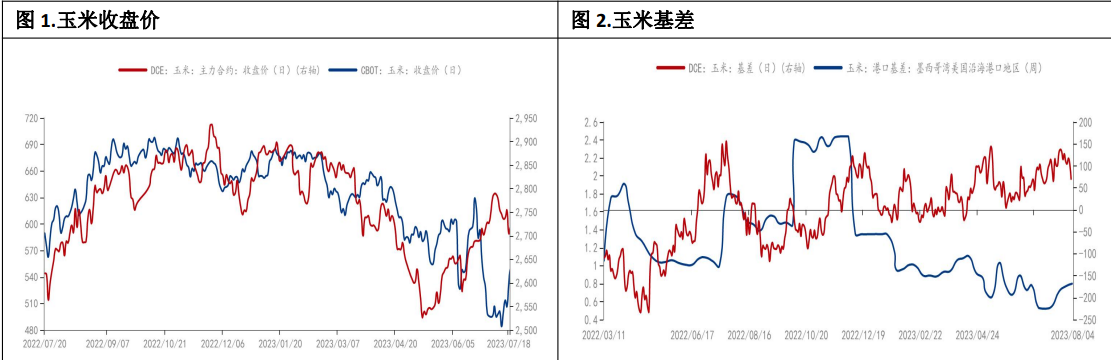

8月3日,连盘玉米收盘价2751元/吨,基差69元/吨,基差走弱;美玉米收盘价495美分/蒲式尔,美湾玉米基差(周度)0.8美分/蒲式尔,基差走强。

背景分析

截至7月30日当周,美玉米优良率55%,上周57%,去年同期61%。中北部主产区包括南北达科他、明尼苏达、内布拉斯加和堪萨斯等州降水偏少,高温加剧干旱,优良率普遍下降。

研报正文

【观点摘要】

这周,我们预计环节玉米库存仍维持去化结构,饲用替代品小麦和糙米价格或稳中有升,盘面价格或延续震荡反弹。同时,巴西玉米已经进入出口旺季,进口到港对市场的影响路径需跟踪。此外,近期台风过境,东北、华北和华南降水较同期明显偏多,需关注局部降水偏多对小麦和玉米的影响。

除此之外,本月需留意政策和地缘局势的超预期变化。7月以俄乌冲突引发的地缘局势的不稳定性再次出现,这是除天气外更难预判的影响因子,一旦战争混乱度再次回归,以小麦和能源为代表的俄罗斯本土资源品的供应稳定性或下降,价格又上行风险;反之,如果双方和谈,则谷物价格大概率承压。

【一.行情回顾】

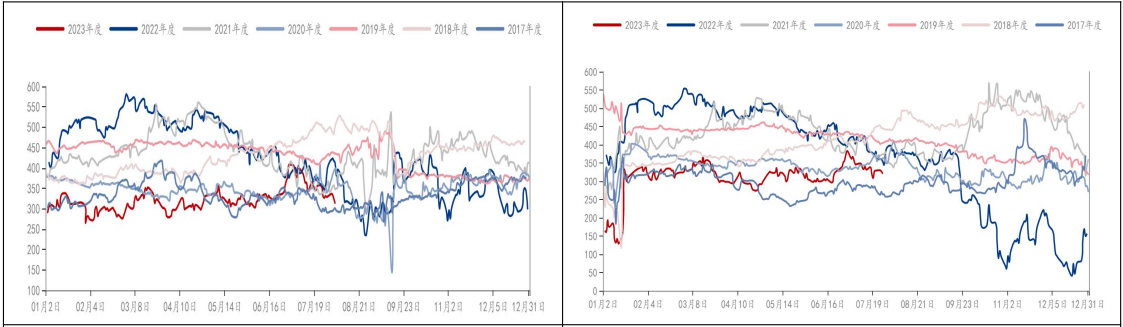

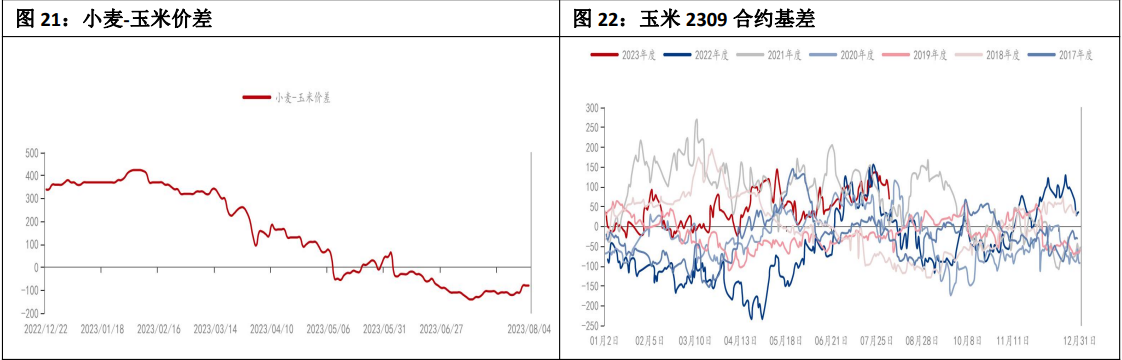

8月第一周内外盘玉米走势继续分化,呈现出内强外弱特征。美玉米价格受限于良好的天气预期和疲弱的出口需求,价格震荡走弱。国内玉米受环节低库存及糙米溢价成交影响,价格震荡反弹。价格方面,截至8月3日收盘,美玉米累计跌幅约6%,连盘玉米累计涨幅2.3%。基差方面,8月3日,连盘玉米收盘价2751元/吨,基差69元/吨,基差走弱;美玉米收盘价495美分/蒲式尔,美湾玉米基差(周度)0.8美分/蒲式尔,基差走强。

【1)月间价差反弹,重走正套结构】

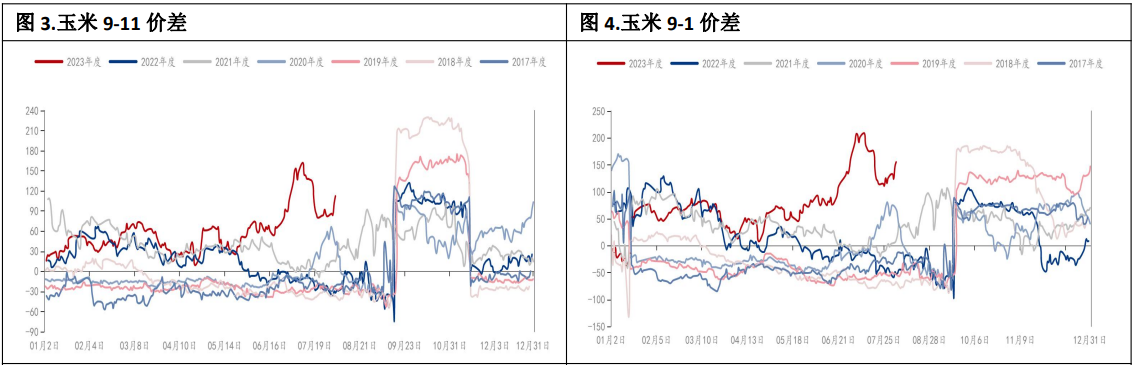

8月3日,玉米9-11价差扩至113元/吨,周内反弹29个点;9-1价差走扩至156元/吨,周内反弹34个点。

【2)淀粉-玉米价差窄幅震荡】

09合约为代表的淀粉-玉米价差周初最高335元/吨下跌至313元/吨,01合约淀粉-玉米价差最高315元/吨,反弹329元/吨,淀粉-玉米价差周内窄幅震荡。

【二.基本面动态】

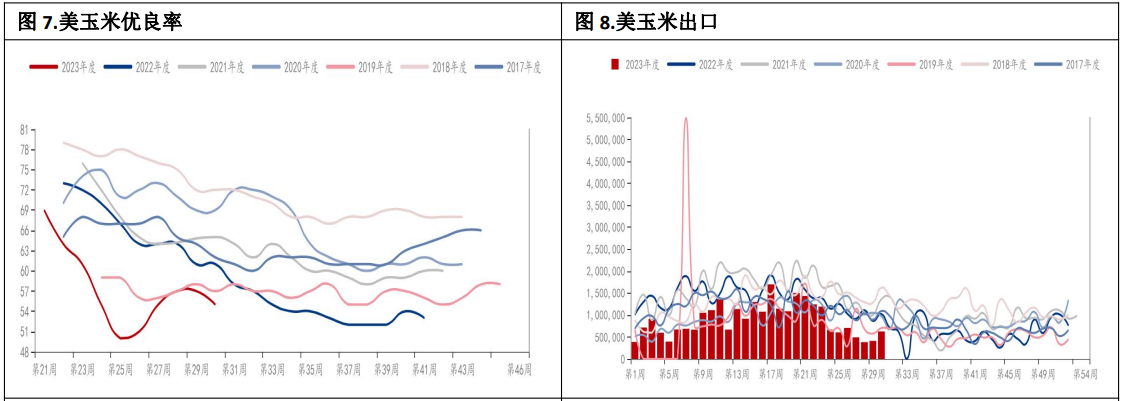

【1)上周优良率下降,未来降水预报良好】

优良率下调:受7月最后一周高温少雨影响,美玉米优良率下调2个点。截至7月30日当周,美玉米优良率55%,上周57%,去年同期61%。中北部主产区包括南北达科他、明尼苏达、内布拉斯加和堪萨斯等州降水偏少,高温加剧干旱,优良率普遍下降。

出口疲软:①净销售:截至7月31日当周,22/23年美玉米净出口10.8万吨,前一周31.4万吨;23/24年美玉米净出口34.9万吨,前一周33.6万吨。22/23年美玉米累计出口4017万吨,较去年哦同期6066万吨下降34%。②装船:当周美玉米装船62.5万吨,前一周41.1万吨。③对华销售装船:当周新旧作对华均无出口和装船,累计对华出口758万吨,累计对华装船740万吨,旧作对华未装船17.8万吨,新作对华未装船27.2万吨。

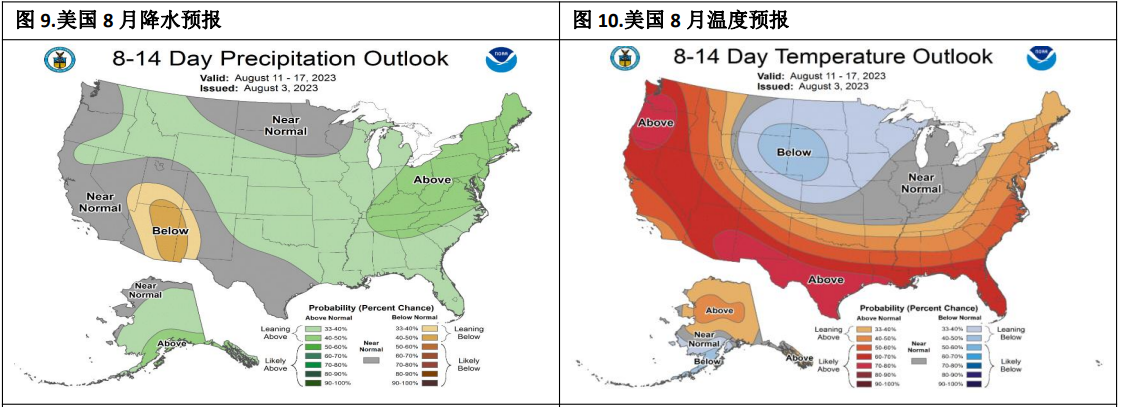

天气良好:8月4日美国最新预报显示,未来两周美玉米产区多数降水正常或高于正常水平,温度预报相对分化,北部地区温度低于均值水平,南部产区温度总体高于均值水平,预报降水和温度有利于作物生长。

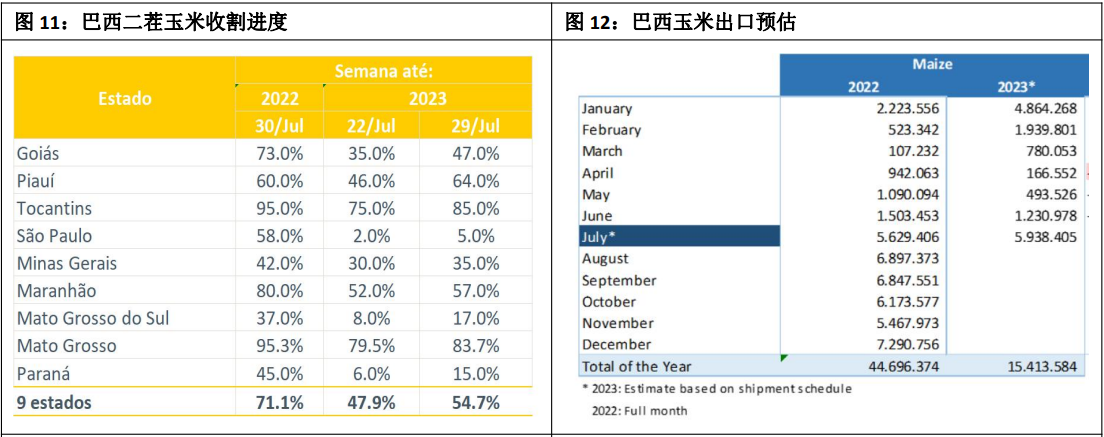

【2)巴西二茬玉米收割出口加速,但仍慢于往年同期】

上市进度偏慢:截至7月29日,巴西二茬玉米收割进度54.7%,上周47.9%,去年同期71.1%,同比落后2周左右。第29周,巴西Anec预估,7月巴西玉米出口643万吨,较6月123万吨增加520万吨,较去年同期预估增加80万吨。随着收割进度的加快,巴西玉米出口迎来传统旺季。

成本优势明显:7月28日,8月交货巴西玉米理论完税价2250元/吨,美湾2350元/吨,比美玉米单吨低100元左右,内贸玉米广东港口2870元/吨,巴西玉米报价仍具有明显价格优势。

【3)陈化稻谷溢价成交,玉米库存延续去化】

上周陈化稻谷定向开拍,从市场消息来看,首拍溢价成交,玉米本省基本面变化不大,上周环节库存延续总体延续去化。具体来看:

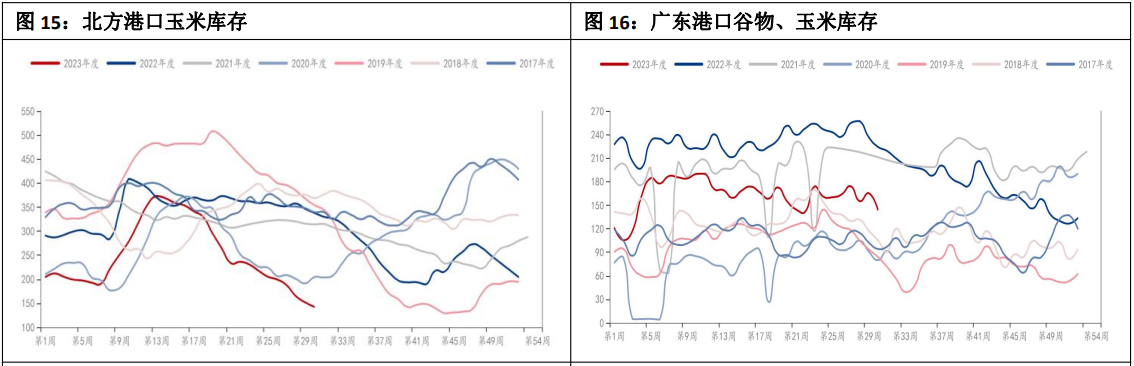

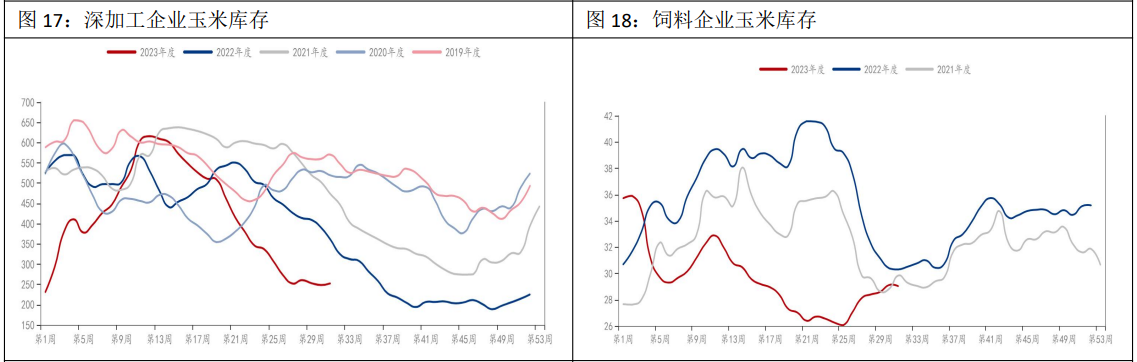

库存延续去化:截至7月28日,北方港口玉米库存142万吨,较上周下降9.7万吨,较去年同期338万吨下降196万吨;广东港口内外贸玉米库存59万吨,较上周下降约10万吨。广东港口谷物和玉米库存合计144万吨,较上周下降约21万吨,较去年同期减少约80万吨,减幅达36%。截至第31周,主要深加工玉米库存252.7万吨,周环比增加4.1万吨,较去年同期360.4万吨减少约108万吨,减幅约30%。截至8月3日,饲料企业玉米平均库存29.02天,上周29.12天,去年同期30.3天。

糙米定向溢价成交:据悉3号定向稻谷成交情况良好,从市场消息来看,东北基本全部成交,其中46万吨无溢价成交,86万吨溢价10-50元/吨,13万吨溢价60-100元/吨,2万吨溢价130元/吨。分地区来看,佳木斯溢价40元/吨,鸡西溢价30-50元/吨,林甸溢价60元/吨,建三江溢价10-30元/吨,齐齐哈尔最高溢价130元/吨。据粮达网测算,按照黑龙江标的成交价1800元/吨估算,混掺后糙米集港约2700-2750元/吨。

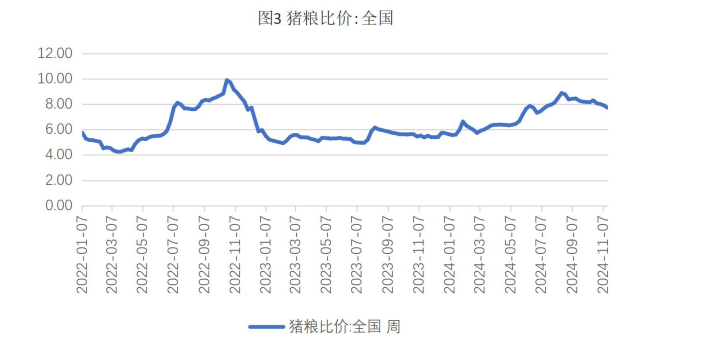

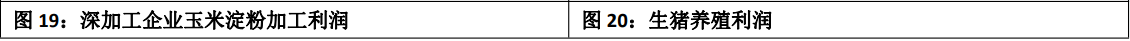

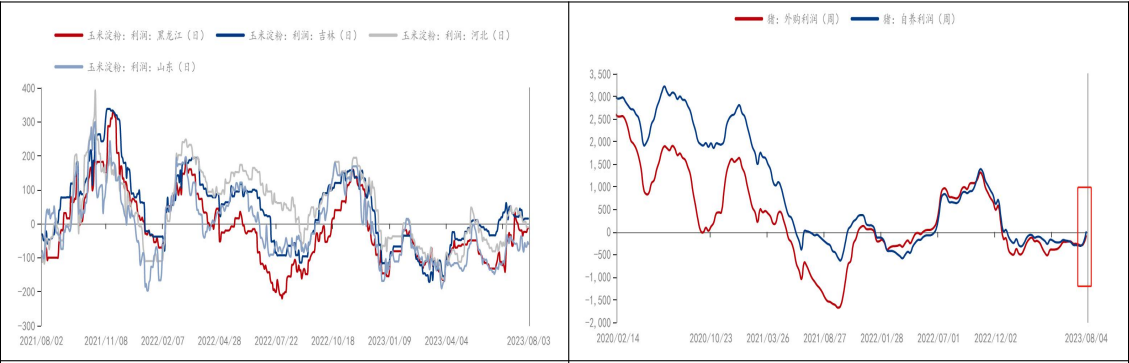

利润在盈亏平衡线附近:①截至8月4日当周,外购仔猪养殖利润亏79元/头,自繁自养亏6元/头,生猪价格反弹,致养殖利润得到明显改善。②截至8月3日,黑龙江/吉林/河北/山东玉米淀粉加工利润分别为-14/15/-10/-61元/吨,周内在盈亏平衡线附近窄幅震荡。

【三.行情展望】

在玉米环节库存持续去化的氛围下,稻谷定向拍溢价成交带动盘面情绪回暖,周内价格震荡反弹,基差被动走弱。我们在7月月报以及周报中反复提示到连盘玉米走势的定价逻辑在库存和估值端,包括现货端市场关注的替代逻辑,聚焦到盘面,我们总体都不悲观,包括月间的正套结构,上周也企稳反弹。

这周,我们预计环节玉米库存仍维持去化结构,饲用替代品小麦和糙米价格或稳中有升,盘面价格或延续震荡反弹。同时,巴西玉米已经进入出口旺季,进口到港对市场的影响路径需跟踪。此外,近期台风过境,东北、华北和华南降水较同期明显偏多,需关注局部降水偏多对小麦和玉米的影响。

除此之外,本月需留意政策和地缘局势的超预期变化。7月以俄乌冲突引发的地缘局势的不稳定性再次出现,这是除天气外更难预判的影响因子,一旦战争混乱度再次回归,以小麦和能源为代表的俄罗斯本土资源品的供应稳定性或下降,价格又上行风险;反之,如果双方和谈,则谷物价格大概率承压。