9-10月预期小幅累库 PTA期货价格缺乏驱动

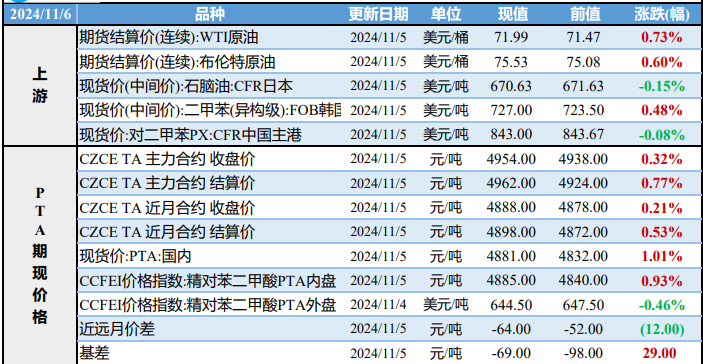

行情复盘

9月28日,PTA期货主力合约收涨0.81%至6194.0元。

操作建议

PTA 9-10 月预计松平衡,加工费低位,缺乏驱动。

期货市场

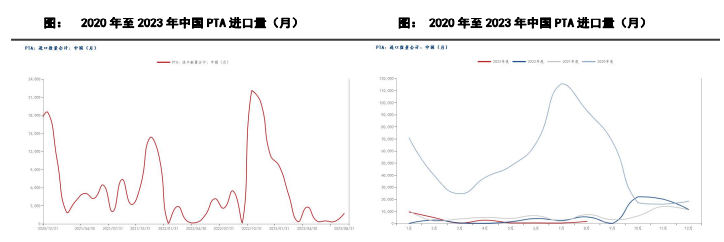

PTA 主力合约价格均价在 6204.11 元,较上月增加320.19元。加工费均价 202.38 元左右,较上月减少 84.87 元/吨。近一个月加工费处于历史同期最低位置。

背景分析

截止 8 月 31 日,PTA 社会库存(除信用仓单外)回升至331.05 万吨,环比累库 17.07 万吨。其中仓单注销下降,在港在库货回升,聚酯工厂库存小幅下降。截至9 月28 日郑商所PTA仓单 6239 张。

研报正文

报告摘要

基于供应短缺及低库存的现实,预计布伦特原油在90-100美元/桶的区间波动。

PTA 产业格局较好,未来成本支撑仍在,关注新产能的投放及下游聚酯开工情况,跟踪PTA 加工费策略。

重点关注:

上游原油价格波动情况

欧美汽油裂解价差

未来装置重启及检修情况

下游终端需求及累库情况

1. PTA 9 月行情回顾

9 月油价继续强势上行,突破前高,来到90 美元/桶上方。杭州亚运会开幕,萧山及周边区域聚酯部分关停,聚酯总开工率三个月以来首次大幅下滑至 90%以下,市场担心“金九银十”后,终端需求季节性走弱,PTA在原油的强势支撑及需求预期转弱的共同作用下,高位回落,净加工费近两周维持负值区间。另外中旬 PX 上市,高开低走,PTA 加工费策略受市场关注度较高。月末需求端整体新订单走弱,终端原料采购氛围清淡,刚需消化备货为主,局部终端有降负停车意向,关注终端订单情况。

目前受亚运会影响,部分地区长丝装置负荷有所拖累,叠加瓶片效益持续走低,瓶片产能利用率下降,近期聚酯整体负荷预计下降。国庆假期前,工厂存一定的原料备货需求,短期来看,聚酯工厂暂无较大库存压力。

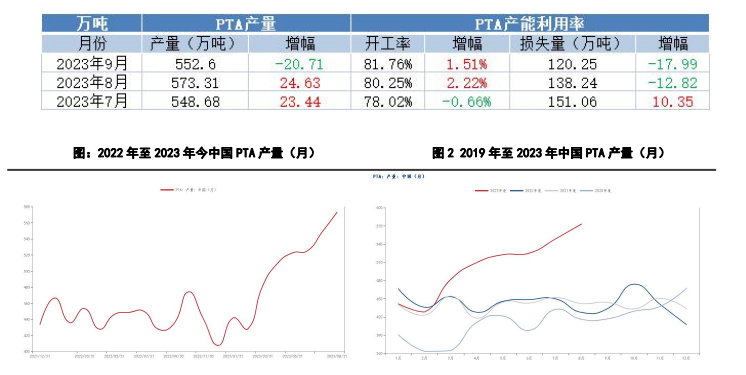

1.1 PTA 供给情况

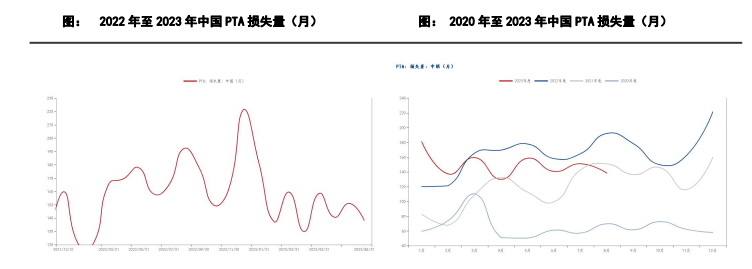

9 月 1 日至 9 月 28 日 PTA 产量为 552.6 万吨,较上月减少20.71吨。本月平均开工率为 81.76%,环比增加 1.51%。本月损失量为120.25万吨,较上月减少 17.99 万吨。

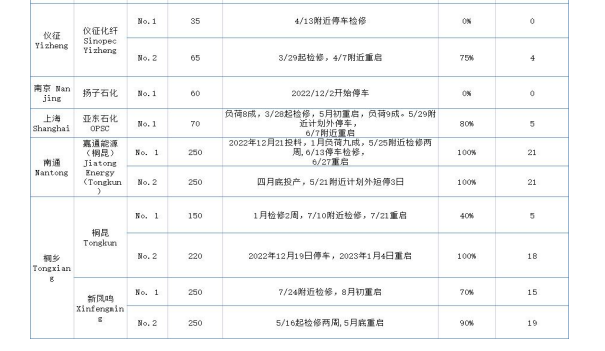

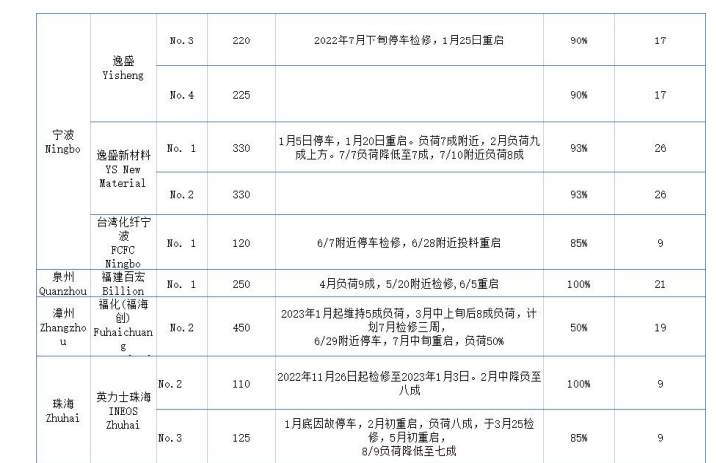

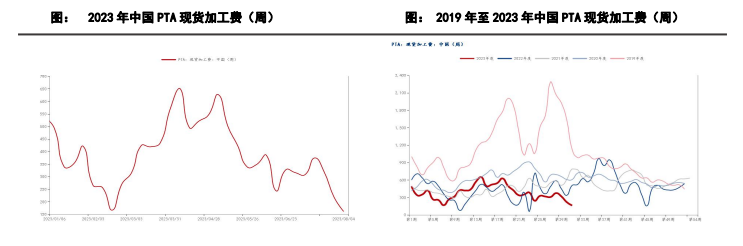

1.2 PTA 装置动态及开工率

对于 PTA 的产能投放,市场关注度较高。近年来投产主体大多为行业龙头,导致PTA的产能集中度也越来越高。截止 2022 年底,PTA 主要生产厂商 CR7 超过73%,由于新增产能仍然集中在头部相关企业,因此这一比率会随着新增产能的释放,将进一步提高。2023 年年初,剔除部分长停装置后,PTA 产能基数为 7144 万吨。

根据目前的投产计划表看,未来四季度相对确定的投产计划为逸盛海南二期 250 万吨项目,宁波台化及仪征化纤PTA 项目根据目前的开工信息显示,大概率得推迟至 2024 年第一季才能开出。以此推算,到2023 年年底,PTA 的产能基数将达到 8144 万吨。

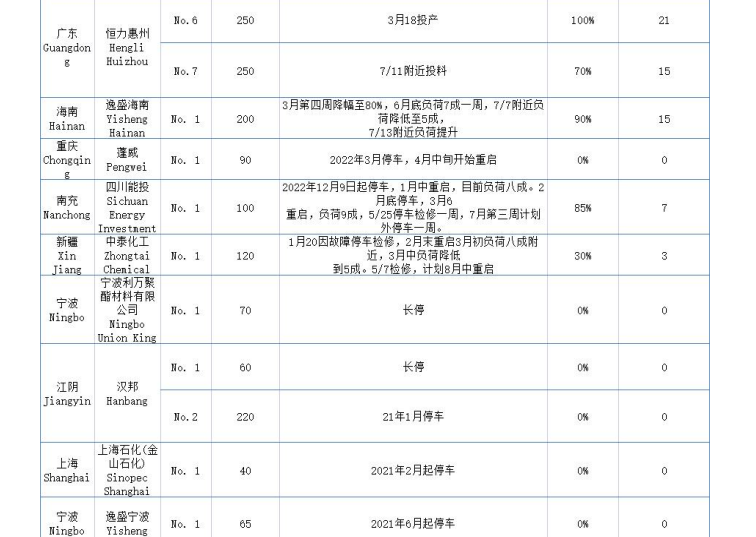

1.3 PTA 进出口市场

据海关统计,2023 年 8 月我国 PTA 进口量为0.175 万吨。1-8月PTA 进口总量为 2.06 万吨。 2023 年 8 月 PTA 出口量 21.11 万吨,较上月减少3.58 万吨,同比下降 14.5%。1-8 月 PTA 出口总量为 245.22 万吨。

1.4 PTA 价格

PTA 主力合约价格均价在 6204.11 元,较上月增加320.19元。加工费均价 202.38 元左右,较上月减少 84.87 元/吨。近一个月加工费处于历史同期最低位置。从近五年的统计数据来看近三年的净加工费相对偏低,主要由于国内 PTA 处于新产能的投放周期。三季度PTA下游聚酯开工季节性回升至高位后一直保持,PXN 在调油逻辑的支撑下偏强运行,PTA 易涨难跌但均处于被动跟随状态。

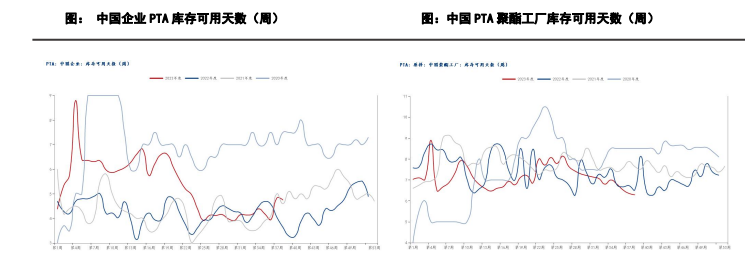

1.5 PTA 库存

截止 8 月 31 日,PTA 社会库存(除信用仓单外)回升至331.05 万吨,环比累库 17.07 万吨。其中仓单注销下降,在港在库货回升,聚酯工厂库存小幅下降。截至9 月28 日郑商所PTA仓单 6239 张。

4.行情展望

PTA 10 月主流供应商公布检修,供应端按计划,需求端聚酯小幅降负,9-10 月平衡预期小幅累库,加工费低位,缺乏驱动,关注原油和计划外检修情况。PTA 9-10 月预计松平衡,加工费低位,缺乏驱动。成本端供需格局不差,低买思路,关注原油和宏观变化。关于原油,当下受美联储鹰派预期和美国政府关门风险的影响,宏观情绪边际转差,对原油价格形成压力。但是供给短缺和低库存的基本面现状限制了下行的幅度,待宏观因素消散,原油将回归上升通道。预计Q4 布伦特原油将在90-100 美元/桶的区间波动。

风险提示:欧美经济超预期衰退、国内需求超预期对冲外围下滑、油价超预期下跌等。