阶段性供给压力较大 玉米价格震荡偏弱为主

资金流向

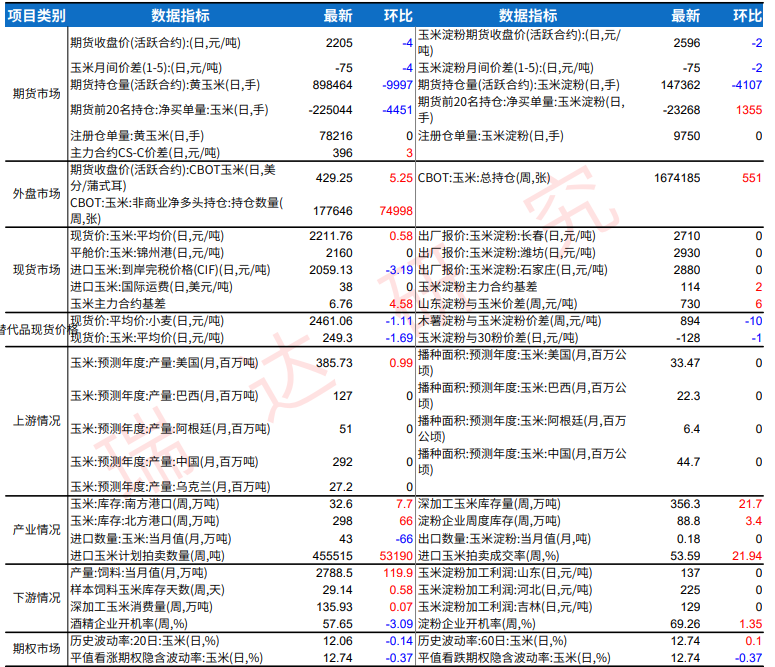

9月28日截至下午15:00收盘,玉米期货资金整体流出1.05亿元。

操作建议

阶段性供给压力较大,价格或震荡偏弱为主。

背景分析

上有库存继续去化,下游利润表现分化库存方面:截至 9 月 22 日,北方港口玉米库存97.4 万吨,上周98.6万吨,较去年同期 214.9 万吨下降 116.3 万吨;广东港口谷物和玉米库存180.4万吨,上周 161.8 万吨,较上年同期 185.4 万吨减少5 万吨。

后市展望

随着 9 月华北玉米上市触发现货价格回落后,新陈交替的窗口在逐步收窄,尽管当前上下游环节库存依旧相对偏低,但是考虑到库存的趋增预期能够进一步给与基差的空间有限,所以节奏上强现实会随着收割进度的推进逐步松动,价格上方空间预计有限。

研报正文

观点摘要

展望

10 月,我们认为供给端丰产预期或将走进现实,传统收割旺季对现货价格的负反馈预计仍有兑现需求;需求端或有阶段性补库周期支撑,但阶段性供给压力较大,价格或震荡偏弱为主。

美玉米方面,9 月末和 10 月美玉米自身平衡表会面临较大调整,考虑到生长期天气的不利影响,美玉米新作单产可能会出现一定下调,但旧作库存预计能够给与的利好相对有限,所以两份报告自身提振空间有限。与此同时,巴西的出口对玉米仍有较大压制。

从供需基本面角度看,供给端的压力会是压制价格的核心逻辑,即便10月定产束计价,需求端面对巴西的出口也很难提振美玉米价格,月内价格或先扬后抑。

国内方面,随着 9 月华北玉米上市触发现货价格回落后,新陈交替的窗口在逐步收窄,尽管当前上下游环节库存依旧相对偏低,但是考虑到库存的趋增预期能够进一步给与基差的空间有限,所以节奏上强现实会随着收割进度的推进逐步松动,价格上方空间预计有限。

策略方面,收割进度正常预期下,玉米单边想法总体以逢高沽空为主。

主要风险:宏观政策利好超预期,收割期天气影响超预期。

一.9 月行情总结

供给端,9 月 USDA 报告如期下调美玉米单产,但面对面积给与的增量仍难撼动美玉米的增产预期,叠加巴西玉米正值出口旺季,美玉米价格月内波动延续弱势,但前期跌幅较大,近期受种植成本影响,月内在470 美分附近窄幅震荡,价格跌幅暂时受限。

国内华北玉米月内大量上市,同期进口玉米政策投放到市场,玉米阶段性供应出现增量,现货价格随之走弱,连盘玉米价格下行为主,基差小幅走弱。

需求端,9 月美国玉米价格已跌至种植成本附近,但需求端出口情况并无亮眼表现,主要是巴西玉米之前出口延迟,导致从9 月开始巴西玉米出口才见到明显放量,其对美玉米出口需求会有明显压制。国内玉米下游库存延续低位震荡,其中玉米淀粉深加工企业受限于成品库存去化不及预期,企业利润边际好转,月内开机率维持持续低位震荡且低于往年同期水平;饲料企业表观库存天数由补库再次转向去库,北港库存延续去化,但受限于丰产预期的压力释放,华北玉米上市拖累玉米价格下跌,下游企业观望氛围较浓,新粮补库意愿较为谨慎。

总的来看,9 月在巴西出口放量的背景下,美玉米表现总体仍偏弱;国内玉米价格则在旧作库存去化和新作丰产两级分化的基本面下博弈,基差月内先扬后抑制。策略方面,我们在 8 月月报中重点强调了9 月内贸旧作库存被动去化的矛盾,并提示关注玉米 11-05 的正套机会,在9 月下旬第三周的周报中我么提示了华北玉米上市和巴西玉米到港对国内和美玉米的压力,并提示关注11-05 的反套和单边逢高沽空的机会,月内价格运行节奏验证了我们先前的想法,策略波动总体符合预期。

二.产业监测

9 月玉米内外盘总体表现偏弱,内外盘联动性偏弱,内贸玉米价格表现弱于外盘。截至 9 月 27 日收盘,连盘玉米收盘价2652 元/吨,基差125元/吨,基差高位回落,连盘玉米累计跌幅 4.1%;美玉米收盘价479.5 美分/蒲式尔,美玉米月内累计反弹幅度约 0.83%,美湾玉米基差(周度)1.01 美分/蒲式尔,基差持稳。

1)华北玉米上市触发月间价差走弱 9 月 27 日,玉米 11-01 价差 50 元/吨,月初月间价差86 元/吨;11-05价差走缩至 23 元/吨,月初价差 98 元/吨,月内价差明显走弱。

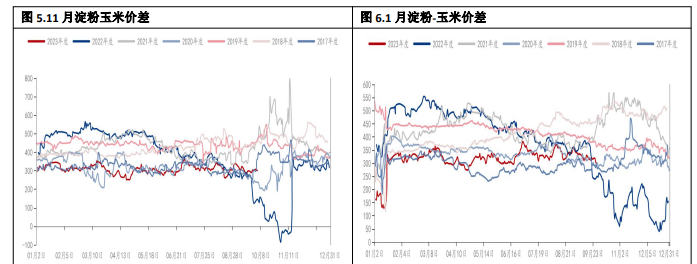

2)粉米价差波动空间有限 9 月 27 日,11 合约淀粉-玉米价差收至 304 元/吨,月初收盘粉米价差336元/吨;1 月淀粉-玉米价差 301 元/吨,上周五收盘346 元/吨,月内近远月粉米价差窄幅震荡为主,并无明显投资和套利机会。

主要原因是玉米旧作库存偏低,但丰产预期导致盘面较为悲观,即期基差相对坚挺,但深加工企业利润多数时候偏低,导致企业开机率处于往年同期低位水平,淀粉成品库存与往年同期比没有明显压力,导致粉米价差至今波动空间较窄,始终没有给到较好的投资机会。

二.基本面动态

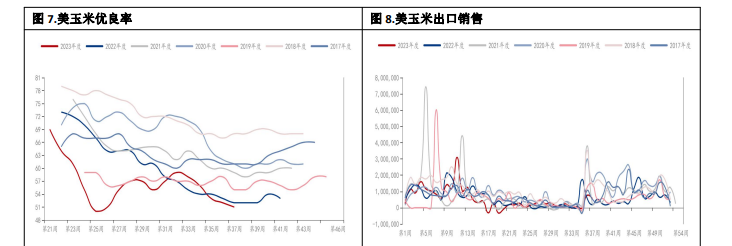

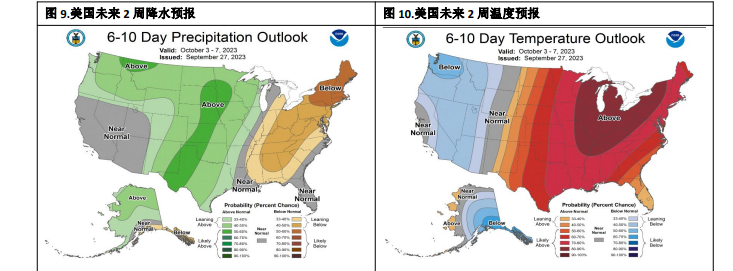

1)美玉米:上周优良率下滑,未来温度预报偏高优良率小幅下滑:美国农业部报告显示,截至9 月17 日当周,美国玉米生长优良率为 51%,前一周为 52%,去年同期为 52%。当周,美国玉米凹损率为90%,前一周为 82%,去年同期为 86%,五年均值为87%。当周,美国玉米成熟率为 54%,前一周为 34%,去年同期为 38%,五年均值为44%。当周,美国玉米收割率为 9%,前一周为 5%,去年同期为 7%,五年均值为7%。

出口继续疲软:

①出口销售:截至 9 月 14 日当周,美国2023/2024年度玉米出口净销售为 56.7 万吨,前一周为 75.3 万吨。2023/24 年度美国玉米销售总量为 1173 万吨,比去年同期降低 6.1%,上周是同比降低9.3%。

②对华销售装船:对中国玉米净销售 7.1 万吨,前一周为17.4 万吨;美国2023/2024年度对中国玉米累计销售 56.4 万吨,前一周为 758.5 万吨;2023/24 年度美国对中国玉米出口装船量为 29.5 万吨,去年同期为28.0 万吨。

2)巴西玉米:收割进入尾声,出口正值旺季 上市进度加快:Conab 数据显示,截至 9 月17 日,巴西二茬玉米收割进度95.7%,上周 93.1%,去年同期 99.8%。第 37 周,巴西Anec 预估,9 月巴西玉米出口 1000 万吨,之前一周预估为 1020 万吨。

按此预估,巴西10 月玉米出口将较去年同期增加 316 万吨。 成本优势凸显:9 月 22 日,10 月交货巴西玉米理论完税价2251元/吨,美湾 2351 元/吨,比美玉米单吨仍低 100 元左右,内贸玉米广东港口2940元/吨,巴西玉米理论进口利润仍有近 700 元/吨,巴西玉米价格有比价优势。

3)内贸玉米:上有库存继续去化,下游利润表现分化库存方面:截至 9 月 22 日,北方港口玉米库存97.4 万吨,上周98.6万吨,较去年同期 214.9 万吨下降 116.3 万吨;广东港口谷物和玉米库存180.4万吨,上周 161.8 万吨,较上年同期 185.4 万吨减少5 万吨。

截至第38周,主要深加工玉米库存 252.9 万吨,周环比增加15.9 万吨,较去年同期218.1万吨增加 34.8 万吨,增幅约 15.96%。第 38 周,饲料企业玉米平均库存27.96天,周环比减少 0.87 天,去年同期 32.98 天,年同比减幅15.22%。

表观数据上,南北港口库存周环比下降,饲料企业库存也低位下滑,深加工玉米库存低位回升,行业上下游表观库存水平分化,总体库存偏紧。

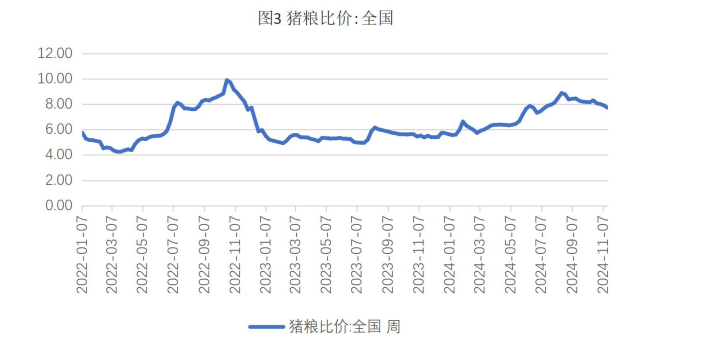

下游利润:深加工和生猪养殖企业利润表现分化。截至 9 月 15 日当周,外购仔猪养殖利润亏损206.33 元/头,自繁自养亏损 15.85 元/吨。

上周,外购仔猪养殖利润亏损212.89元/头,自繁自养亏损 5.21 元/吨。淀粉深加工企业利润走强,9 月27日,黑龙江、吉林、河北和山东玉米淀粉加工利润分别为63/-44/59/5 元/吨,9月22 日黑龙江、吉林、河北和山东玉米淀粉加工利润分别为13/-37/70/32元/吨,利润总体良好。

三.行情展望

展望

10 月,我们认为供给端丰产预期或将走进现实,传统收割旺季对现货价格的负反馈预计仍有兑现需求;需求端或有阶段性补库周期支撑,但阶段性供给压力较大,价格或震荡偏弱为主。

美玉米方面,9 月末和 10 月美玉米自身平衡表会面临较大调整,考虑到生长期天气的不利影响,美玉米新作单产可能会出现一定下调,但旧作库存预计能够给与的利好相对有限,所以两份报告自身提振空间有限。与此同时,巴西的出口对玉米仍有较大压制。

从供需基本面角度看,供给端的压力会是压制价格的核心逻辑,即便 10 月定产束计价,需求端面对巴西的出口也很难提振美玉米价格,月内价格或先扬后抑。

国内方面,随着 9 月华北玉米上市触发现货价格回落后,新陈交替的窗口在逐步收窄,尽管当前上下游环节库存依旧相对偏低,但是考虑到库存的趋增预期能够进一步给与基差的空间有限,所以节奏上强现实会随着收割进度的推进逐步松动,价格上方空间预计有限。

策略方面,收割进度正常预期下,玉米单边想法总体以逢高沽空为主。

主要风险:宏观政策利好超预期,收割期天气影响超预期