镍国内外产能逐步释放 过剩格局延续

行情复盘

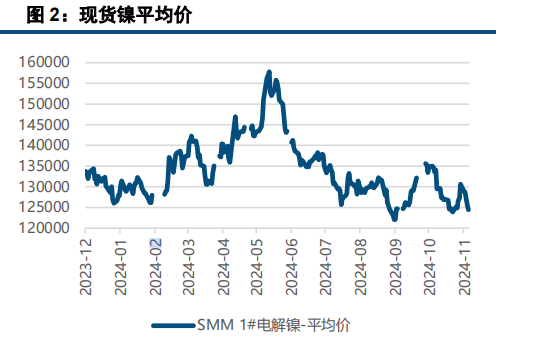

12月25日,沪镍期货主力合约收跌0.26%至130900.0元。

资金流向

12月25日收盘,沪镍期货资金整体流入1.76亿元

背景分析

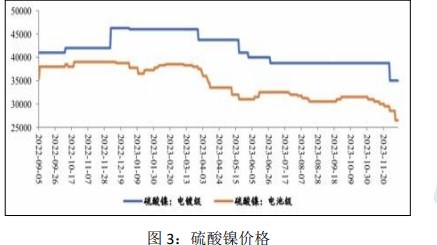

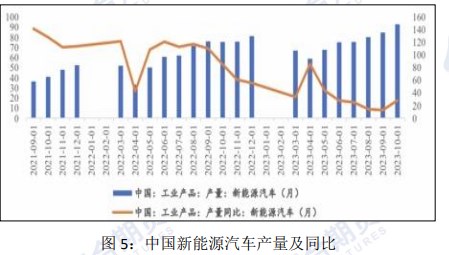

不锈钢方面,12 月钢厂预期将会增产,300 系库存有所去化,但下游需求仍显疲弱;硫酸镍方面,需求持续疲软,12 月订单减量严重;民用合金与电镀进入淡季;新能源方面,国家政策支持仍存,但新能源增速有所放缓。

后市展望

随着国内外镍产能逐步释放,镍元素全面过剩格局延续,长期逢高做空思路不变。盘面看,主力合约形成明显的 12-13.5 万小震荡区间,目前趋势不明,短线参与为主。后期价格建议关注矿端成本/政策变化对全产业链的影响。

研报正文

一、本周重要资讯回顾

1、近日,我所收到 PT YONG WANG INDONESIA(印尼永旺有限公司)报送的相关申请资料。根据《上海期货交易所钢材交割商品注册管理规定》等有关规定,经我所实地注册检查和取样检验,该公司生产的“YONG WANG”牌不锈钢符合我所不锈钢期货合约中规定的各项要求。经研究决定:一、同意PT YONGWANGINDONESIA 生产的“YONG WANG”牌不锈钢产品在我所注册。二、自公告之日起,上述产品可用于我所不锈钢期货合约的履约交割。

2、美联储 12 月议息会议表态偏鸽,点阵图显示明年将降息75bp,市场风险偏好有所回升,关注美国经济数据变化。国内方面,11 月CPI 同比超预期回落,11 月社融数据表现整体不及预期,国内经济复苏基础仍需巩固,中央政治局会议强调逆周期和跨周期调节,市场对稳增长政策仍有期待。

3、近日,新加坡 Abaxx 大宗商品交易所(Abaxx)表示,已获得监管机构颁发的运营牌照,可开始交易和清算各种大宗商品合约,包括液化天然气、碳和硫酸镍期货产品。Abaxx Techonologies 首席执行官 Josh Crumb 表示,在为商业风险管理开发新的实物交割合约方面,传统大宗商品期货交易所无法跟上市场不断变化的商业需求,他们将为市场参与者提供新的方法,并致力于信息技术领域所需的数字基础设施快速创新。

二、期货行情回顾

本周沪镍主力合约 NI2402 窄幅震荡为主。

三、现货市场分析

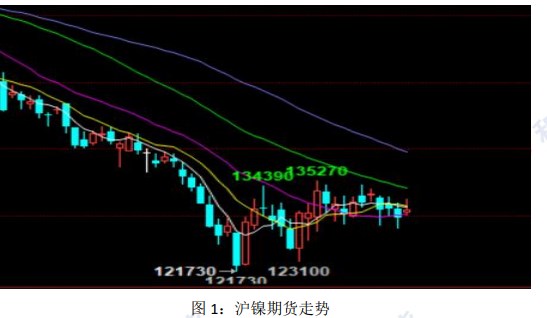

12 月 22 日,上海金属网现货镍报价:130500-134500 元/吨,涨1750 元/吨,金川镍现货较常州 2312 合约升水 2500 元/吨,较沪镍2401 合约升水3800元/ 吨,俄镍现货较常州 2312 合约贴水 1500 元/吨,较沪镍2401 合约贴水200元/ 吨。

四、沪镍供需情况分析

(一)镍供给情况

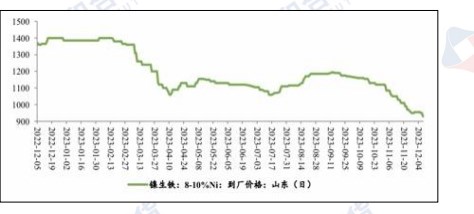

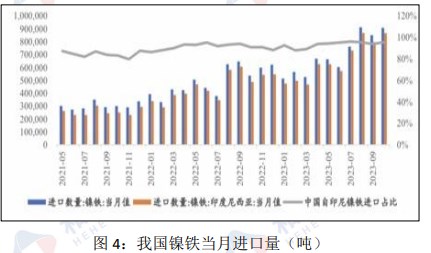

海关总署数据显示,中国 11 月镍矿砂及其精矿进口量为386.88 万吨,环比下滑 26.3%,同比下滑 5.5%。其中,菲律宾为最大供应国,当月中国自该国进口镍矿砂及其精矿 325 万吨,占比 84%,环比下滑 32.9%,同比下滑7.2%。镍矿进口规模下降一方面受季节性因素影响,另一方面也受利润影响,菲律宾镍矿山目前成本线已被击穿,出货量级大幅下滑,出口规模也相应受到影响。

据 Mysteel 调研,11 月国内部分镍冶炼厂减产,但华南地区有新建产线投产,11 月国内精炼镍产量环比下降 3.47%,同比增加 49%;国内镍产量增速下降,但产量仍处高位,印尼新投产的产能产量已爬升至 1000 吨/月,全球纯镍供应过剩量扩大,海内外库存持续累积。

(二)镍需求情况

不锈钢方面,12 月钢厂预期将会增产,300 系库存有所去化,但下游需求仍显疲弱;硫酸镍方面,需求持续疲软,12 月订单减量严重;民用合金与电镀进入淡季;新能源方面,国家政策支持仍存,但新能源增速有所放缓。

(三)镍库存情况

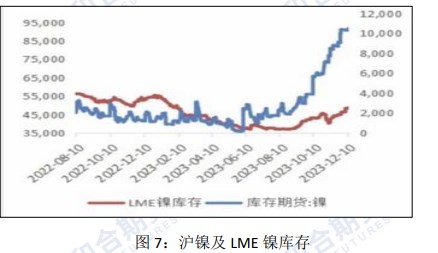

全球镍库存呈现累库态势,供应过剩预期较强并向上游传导,库存压力加大。

截至 12 月 21 日 LME 镍库存 53676 吨,较上周继续增加。12 月21 日,上海期货交易所镍库存 10963 吨,较上周小幅回落。

五、综合观点及后市展望

供应端:海关总署数据显示,中国 11 月镍矿砂及其精矿进口量为386.88万吨,环比下滑 26.3%,同比下滑 5.5%。其中,菲律宾为最大供应国,当月中国自该国进口镍矿砂及其精矿 325 万吨,占比 84%,环比下滑32.9%,同比下滑7.2%。

镍矿进口规模下降一方面受季节性因素影响,另一方面也受利润影响,菲律宾镍矿山目前成本线已被击穿,出货量级大幅下滑,出口规模也相应受到影响。据Mysteel 调研,11 月国内部分镍冶炼厂减产,但华南地区有新建产线投产,11月国内精炼镍产量环比下降 3.47%,同比增加 49%;国内镍产量增速下降,但产量仍处高位,印尼新投产的产能产量已爬升至 1000 吨/月,全球纯镍供应过剩量扩大,海内外库存持续累积。

需求端:不锈钢方面,12 月钢厂预期将会增产,300 系库存有所去化,但下游需求仍显疲弱;硫酸镍方面,需求持续疲软,12 月订单减量严重;民用合金与电镀进入淡季;新能源方面,国家政策支持仍存,但新能源增速有所放缓。

库存端:全球镍库存呈现累库态势,供应过剩预期较强并向上游传导,库存压力加大。

宏观方面:此前美国公布的数据显示,第三季度经济增幅被下修,助燃了明年降息的希望,美元走低,本周市场关注焦点转移到周五公布的个人消费支出(PCE)物价指数上,这可能为通胀及美联储政策的可能走向提供新的线索。

国内方面,11 月 PMI 制造业表现不及预期,国内经济复苏基础仍需巩固。全球镍库存呈现累库态势,国内电积镍产能逐步释放,纯镍供应大幅增加。当前镍价已跌破多数电积镍生产成本线,但 SMM 公布的 10 月一体化MHP 生产电积镍成本低至 11 万,关注电积镍企业生产情况以及成本变化。综上,随着国内外镍产能逐步释放,镍元素全面过剩格局延续,长期逢高做空思路不变。盘面看,主力合约形成明显的 12-13.5 万小震荡区间,目前趋势不明,短线参与为主。后期价格建议关注矿端成本/政策变化对全产业链的影响。

风险点:政策及资金扰动、需求端变化、主产国出口政策、黑天鹅事件冲击