镍元素仍有过剩压力 钢材价格继续延续弱势

来源:东海期货

持仓量变化

1月9日收盘,沪镍期货持仓量:-9712手至103590手。

资金流向

1月9日收盘,沪镍期货资金整体流出2.06亿元。

背景分析

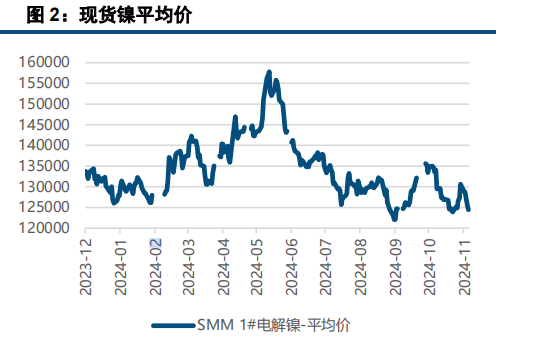

外采原料生产电积镍利润收缩,一体化利润仍可观。12 月国内纯镍产量24560 吨,环比增 8.94%,同比增 49.39%,1 月国内纯镍产量预计仍处高位,但增幅放缓。

后市展望

纯镍现货成交尚可,加之市场现货偏紧,升贴水持稳。全球纯镍库存有累库趋势。镍元素仍有过剩压力,逢高做空,但后续跌势预计放缓。

研报正文

【镍】

外采原料生产电积镍利润收缩,一体化利润仍可观。12 月国内纯镍产量24560 吨,环比增 8.94%,同比增 49.39%,1 月国内纯镍产量预计仍处高位,但增幅放缓。

1 月 300 系不锈钢粗钢排产持稳,钢厂集中入场采购原料,加之成本支撑,镍铁价格短期持稳。电池去库影响三元需求,硫酸镍价格仍受压制。

纯镍现货成交尚可,加之市场现货偏紧,升贴水持稳。全球纯镍库存有累库趋势。镍元素仍有过剩压力,逢高做空,但后续跌势预计放缓。

【钢材】

今日,国内钢材期现货价格继续延续弱势,市场成交量延续低位运行。

宏观层面一方面有降准传闻,另一方面主要宏观经济数据将在一周逐步公布。现实需求依旧偏弱,山西地区出台冬储政策,贴近目前市场价格锁价,贸易商拿货积极性相对偏高。

同时,盈利压缩背景下,钢材供应延续下行,5大品种成材产量继续回落,近期钢厂减产检修力度持续加大。但考虑到季节性因素影响,1 月份之后需关注供应底部何时出现。

目前市场最大的风险在于成本端的松动,焦炭第二轮提降已经开始,一旦成本出现下行,则钢价可能会出现一轮调整。短期建议多单减持,待价格充分调整后继续考虑逢低买入。

免责声明:文章观点与本站立场无关,不承担任何责任,未经证实的信息仅供参考,不做任何投资和交易根据,据此操作风险自担。

继续阅读