碳酸锂需求季节性影响明显 玻璃存在冬储补库的预期

行情复盘

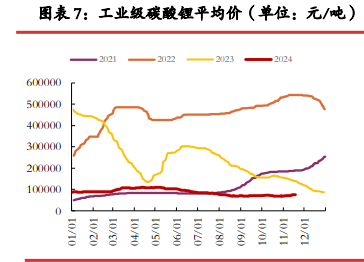

1月16日,碳酸锂期货主力合约收涨2.16%至104150.0元。

资金流向

1月16日收盘,碳酸锂期货资金整体流入2.09亿元。

背景分析

供应方面,当前锂盐生产积极性处于季节性低位,盐湖提锂维持冬季正常减产幅度,外购原料提锂利润已由负转正,云母提锂稳定原料来源仍偏少。全球整体供应视角看,非洲部分项目已投建生产、南美盐湖供给释放节奏不稳定、欧美在建项目并未完工。市场出现产能过剩预判,关注供应实际释放速率。

后市展望

供应增速低于市场中性预期,锂盐供应收缩情况持续发生;需求季节性影响明显,补库预期已成为交易关注点。锂价进入阶段性底部,消息面炒作热度有所体现,情绪面无明确指引。昨日期货窄幅震荡,资金交易活跃度偏低。日内波动率上行,南美企业供应扰动解决,警惕今日盘面发生异动。

研报正文

【碳酸锂】

供应方面,当前锂盐生产积极性处于季节性低位,盐湖提锂维持冬季正常减产幅度,外购原料提锂利润已由负转正,云母提锂稳定原料来源仍偏少。全球整体供应视角看,非洲部分项目已投建生产、南美盐湖供给释放节奏不稳定、欧美在建项目并未完工。市场出现产能过剩预判,关注供应实际释放速率。

需求方面,行业淡季导致需求无爆发增长概率。部分锂盐厂家继续停止报价,电碳交割品级货源短期趋紧。预计行业维持长协出货为主、散单询价居多格局;下游企业采购策略变化,原料库存缓慢升高。各国重视自身锂资源开发,公布锂电产业链本土化规划。近期产业开工低迷,关注下游未来排产情况。

现货方面,SMM电池级碳酸锂筑底企稳,价格持平96200元/吨,期现价差变至800元。现货市场实际成交稀少,下游材料厂家囤货时点未到。市场采购无明显变化,上下游撮合成交难度不小。首个合约已平稳结束交割,后续临近合约持仓量偏低,仓单情况维持在相对高位,短期基差波动风险重新上行。

总体而言,供应增速低于市场中性预期,锂盐供应收缩情况持续发生;需求季节性影响明显,补库预期已成为交易关注点。锂价进入阶段性底部,消息面炒作热度有所体现,情绪面无明确指引。昨日期货窄幅震荡,资金交易活跃度偏低。日内波动率上行,南美企业供应扰动解决,警惕今日盘面发生异动。

现货:1月15日隆众数据,本周华北重碱2600-2700元/吨(0/0),华东重碱2400-2600元/吨(-50/-150),华中重碱2300-2550元/吨(-50/-100),昨日现货报价阴跌。1月15日,浮法玻璃全国均价2029元/吨(0)。

上游:1月15日,隆众纯碱日度开工率提高至91.02%(-0.36%),日度检修损失量0.99万吨(+0.03万吨)。除西北地区,纯碱装置开工稳定,西北地区装置检修影响量较上周五小幅增加。

下游:(1)浮法玻璃:1月15日,运行产能173115t/d(0),开工率83.88%(0),产能利用率85.24%(0)。昨日玻璃主产地产销率环比回落,沙河63%(↓),湖北87%(↑),华东83%(↓),华南95%(-),西南98%(↓),西北75%(↓),东北86%(↓),全国综合84%(↓)。(2)光伏玻璃:1月15日,运行产能97560t/d(0),开工率85.12%(0),产能利用率92.89%(0)。

点评:(1)纯碱:纯碱供应过剩的大方向已明确。即使远兴3、4线等其余新装置不投产,在无检修的情况下,纯碱周产上限已达到70万吨以上,单周累库幅度可达到7万吨左右。如若2024年剩余新装置如期投产,全年纯碱累库幅度可以超过300万吨。

在此情况下,纯碱期现价格连续向下试探边际成本线(即氨碱法成本)。近期盘面价格已跌至华东氨碱法重碱成本线附近(1840),继续向下主要取决于煤炭价格向下的可能性和空间。现阶段属于采暖季,是传统用煤高峰,且近期煤矿安全事故频发,短期暂难看到煤价大幅下跌的可能性。12月25日推空的05合约空单可考虑逐步止盈,新空等待合适的位置和信号。

(2)浮法玻璃:国内宏观交易稳增长预期是四季度05合约偏强的核心驱动。但是随着国内各项稳增长政策不断加码,市场对政策的乐观预期已反映较充分,昨日MLF利率按兵不动,两会前国内宏观政策再超预期的概率较低,宏观缺乏增量利多驱动。

中观方面,浮法玻璃行业供需矛盾暂不突出,高利润、低库存的特征较明确。但是市场对2024年地产竣工周期预期偏保守,叠加浮法玻璃运行产能已恢复至高位,玻璃远月价格承压。主力合约存在冬储补库的预期。

从历史经验和市场预期看,冬储补库需要玻璃厂让利以刺激贸易商主动拿货,期间产业链库存与利润将同步向中游转移。因而冬储成本对05合约底部判断影响较大。考虑到煤炭价格暂无大幅松动的可能,且纯碱盘面价格已跌至氨碱法成本线附近,续跌动能放缓,玻璃05合约续跌压力也可能随之放缓。

策略建议:单边,纯碱05合约空单止盈(推荐日期12月25日);组合,观望。