豆粕预期仍有下探空间 现货基差承压趋势预期持续

行情复盘

2月1日,豆粕期货主力合约收涨1.57%至3033.0元。

资金流向

2月1日收盘,豆粕期货资金整体流出1001.87万元。

现货市场

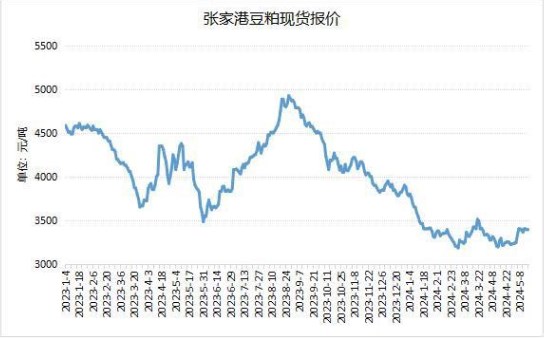

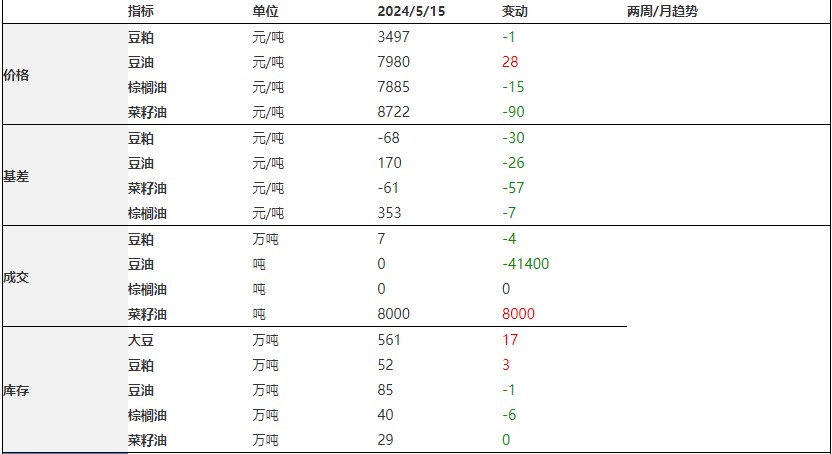

现货方面,今日沿海油厂豆粕报价上调40-70元/吨,其中天津报价3380元/吨涨40元/ 吨,山东报价3360元/吨涨40元/吨,江苏报价3370元/吨涨60元/吨,广东报价3320元/吨涨70元/吨。

后市展望

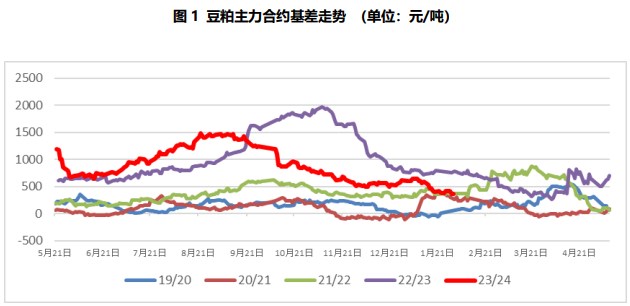

巴西收割压力来临、美豆需求不振给CBOT盘面和贴水继续带来压力,预期盘面1180-1200的支撑面临较大压力。关注2月USDA供需报告对巴豆产量的调整、阿根廷天气变化及巴西贴水下挫后中国的买船进展。国内仍维持供需宽松格局,目前市场暂无有力的利多驱动因素,盘面预期仍有下探空间,现货基差承压趋势预期持续。

研报正文

行情回顾:

31日连粕止跌回升,截至收盘主力合约M2405报收于2994元/吨,涨 46元/吨,涨幅1.56%,持仓162.55万手,日减仓8.84万手。

现货方面,今日沿海油厂豆粕报价上调40-70元/吨,其中天津报价3380元/吨涨40元/ 吨,山东报价3360元/吨涨40元/吨,江苏报价3370元/吨涨60元/吨,广东报价3320元/吨涨70元/吨。

截至1月30日,美豆03合约收于1220.25美分/蒲式耳,较前一交易日上涨26.75美分/蒲式耳,涨幅2.24%。

分析:

隔夜美豆市场出现一轮逢低买盘,且巴西贴水上涨,期价自两年低位反弹,但预期反弹幅度有限。国外方面,巴西中西部已开始步入收割高峰,现货贴水大幅下跌,低廉的巴西大豆对美豆出口形成挤占,美豆出口数据不佳。

近期多家私人机构继续下调巴豆产量预估,但并未对CBOT盘面带来明显影响,盘面难改颓势,这主要是受阿根廷丰产预期的影响。虽然阿根廷近两周几乎没有降雨,且存在高温天气,预期作物优良率将进一步受到影响,但一周后降雨预期有所增加,如后期预报降雨能够及时增强,预计阿根廷大概率能达到丰产预期。即便巴西产量存在下调预期,但阿根廷产量的增量足以弥补巴西产量下调,南美产量给盘面和贴水预期继续带来压力。

国内方面,伴随巴西贴水下降,大豆进口成本继续走低,内盘走势弱于外盘。近期国内大豆到港量有所减少,港口大豆库存步入季节性下行区间,但目前港口和油厂大豆库存仍处于历史同期高位。

节前备货需求下豆粕成交情况和提货情况有所改善,但生猪拖累下豆粕消费无明显起色,下游仅维持刚需补库,备货力度不及往年同期,油厂豆粕库存缓慢下降,仍然处于历史高位。

后市看来,巴西收割压力来临、美豆需求不振给CBOT盘面和贴水继续带来压力,预期盘面1180-1200的支撑面临较大压力。关注2月USDA供需报告对巴豆产量的调整、阿根廷天气变化及巴西贴水下挫后中国的买船进展。国内仍维持供需宽松格局,目前市场暂无有力的利多驱动因素,盘面预期仍有下探空间,现货基差承压趋势预期持续。