东北地趴粮卖压将集中释放 玉米或将呈现震荡偏弱运行态势

行情复盘

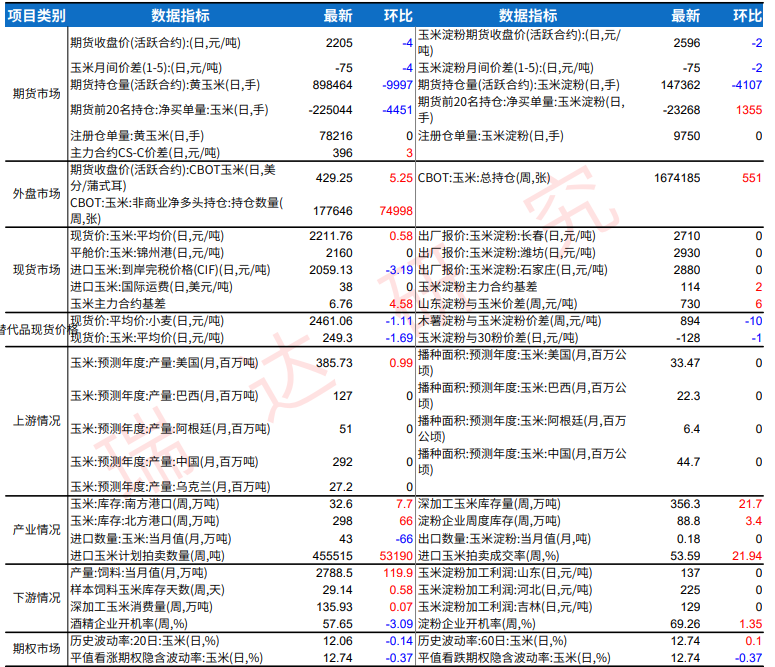

2月21日,玉米期货主力合约收涨1.04%至2426.0元。

资金流向

2月21日收盘,玉米期货资金整体流入9282.79万元。

现货市场

今日华北地区玉米价格整体维持稳定,其中山东少数企业玉米价格上涨,上涨幅度10-20元/吨,河南、河北深加工企业玉米价格相对稳定。

后市展望

玉米低价的情况下,国产替代谷物的性价比丧失,总体替代谷物规模趋于下降。伴随着替代谷物缩量,渠道商增强了建库预期,对玉米价格形成支撑,因此预期新粮卖压下玉米整体下跌幅度有限。

研报正文

行情回顾:

今日东北产区玉米价格大致稳定,市场消息下周政策粮收购库点增加,加之近期降温后基层地趴粮售粮压力缓解,产区贸易环节业者看涨情绪有所提升。今日华北地区玉米价格整体维持稳定,其中山东少数企业玉米价格上涨,上涨幅度10-20元/吨,河南、河北深加工企业玉米价格相对稳定。基层购销活跃度一般,深加工企业门前到货量维持低位。销区玉米市场价格稳定运行。春节假期结束,企业陆续开工,但市场购销活动一般,需求弱,观望情绪强,贸易商报价稳定。

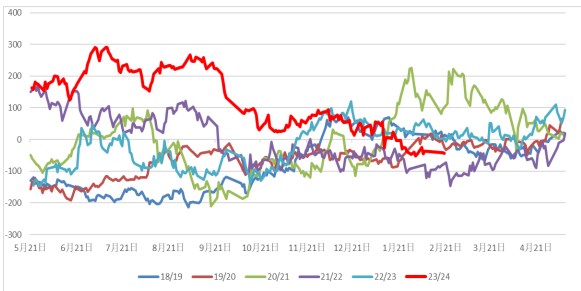

截至2月20日下午收盘,国内DCE玉米主力2405合约收盘价为2404元 /吨,较上一交易日上涨13元/吨,涨幅0.54%。

分析:

美玉米方面,USDA假期公布二月供需报告,数据中性偏空:报告小幅下调了美玉米食用、种用需求,其他数据未变,将美国 2023124 年度玉米期末库存预估小幅调高 0.1 亿蒲式耳至21.72 亿蒲式耳。

南美方面,美国农业部将 2023/24 年度巴西玉米产量调低 300 万吨至 1.24 亿吨,接近分析师们平均预测的 1.2432 亿吨,同时调减巴西出口由 5400 万吨至 5200 万吨;报告维持 2023124 年度阿根廷玉米产量不变。

USDA 农业展望论坛公布了 2024/25 年度美玉米种植面积、期末库存等预估值,预计2024/25 年度种植面积为 9100 万英亩,低于彭博预期值为 9160 万英亩,2023/24 年最新种植面积预估值为 9460 万英亩:预计 2024/25 年美国玉米期末库存为 25.32 亿蒲,高于彭博预期值24.93 亿蒲, 2023/24 年最新的期末库存预估值为 12.67 亿蒲。

虽然种植面积调低带来利多,但2024125 年度美玉米期末库存预期增加,且略高于市场预期。整体看来,在全球谷物市场供应宽松的预期下,市场对报告调减美玉米种植面积的利多并无明显反应,短期预期仍处于震荡偏弱运行态势。

内盘方面,节假日外盘下跌对进口玉米无法形成支撑,带来市场心态的利空影响。假期产区气温普遍大幅回升至零上,对地趴粮储存形成压力。2月 18日-23日气温持续低迷、晴冷,回暖开化风险较低,影响玉米上量节奏,但预期2月24日后气温有所回升,且春播前农户存在购买农资、租地的变现需求,预期地趴粮卖压将陆续释放。

下游养殖需求仍然较为低迷,深加工方面,淀粉步入季节性淡季,白糖价格下跌或带来淀粉糖需求减少,淀粉加工利润或有所缩窄,不利于玉米消费。整体来看,预期在3月底前东北地趴粮卖压将集中释放,盘面预期将呈现震荡偏弱运行态势,但预期下跌幅度有限。

主要支撑在于渠道库存低位的情况下,贸易商补库行为增加以及对上半年替代谷物缩量的预期。从玉米生长周期看,上半年中国进口巴西玉米量将大幅减少,同时从目前美玉米的买船情况来看,上半年到港量较少,进口谷物预期缩量。

玉米低价的情况下,国产替代谷物的性价比丧失,总体替代谷物规模趋于下降。伴随着替代谷物缩量,渠道商增强了建库预期,对玉米价格形成支撑,因此预期新粮卖压下玉米整体下跌幅度有限。