铁水产量再度超预期回落 铁矿石原料端压力逐步加深

行情复盘

3月11日,铁矿石期货主力合约收跌5.41%至831.0元。

资金流向

3月11日收盘,铁矿石期货资金整体流出3.60亿元。

现货市场

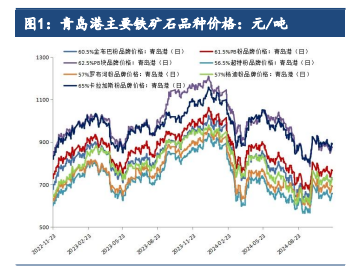

现货市场:3 月 8 日,62%普氏铁矿石价格指数116.65 美元/吨,环比前一交易日下滑 2.35 美元/吨。3 月 11 日,主要铁矿石外盘报价环比前一交易日下调7美元/吨,青岛港主要品位铁矿石价格有所下滑(环比前一交易日早间-20至-30元/吨)。

后市展望

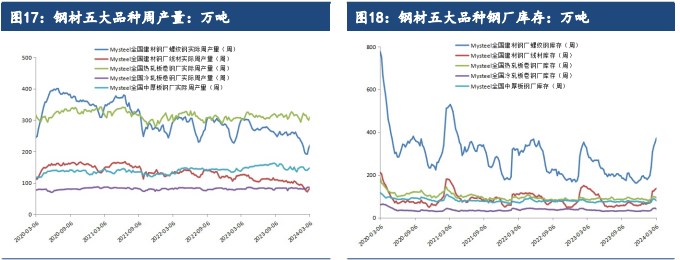

需求端,上周钢材五大品种周产量虽有所回升,但周库存增量更为明显,终端需求持续低迷。铁水产量再度超预期回落,春节过后铁水产量不增反降,使得原料端压力逐步加深。

研报正文

一、行情回顾与后市展望

3 月 11 日,铁矿石期货主力合约 2405 震荡下行,低开后震荡运行,午盘震荡回落,收报 831 元/吨,跌 5.41%,尾盘创下 2023 年10 月30 日以来新低830元/吨。

1.1 现货市场动态与技术面走势:

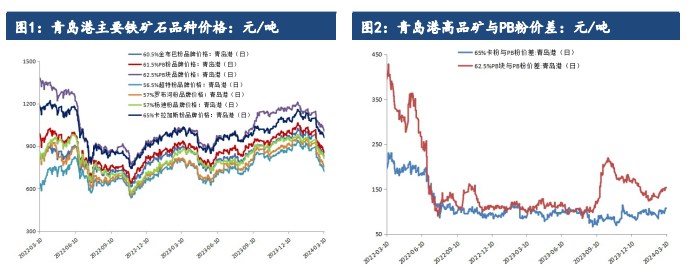

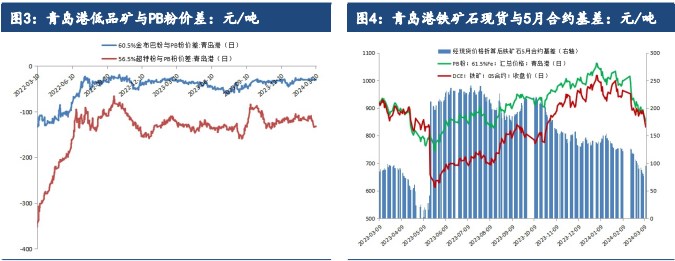

现货市场:3 月 8 日,62%普氏铁矿石价格指数116.65 美元/吨,环比前一交易日下滑 2.35 美元/吨。3 月 11 日,主要铁矿石外盘报价环比前一交易日下调7美元/吨,青岛港主要品位铁矿石价格有所下滑(环比前一交易日早间-20至-30元/吨)。

具体来看,青岛港 61.5%PB 粉价格环比下滑27 元/吨至853 元/吨,高品矿中,65%卡粉与 PB 粉价差走扩(环比+5 元/吨),62.5%PB 块与PB 粉价差走扩(环比+3 元/吨),低品矿中,60.5%金布巴粉与PB 粉价差收窄(环比+1元/吨),56.5%超特粉与 PB 粉价差收窄(环比+1 元/吨)。

技术面:铁矿石 2405 合约日线 KDJ 指标死叉;铁矿石2405 合约日线MACD指标绿柱转为放大。

1.2 后市展望:

消息面上,宏观层面,3 月 9 日国务院发布通知,19 省份将自主选报债务负担重地区进行风险化解,参照前期 12 个重点省份的地方化债相关政策,这一举措将进一步限制债务高风险省份的交通、社会事业、市政、产业园区、新型基础设施等领域的新增投资,原本基建用钢高增长的期望或将落空。

产业层面,3月7日,云南省钢铁协会提出《关于云南钢厂控产、减产、减亏保生存的措施信息提示》,预计 3 月减产建筑钢材 50 万吨左右。3 月 11 日,马钢3 条线棒产线集中停产,检修产线复产时间推迟,终端需求疲弱已成市场共识,钢厂突然的减产使得悲观情绪进一步蔓延。

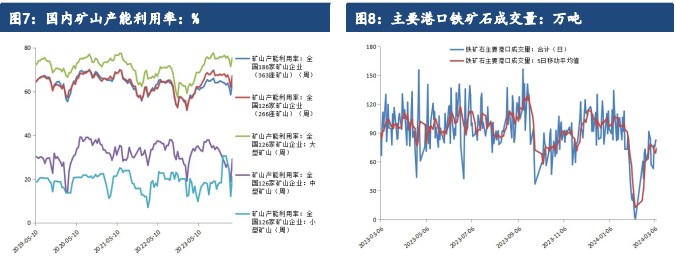

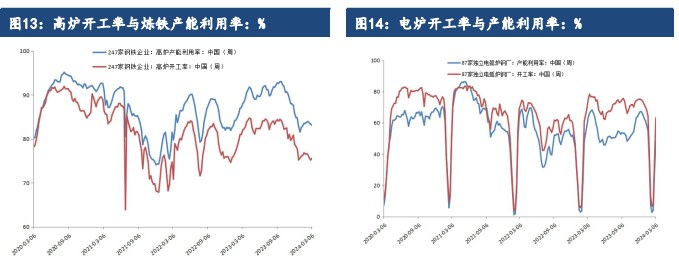

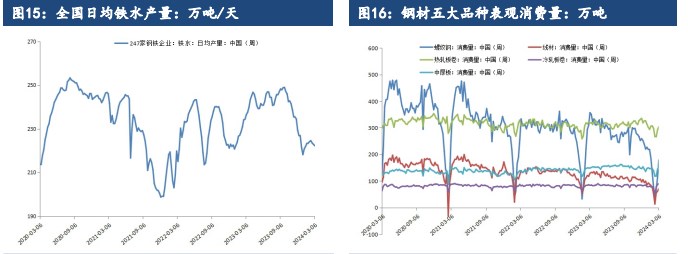

基本面上,需求端,上周钢材五大品种周产量虽有所回升,但周库存增量更为明显,终端需求持续低迷。铁水产量再度超预期回落,春节过后铁水产量不增反降,使得原料端压力逐步加深。

与此同时,钢厂盈利率再度下滑至24.24%,创2023 年 11 月上旬以来新低,在钢厂持续亏损与钢材高库存的双重压力下,预计钢厂近期提产动力不足,后续高炉复产节奏或将持续放缓。

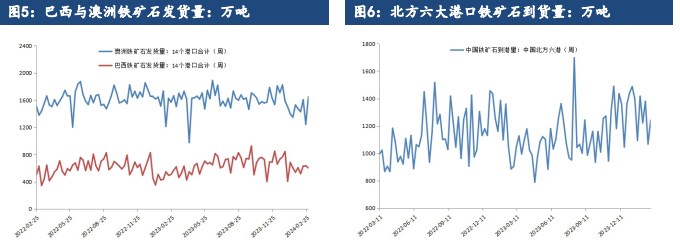

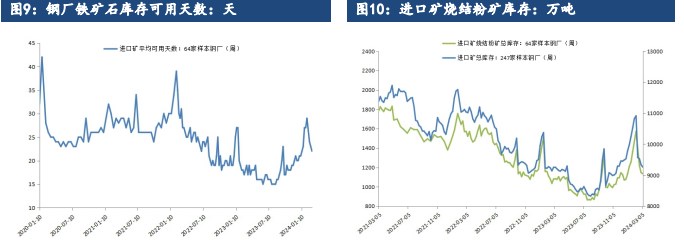

供应方面,最新一期澳巴 14 港合计发运量再创 2024 年年初以来新高 2251.2 万吨,港口持续累库至1.415 亿吨,已回升至 2023 年 2 月的水平,供应已转为宽松。此外,钢厂库存虽依然充足,同时考虑到钢厂近期减产压力加大,预计近期补库积极性不强,以随采随用为主。

二、行业要闻

经马钢钢厂研究决定:原计划 3 月中旬复产的1 座1000m³高炉继续检修中,目前由于亏损严重,复产时间待定,日均影响产量0.27 万吨。线棒三条线 3 月 9 日起全部停产,复产时间待定,日均影响产量0.8万吨。协议任务具体执行再定,另行通知。

3 月 11 日,中汽协发布数据显示,1-2 月,汽车产销分别完成391.9万辆和 402.6 万辆,同比分别增长 8.1%和 11.1%。其中,2 月,汽车产销分别完成 150.6 万辆和 158.4 万辆,环比分别下降37.5%和35.1%,同比分别下降 25.9%和 19.9%。

三、数据概览