基本面数据边际转好 原油仍将维持高位震荡

行情复盘

3月13日,原油期货主力合约收涨1.34%至622.2元。

风险提示

OPEC+实际减产不及预期;美联储加息;巴以冲突升级。

现货市场

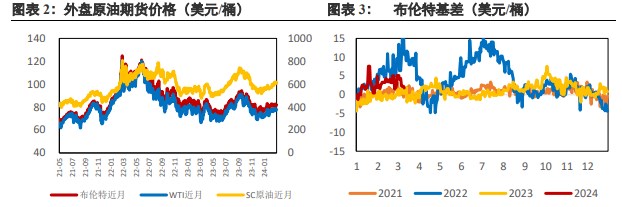

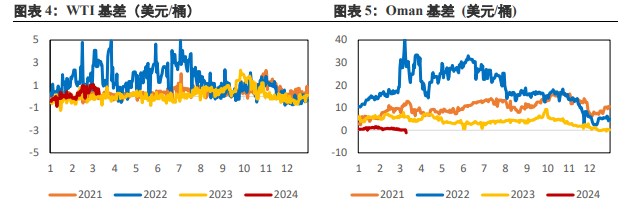

现货报价:英国即期布伦特 84.35 美元/桶(+0.97);美国 WTI 77.56 美元/桶(-0.37);阿曼原油 82.38 美元/桶(-0.59);俄罗斯 ESPO 78.87 美元/桶(- 0.41)。

背景分析

需求端,3 月 8 日当周 EIA 原油产量引伸需求 1881.04 万桶/日,前值 2022.7 万桶/日。当周 EIA 投产原油量 39 万桶/日,前值 59.4 万桶/日。 EIA 3 月短期能源展望小幅下调了 2024 年需求预期,当期预计 2024 年美国原油需求增速为 15 万桶/日,此前为 16 万桶/ 日。

研报正文

内容提要

原油: 现货报价:英国即期布伦特 84.35 美元/桶(+0.97);美国 WTI 77.56 美元/桶(-0.37);阿曼原油 82.38 美元/桶(-0.59);俄罗斯 ESPO 78.87 美元/桶(- 0.41)。

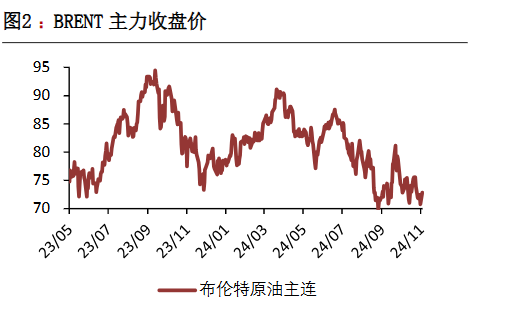

期货价格:ICE 布伦特 83.33 美元/桶(+1.44);美国 WTI 79.18 美元/桶(+1.49);上海能源 SC 622.2 元/桶(+0.6)。昨日外盘原油大涨超 2%,本周 EIA 原油库存大幅超预期去库,驱动油价上涨。

基本面方面,美国至 3 月 8 日当周 EIA 商品原油库存 -153.6 万桶,预期 133.8 万桶,前值 136.7 万桶。当周 EIA 俄克拉荷马州库欣原油库存 -22 万桶,前值 70.1 万桶。当前不包括战略石油储备的商业原油库存比五年同期平均水平低约 3%。本周 EIA 库存意外出现大幅减少,较利多油价。

供应端,3 月 8 日当周美国国内原油产量减少 10.0 万桶至 1310.0 万桶/日。EIA 3 月短期能源展望上调 2024 年美国产量,当期预计 2024 年美国原油产量将增加 26 万桶/ 日,此前预期为增加 17 万桶/日。3 月 3 日,OPEC+ 官方宣布,将去年 11 月达成的自愿减产协议延长至今年二季度,来平衡当前供应偏过剩的状态。

需求端,3 月 8 日当周 EIA 原油产量引伸需求 1881.04 万桶/日,前值 2022.7 万桶/日。当周 EIA 投产原油量 39 万桶/日,前值 59.4 万桶/日。 EIA 3 月短期能源展望小幅下调了 2024 年需求预期,当期预计 2024 年美国原油需求增速为 15 万桶/日,此前为 16 万桶/ 日。

宏观层面,美国 2 月消费者物价指数(CPI)环比上涨 0.4%,符合预期。CPI 同比上涨 3.2%,预期为上涨 3.1%。市场调低了美联储在近期降息的预期。地缘事件方面,哈马斯、卡塔尔与埃及(不包括以色列)的谈判尚未取得突破,红海危机仍在。

综合来看,尽管当前宏观环境对油价有一定压制,但本周原油基本面数据边际转好,同时 OPEC+潜在的减产以及中东局势对油价都有较强支撑,预计在加沙停火协议达成前,原油仍将维持高位震荡。

风险因素

OPEC+实际减产不及预期;美联储加息;巴以冲突升级

1. 价格跟踪

2. 价格走势

3. 行业要闻

1. 美国至 3 月 8 日当周 EIA 商品原油库存 -153.6 万桶,预期 133.8 万桶,前值 136.7 万桶。当周 EIA 俄克拉荷马州库欣原油库存 -22 万桶,前值 70.1 万桶。

当前不包括战略石油储备的商业原油库存比五年同期平均水平低约 3%。3 月 8 日当周美国国内原油产量减少 10.0 万桶至 1310.0 万桶/日;当周 EIA 原油产量引伸需求 1881.04 万桶/日,前值 2022.7 万桶/日

2. 石油输出国组织(OPEC)维持对 2024 年和 2025 年全球石油需求相对强劲增长的预测,并进一步上调今年经济增长预估。OPEC 月度报告称,2024 年全球石油需求将增加 225 万桶/日, 2025 年将增加 185 万桶/日。

这两项预测均与上月持平。OPEC 对 2024 年经济增长的预测本已高于国际能源机构的预测,两者在需求增长预测上的差距为至少 16 年以来最大。

3. 美国能源信息署(EIA)将 2024 年美国石油产量增长预测上调 9 万桶/日,但下调了全球石油产量增长预测,因 OPEC+减产。EIA 报告称,今年美国原油产量将增加 26 万桶/日,达到 1319 万桶/日。此前,EIA 预计今年的原油产量将增加 17 万桶/日。

4. 在汽油和住房成本上升的情况下,美国 2 月消费者物价大涨,这表明通胀具有一定的粘性,进一步降低了美联储在 6 月前降息的可能性。美国劳工部报告显示,2 月消费者物价指数 (CPI)环比上涨 0.4%,符合预期。

CPI 同比上涨 3.2%,预期为上涨 3.1%。美国通胀率连续第二个月强于预期,这实际上关闭了美联储在 6 月前降息的可能性,一些交易员和分析师押注美联储官员们可能需要等待更长时间。根据美联储政策利率结算的期货合约交易商认为,5 月降息的可能性不到十分之一,但他们仍然认为 6 月降息的可能性约为 70%。

5. 美国至 3 月 1 日当周 EIA 原油库存 136.7 万桶,预期 211.6 万桶,前值 419.9 万桶;当周 EIA 俄克拉荷马州库欣原油库存 70.1 万桶,前值 145.8 万桶;当周除却战略储备的商业原油库存增加 136.7 万桶至 4.49 亿桶。

供应端,03 月 01 日当周美国国内原油产量减少 10.0 万桶至 1320.0 万桶/日。美国原油产品四周平均供应量为 1949.9 万桶/日,较去年同期减少 1.25%。

6. 美国至 3 月 1 日当周 API 原油库存 42.3 万桶,预期 260 万桶,前值 842.8 万桶;当周 API 库欣原油库存 52 万桶,前值 182.5 万桶。美国至 3 月 1 日当周 API 投产原油量 51 万桶/日,前值-4.8 万桶/日。

7. 调查显示,欧元区上月企业活动显示复苏迹象,占主导地位的服务业自 7 月以来首次扩张,抵消了制造业进一步萎缩的影响。2 月欧元区综合采购经理人指数(PMI)从 1 月的 47.9 跃升至 2 月的 49.2,高于初值 48.9。这是 6 月以来的最佳表现,但仍低于荣枯分水线 50。服务业 PMI 从 48.4 升至 50.2,高于初值 50.0。