橡胶海内外价格严重倒挂 甲醇仍维持高位震荡

行情复盘

3月22日,橡胶期货主力合约收跌4.57%至14510.0元。

资金流向

3月22日收盘,橡胶期货资金整体流出2.04亿元。

期货市场

上周甲醇高位震荡,MA2405合约收于2543元/吨,周跌幅0.9%。现货方面,太仓甲醇市场弱势整理,现货价格参考2660-2670,3月下旬纸货参考2655-2670,4月下旬纸货参考商谈在2600-2610。业者持仓意愿不强,整体现货成交放量十分有限。

背景分析

需求端来看,南京诚志MTO装置停车,盛虹MTO装置降负,宁波富德计划停车检修,烯烃需求有所下滑。传统下游部分装置停车检修,开工率有所下滑。成本端,煤炭方面多数煤矿继续保持平稳生产,但需求跟进不足,下游用户多对后市存看空预期,买涨不买跌情绪较重,煤矿销售不畅,坑口价格持续下探。

研报正文

天然橡胶:

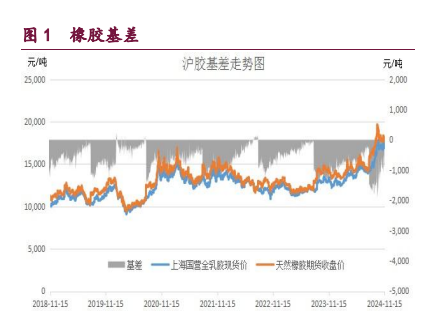

3月22日,ru2405收盘报收14475元/吨,较前一交易日-0.24%。上周多空博弈激烈,原料推涨和内外盘价差倒挂下周一涨停收盘,随着非标价差的走扩,产业空头加仓积极,胶价深度回调。

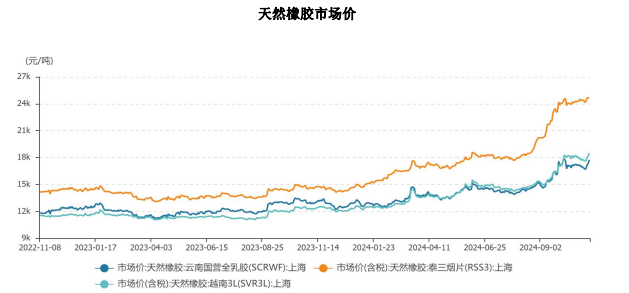

供给端,泰国发往国内的标胶、烟片胶、浓乳理论利润全部为负值,海内外价格严重倒挂,叠加海外需求复苏以及EUDR的影响,远端到港仍存持续下降的预期。云南西双版纳产区周内局部试割,尚未大面积开割,原料产出稀少。目前来看,预计海南和云南产区或正常开割,云南时间或在3月底,海南4月过后。

需求方面,周内下游轮胎厂对原料高价避险,采购欠佳,前期利好因素明显减弱,不少轮胎企业已公布涨价通知。成本端推涨在下游传导不畅,存在自下而上的负反馈。

库存方面,ru2405合约仓单季节性减少不及预期,下周为限仓前的最后一周,05合约博弈加剧。

价格来看,目前浓乳价格位于历史同期高位,海外浓乳价格升水于国内浓乳价格,浓乳价格已反应于盘面,考虑到开割后浓乳价格下跌或为大概率事件,因此利空RU。

综合来看,市场交易逻辑或切换至浓乳价格走弱预期与下游需求负反馈方面,虽上游成本支持依旧有效,但仅提供下档支撑。

技术面看,胶价在14000-14500存在支撑。此外,下周或存在抛储扰动。因此,预计胶价继续回调空间有限,然反弹力度有待基本面的配合。预计下周胶价震荡,企稳低吸,反弹力度较弱再择机出场。

甲醇:

上周甲醇高位震荡,MA2405合约收于2543元/吨,周跌幅0.9%。现货方面,太仓甲醇市场弱势整理,现货价格参考2660-2670,3月下旬纸货参考2655-2670,4月下旬纸货参考商谈在2600-2610。业者持仓意愿不强,整体现货成交放量十分有限。

甲醇山东南部市场部分意向价格在2430元/吨,价格窄幅波动。内蒙古甲醇市场主流意向价格在2030-2080元/吨,与前一交易日均价持平。生产企业出货为主,下游按需采购,价格整理运行。

截止3月21日,沿海地区(江苏、浙江和华南地区)甲醇库存在66.38万吨,环比下跌5.12万吨,跌幅为7.16%,同比下跌9.88%。

基本面来看:

供应方面,部分装置停车降负,甲醇开工率下行,3-4月份国内开启春检,但检修规模或不及历史同期。进口方面,目前伊朗检修装置陆续重启中,但整体装船速度比较慢,预计4月份进口量难有显著提升。

需求端来看,南京诚志MTO装置停车,盛虹MTO装置降负,宁波富德计划停车检修,烯烃需求有所下滑。传统下游部分装置停车检修,开工率有所下滑。

成本端,煤炭方面多数煤矿继续保持平稳生产,但需求跟进不足,下游用户多对后市存看空预期,买涨不买跌情绪较重,煤矿销售不畅,坑口价格持续下探。

综合来看,由于3月份甲醇进口量较少,港口库存仍维持低位,对甲醇价格形成支撑。不过,后期来看,烯烃装置存在检修计划,烯烃需求预计下滑。此外,伊朗装置逐步重启,后期进口量将逐步提升。强现实与弱预期博弈,短期内预计甲醇维持高位震荡走势,中长期或承压。