中东局势暂未平息前 原油底部有较强支撑

行情复盘

4月26日,原油期货主力合约收涨0.62%至653.3元。

资金流向

4月26日收盘,原油期货资金整体流入1938.00万元。

现货市场

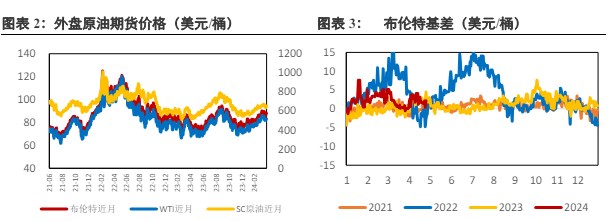

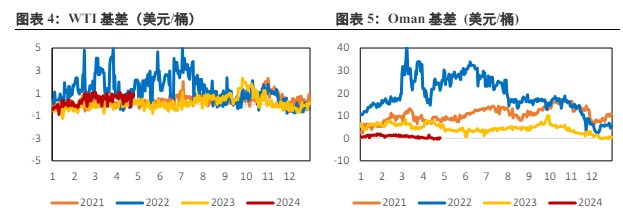

现货报价:英国即期布伦特 90.19 美元/桶(+1.77);美国 WTI 83.85 美元/桶(+0.28);阿曼原油 89.24美元/桶(+0.52);俄罗斯ESPO 83.28美元/桶(+0.16)。

背景分析

4 月 19 日当周美国国内原油产量环比上周保持不变。欧佩克月报显示欧佩克 3 月原油产量环比增加了 3,000 桶/日,当前为 2660 万桶/日。 3 月 3 日,OPEC+ 官方宣布,将去年 11 月达成的自愿减产协议延长至今年二季度,来平衡当前供应偏过剩的状态。

研报正文

内容提要

原油: 现货报价:英国即期布伦特 90.19 美元/桶(+1.77);美国 WTI 83.85 美元/桶(+0.28);阿曼原油 89.24美元/桶(+0.52);俄罗斯ESPO 83.28美元/桶(+0.16)。

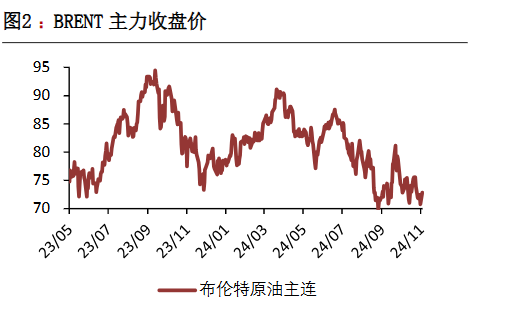

期货价格:ICE 布伦特 88.06 美元/桶(+0.01);美国 WTI 82.95 美元/桶(-0.01);上海能源 SC 651.5 元/桶(+1.0)。上周原油止跌反弹,中东局势继续发酵,以色列加强对拉法地区的进攻,同时上周美国商品原油库存超预期去库利多油价,但上周宏观数据稍显利空,限制油价上方空间。

基本面方面,美国至 4 月 19 日当周 EIA 原油库存 -636.8 万桶,预期 82.5 万桶,前值 273.5 万桶;当周 EIA 俄克拉荷马州库欣原油库存 -65.9 万桶,前值 3.3 万桶。美国至 4 月 19 日当周 API 原油库存 -323 万桶,预期 180 万桶,前值 408.9 万桶;当周 API 库欣原油库存 -89.8 万桶,前值-16.9 万桶。本周 EIA 和 API 库存皆为超预期去库,周度基本面数据偏利多油价。

供应端,4 月 19 日当周美国国内原油产量环比上周保持不变。欧佩克月报显示欧佩克 3 月原油产量环比增加了 3,000 桶/日,当前为 2660 万桶/日。 3 月 3 日,OPEC+ 官方宣布,将去年 11 月达成的自愿减产协议延长至今年二季度,来平衡当前供应偏过剩的状态。

俄罗斯已迅速修复部分被乌克兰袭击破坏的炼厂产能,当前造成破坏的产能降至 10%。需求端,美国至 4 月 19 日当周 EIA 原油产量引伸需求数据 2050.67 万桶/日,前值 1917 万桶/日;当周 EIA 投产原油量 -4.2 万桶/日,前值 13.1 万桶/日。

宏观层面,美国1 季度 GDP 增速不及预期,这使油品需求预期承压;同时, 美国 3 月份制造业活动指数降至 49.9,触及四个月低点。市场认为制造业活动放缓将促使美联储今年加速降息。本周宏观数据偏利空原油需求及油价。地缘事件方面,上周以色列加强了对巴勒斯坦拉法地区的空袭,但市场对伊以冲突的炒作放缓。

综合来看,在 OPEC+减产、俄乌冲突、中东局势暂未平息前,原油底部有较强支撑,但此轮油价上涨主要由地缘事件主导,部分地缘事件已经被定价,短期油价倾向回调,但需重点关注地缘事件变化。

风险因素

OPEC+实际减产不及预期;美联储加息;巴以冲突升级

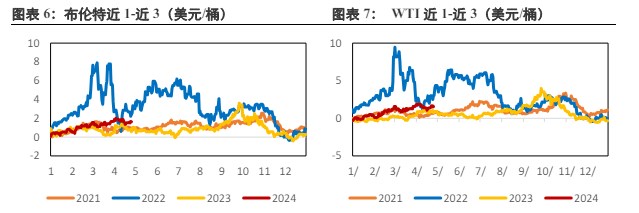

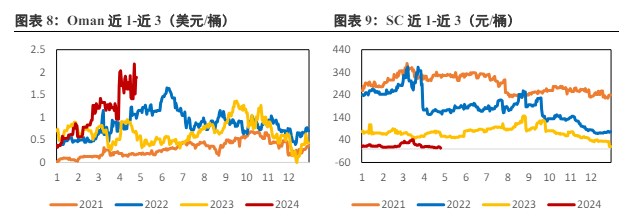

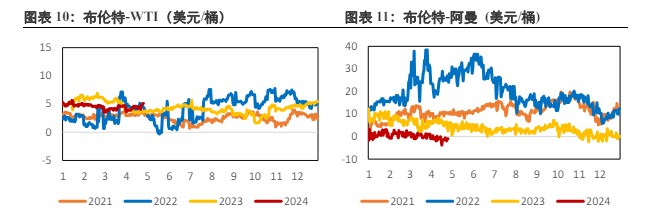

1. 价格跟踪

2. 价格走势

3. 行业要闻

1. 美国 3 月物价温和上升,但住房和公用事业成本顽固上涨表明,美联储可能会在一段时间内保持高利率。美国商务部经济分析局表示,3 月个人消费支出(PCE)物价指数环比增长 0.3%,同比上涨 2.7%,基本符合预期。核心 PCE 物价指数环比增长 0.3%,同比增长 2.8%。个人收入在 3 月增长 0.5%。储蓄率降至 16 个月最低的 3.2%。报告发布后,联邦基金利率期货市场认为美联储在 9 月中旬会议上降息的可能性约为 60%,略高于报告发布前。交易员仍预计年底前第二次降息的可能性约为 50%。

2. 美国第一季度经济增速为近两年来最慢,消费者支出有所放缓,贸易逆差扩大,但通胀加速增强了人们对美联储不会在 9 月前降息的预期。美国商务部周四公布,第一季国内生产总值 (GDP)环比年率初值为增长 1.6%,为 2022 年第二季度以来的最慢增速,低于路透调查中分析师预估的 2.4%。第一季核心个人消费支出(PCE)物价指数飙升 3.7%,这是该指数近一年来的最大涨幅。

3. 一名哈马斯官员告诉路透,哈马斯代表团将于周一访问开罗,就停火问题举行谈判;与此同时以色列即将对加沙南部城市拉法发动攻击,调停方正在为达成协议而加紧斡旋。这位不愿透露姓名的哈马斯官员说,代表团将讨论哈马斯提交给卡塔尔和埃及调停方的停火建议,以及以色列的回应。以色列外长周六表示,如果能达成释放以色列人质的协议,以方可能会推迟进攻拉法。

4. 美国能源信息署(EIA)称,截至 4 月 19 日的一周,美国原油库存骤降 640 万桶,至 4.536 亿桶,路透访查分析师预期为增加 82.5 万桶。汽油库存减少 60 万桶,至 2.267 亿桶,预期为减少 180 万桶。包括柴油和取暖油在内的馏分油库存增加 160 万桶,达到 1.166 亿桶,预期为减少 110 万桶。

5. 美国至 4 月 19 日当周 EIA 原油库存降幅录得 2024 年 1 月 19 日当周以来最大;美国至 4 月 19 日当周 EIA 战略石油储备库存增幅录得 2024 年 1 月 26 日当周以来最大,为连续第 19 周录得增加。

6. 乌克兰情报消息人士称,乌克兰安全局的无人机在夜间袭击中击中了俄罗斯斯摩棱斯克地区两个俄罗斯国有的石油储备库,仓库内储存了 26,000 立方米燃料,袭击引发了重大火灾。

7. 高盛表示,原油的地缘政治风险溢价仍处于每桶 5-10 美元的高位,预计未来几个月将进一步回落。该行维持了油价将陷于区间的预测,预计布兰特原油价格上限为每桶 90 美元。