基层供应压力逐步降低 玉米受建库成本的支撑

行情复盘

5月10日,玉米期货主力合约收涨0.04%至2453.0元。

持仓量变化

5月10日收盘,玉米期货持仓量:+200手至708415手。

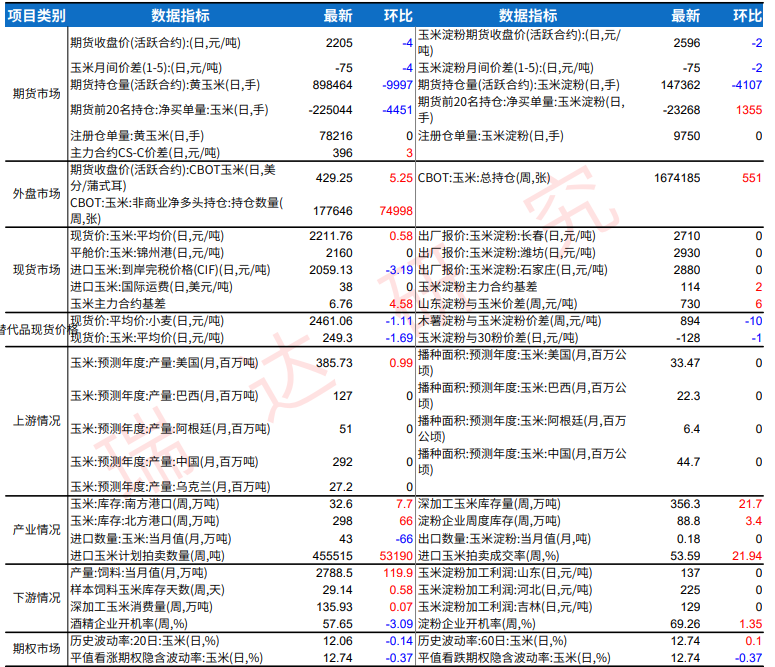

期货市场

玉米期货主力合约 C2407 收于 2453 元/吨,较前一周涨 65 元/吨,涨幅2.72%,最高价2465 元/吨,最低价 2388 元/吨,成交量 238.3 万手,持仓量 70.8 万手,增-51805 手。

后市展望

国内稻谷以及大麦等替代品供应宽松,且饲料企业备货需求不佳,而深加工企业库存水平较高,采购积极性略有下降,国内供应量相对宽松。后市重点关注进口谷物到港情况、终端的需求情况等影响。

研报正文

一、行情回顾

玉米期货主力合约 C2407 收于 2453 元/吨,较前一周涨 65 元/吨,涨幅2.72%,最高价2465 元/吨,最低价 2388 元/吨,成交量 238.3 万手,持仓量 70.8 万手,增-51805 手。

5 月 10 日现货市场玉米报价(单位:元/吨)

二、消息面情况

1、ANEC 预计 5 月份巴西玉米出口量接近 55 万吨

外媒 5 月 8 日消息:巴西全国谷物出口商协会(ANEC)表示,2024 年 5 月份巴西玉米出口量估计接近55万吨,比去年同期的出口量 49 万吨提高约 11%。

如果预测成为现实,今年头 5 个月出口 491 万吨玉米,低于去年同期的 824 万吨。

2、【USDA 报告】美国玉米周度出口销售报告

截至 2024 年 4 月 25 日当周,美国 2023/24 年度玉米净销售量为 758,500 吨,比上周低了42%,比四周均值低了 1%。主要买家包括日本(267,400 吨,其中 159,600 吨转自未知目的地以及另有销售量减少6,100吨),墨西哥(190,800 吨,其中另有销售量减少 16,100 吨),韩国(140,700 吨,其中 68,000 吨转自未知目的地,另有销售量减少200吨),哥伦比亚(50,400 吨,其中 13,000 吨转自未知目的地,另有销售量减少 32,600 吨),以及尼加拉瓜(27,600吨,其中另有销售量减少 2,700 吨)。但是对未知目的地的销售量减少 16,800 吨,对中国台湾的销售量减少(900吨。2024/25年度净销售量为 33,700 吨,买家包括墨西哥(30,000 吨)和加拿大(3,700 吨)。

当周出口量为 1,382,300 吨,比上周低了 19%,比四周均值低了 14%。主要目的地包括墨西哥(464,000吨),日本(362,600 吨),韩国(265,700 吨),哥伦比亚(157,100 吨),以及洪都拉斯(46,900 吨)。

3、【USDA 报告】美国玉米出口检验量报告

美国农业部出口检验周报显示,上周美国玉米出口检验量比一周前减少 1%,但是比去年同期增长32%。截至 2024 年 5 月 2 日的一周,美国玉米出口检验量为 1,285,986 吨,上周为修正后的1,298,351吨,去年同期为 974,450 吨。当周美国对中国装运 70,685 吨玉米,上周对中国装运 98 吨玉米。迄今2023/24 年度美国玉米出口检验量为 32,982,910 吨,同比提高 32.6%,上周是同比提高 32.3%,两周前同比提高35.5%。美国玉米出口检验量达到美国农业部预测目标的 61.8%,一周前为 59.3%。

4、【USDA 报告】美国玉米作物进展报告

美国农业部周一盘后发布的作物进展周报显示,美国玉米播种进度低于历史均值,也低于市场预期。

在占到全国玉米播种面积 92%的 18 个州,截至 5 月 5 日(周日),美国玉米播种进度为36%,上周27%,去年同期 42%,五年同期均值 39%。

5、【USDA 报告】美国玉米周度出口销售报告

美国农业部周度出口销售报告显示,2023/24 年度前 36 周,美国对中国(大陆)玉米出口销售总量同比降低72.7%。

截至 5 月 2 日,2023/24 年度美国对中国(大陆地区)玉米出口装船量为 215 万吨,去年同期为522万吨。

当周美国对中国装运 8 万吨玉米,一周前没有装运。

美国对中国已销售但未装船的 2023/24 年度玉米数量为 4.1 万吨,低于去年同期的281 万吨。

2023/24 年度迄今美国对华玉米销售总量(已经装船和尚未装船的销售量)为220 万吨,同比降低72.7%,前一周是同比降低 73.5%,两周前同比降低 75.3%。2023/24 年度美国对所有目的地的玉米销售总量为4,762万吨,比去年同期提高 24.0%,上周是同比提高 22.6%,两周前同比提高 19.6%。2024/25 年度美国对所有目的地的玉米销量约 218 万吨,比一周前高出 5 万吨。

三、基本面情况

1、玉米库存情况:

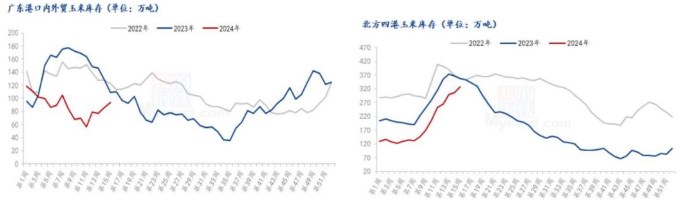

(1)Mysteel 数据:南北港口玉米库存情况

Mysteel 玉米团队调研数据显示,截至 2024 年 04 月 12 日,广东港内贸玉米库存共计56.5 万吨,较上周增加 6.00 万吨;外贸库存 36.3 万吨,较上周增加 0.10 万吨。北方四港玉米库存共计327.5 万吨,周环比增加21.5万吨;当周北方四港下海量共计 20.3 万吨,周环比减少 28.30 万吨。

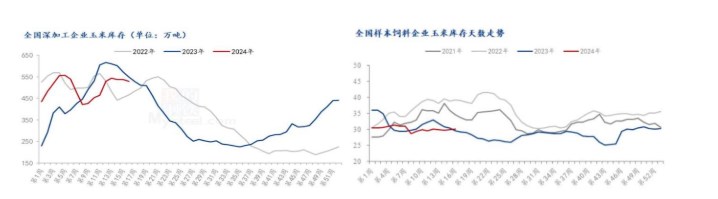

(2)Mysteel 数据:全国加工企业玉米库存

据 Mysteel 农产品调研显示,全国 12 个地区,96 家主要玉米深加工厂家 2024 年第16 周(截至4月17日),加工企业玉米库存总量 528.5 万吨,降幅 1.64%

(3) 饲料企业玉米库存天数

根据 Mysteel 玉米团队对全国 18 个省份,47 家规模饲料厂的最新调查数据显示,截至4 月18 日,全国饲料企 业 平 均 库 存 30.14 天 , 较 4 月 4 日 增 加 0.25 天 , 环 比 增 加0.83%,同比增加3.31%。

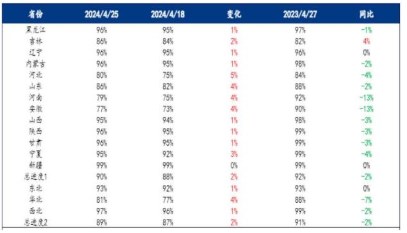

2、国内售粮进度情况

截至 4 月 25 日,据 Mysteel 玉米团队统计,全国 13 个省份农户售粮进度90%,较去年同期偏慢2%。全国 7 个主产省份农户售粮进度为 89%,较去年同期偏慢2%。

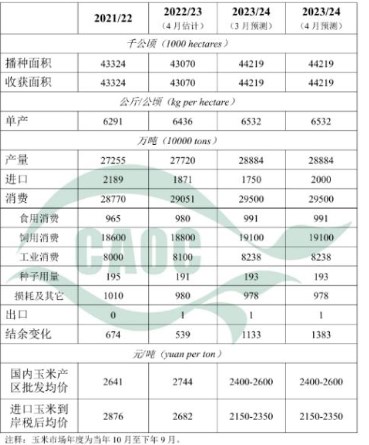

3、我国玉米平衡表

4、中国海关公布的数据显示,2024 年 3 月玉米进口总量为 170.86 万吨,较上年同期219.15 万吨减少48.29万吨,同比减少 22.04%,较上月同期 260.16 万吨环比减少 89.30 万吨。2024 年 1-3 月玉米进口总量为790.12万吨,较上年同期累计进口总量的 752.04 万吨,增加 38.08 万吨,同比增加 5.06%。

四、综述

国内主产区玉米销售进度的持续推进,基层供应压力逐步降低,粮权转移至贸易环节,受建库成本的支撑,持粮主体对低价出货抵触心理较强。另外,国内稻谷以及大麦等替代品供应宽松,且饲料企业备货需求不佳,而深加工企业库存水平较高,采购积极性略有下降,国内供应量相对宽松。后市重点关注进口谷物到港情况、终端的需求情况等影响。