豆粕主力减仓下行 高位风险有所释放

行情复盘

5月31日,豆粕期货主力合约收涨0.26%至3495.0元。

资金流向

5月31日收盘,豆粕期货资金整体流出6572.02万元。

现货市场

截至 5 月 31 日,江苏地区豆粕报价 3350 元/吨,较上个交易日持平。盘面压榨利润,巴西 6 月交货为 179 元/吨、阿根廷 109 元/吨,美湾-75 元/吨。

后市展望

随着豆粕主力减仓下行,高位风险有所释放,阿根廷出口受限带来的支撑有限,但需要关注乌克兰及俄罗斯霜冻致菜籽减产,对油籽价格的潜在支撑。目前观望为主,逢高可少量沽空。

研报正文

【策略分析】

国外方面,巴西供应炒作进入尾声,变量在于此前洪水对于仓储的负面影响,初步总量损失预计在 300-500 万吨,未超市场预期。就大豆产量上,市场对于巴西种植面积的调增已经初步达成一致,即便考虑到巴西近期的洪涝灾害, USDA 对于巴西 23/24 的总产可能也不会有多大下调空间,大概率落在 1.5-1.52 亿吨区间;阿根廷 23/24 大豆销售进度不佳,因种种原因仍在等待出售,但迟早会迎来释放;美国新季大豆种植稳步推进,土地墒情较好,有增产预期。

国内方面,国内依然面临大豆到港压力,油厂供应逐步推高,库存大幅增加。当前国内大部气温偏高,不再支持生猪养殖端压栏增重,随着生猪出栏期到来,猪价高位转弱,需求端支撑减弱,预计豆粕供需将逐步宽松。

巴西产量损失进入兑现期,市场依然紧盯当地损失规模,若巴西大豆损失并未突破市场预期,后续的供需格局及交易逻辑将持续施压 CBOT 大豆及国内豆粕主力。随着豆粕主力减仓下行,高位风险有所释放,阿根廷出口受限带来的支撑有限,但需要关注乌克兰及俄罗斯霜冻致菜籽减产,对油籽价格的潜在支撑。目前观望为主,逢高可少量沽空。

【期现行情】

期货方面:

截至收盘,豆粕主力合约收盘报 3495/吨,+0.26%,持仓-33387 手。

现货方面:

截至 5 月 31 日,江苏地区豆粕报价 3350 元/吨,较上个交易日持平。盘面压榨利润,巴西 6 月交货为 179 元/吨、阿根廷 109 元/吨,美湾-75 元/吨。

现货方面,5 月 30 日,油厂豆粕成交 18.29 万吨,较上一交易日-10.1 万吨。

【基本面跟踪】

消息上:

阿根廷布宜诺斯艾利斯谷物交易所表示,阿根廷当前年度大豆产量预期 5050 万吨,与之前预估持平。大豆收割率为 86%。玉米产量预期 4650 万吨,与之前预估持平。玉米收割率为 30.1%。小麦播种率为 9.7%。小麦播种面积预期为 620 万公顷,与之前预估持平。

截至 5 月 29 日,据阿根廷布宜诺斯艾利斯谷物交易所,2023/24 年度大豆

①阿根廷大豆作物状况评级较差为 30%(上周为 28%,去年 26%);一般为 48%(上周 47%,去年 58%);优良为 22%(上周 25%,去年 16%)。

②土壤水分 28%处于短缺到极度短缺(上周 25%,去年 26%);72%处于有益到适宜(上周 75%,去年 74%),0%处于湿润(上周 0%,去年 0%)。

基本面上:

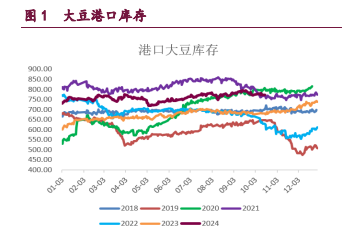

国内原料方面,截至 5 月 24 日当周,国内进口大豆到港量为 201.5 万吨,前值 198.25 万吨;油厂大豆库存 411.53 万吨,前值 394.71 万吨。

国家粮油信息中心船期监测显示,后续进口大豆到港继续增多,预计 6 月份到港 1050 万吨,7 月份 1000 万吨,8 月 850 万吨。

美国农业部数据显示,截至 2024 年 5 月 23 日当周,美国大豆出口检验量为 212105 吨,前一周修正后为 192232 吨,初值为 184128 吨;美国对中国(大陆地区)装运 74882 吨大豆。前一周美国对中国大陆装运 7223 吨大豆。

据美国农业部,截至 5 月 16 日当周美国大豆出口净销售数据显示:美国 2023/2024 年度大豆出口净销售为 27.9 万吨,前一周为 26.6 万吨;2024/2025 年度大豆净销售 6.5 万吨,前一周为 2.5 万吨。美国 2023/2024 年度大豆出口装船 25.9 万吨,前一周为 44.4 万吨;美国 2023/2024 年度对中国大豆净销售 0.2 万吨,前一周为-0.1 万吨;美国 2023/2024 年度对中国大豆出口装船 0.5 万吨,前一周为 8.3 万吨;美国 2023/2024 年度对中国大豆累计装船 2370.1 万吨,前一周为 2369.5 万吨;美国 2023/2024 年度对中国大豆未装船为 14.1 万吨,前一周为 14.4 万吨。

南美端,排船方面,截至 5 月 31 日,阿根廷主要港口(含乌拉圭东岸港口)对中国大豆排船 99 万吨,较上周减少 10 万吨;巴西各港口大豆对华排船计划总量为 711.6 万吨,较前一周增加 40 万吨。

发船方面,截止 5 月 31 日当周,阿根廷主要港口(含乌拉圭东岸港口)5 月以来对中国发船量为 164 万吨,较上周增加 61.7 万吨;5 月份以来巴西港口对中国已发船总量为 919.2 万吨,环比上周增加 179.6 万吨。

供给端,截至 5 月 24 日当周,油厂豆粕产量为 142.85 万吨,前值 133.53 万吨;未执行合同量为 336.8 万吨,前值 377.97 万吨;豆粕库存为 69.86 万吨,前值 57.38 万吨。

下游提货方面,昨日提货量为 17.65 万吨,前值为 17.16 万吨。饲料加工企业库存上,截至 5 月 24 日当周,样本饲料企业豆粕折存天数为 6.62 天,此前为 6.68 天。