沪铅成本端支撑逻辑尚存 锌价或持续高位震荡

行情复盘

6月12日,沪铅期货主力合约收跌0.77%至18605.0元。

资金流向

6月12日收盘,沪铅期货资金整体流入942.51万元。

背景分析

供给端来看,6月再生铅前期检修、换证、设备故障停产企业陆续复产,产量或将增加,原生铅方面增减并存,加之铅价高位,炼厂生产积极性较高,铅锭供给阶段性增加,但下游消费市场则偏弱,采买多以刚需采购为主,加之交割移仓因素,库存如期累库。

后市展望

美国公布的CPI数据超预期下降,增强美联储降息信息,金属普遍翻红,预计短期铅价维持高位运行,关注沪伦比值持续走扩后进口实际到货情况。

研报正文

资讯

1.6 月11日,工信部发布公示文件,按照《铅蓄电池行业规范公告管理办法(2015年本)》的规定,工业和信息化部对进入规范公告名单的企业实行动态管理。

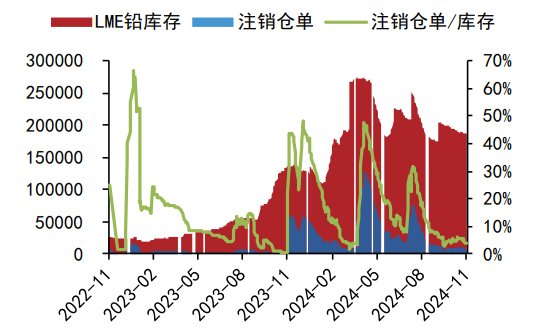

1. 伦敦金属交易所(LME)公布数据显示,上周伦锌库存先降后增,6月7日库存增至两个月新高260,825吨,本周库存有所回落,最新库存水平为259,350吨。上期所公布的数据显示,6月7日当周,沪锌库存有所回落,周度库存减少1.54%至127,153吨,降至近三个月新低。

2. 美国5月未季调核心CPI年率 3.4%,降至三年多来的最低水平,预期3.5%,前值3.6%。美国5月季调后核心CPI月率 0.2%,预期 0.3%,前值0.3%。

投资策略

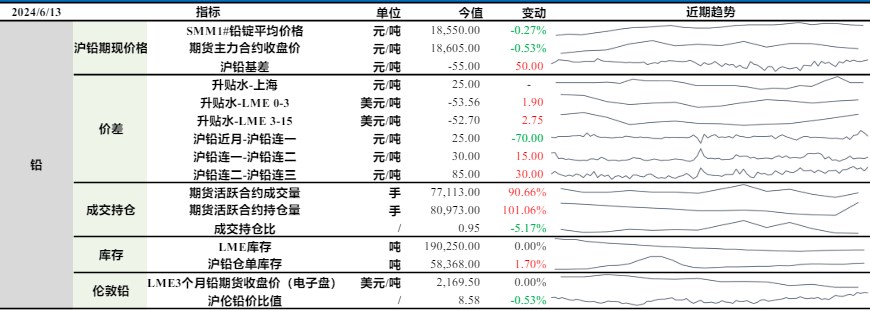

铅

上一交易日SMM1#铅锭平均价格较前日下跌0.27%,沪铅主力合约较前日下跌0.53%。

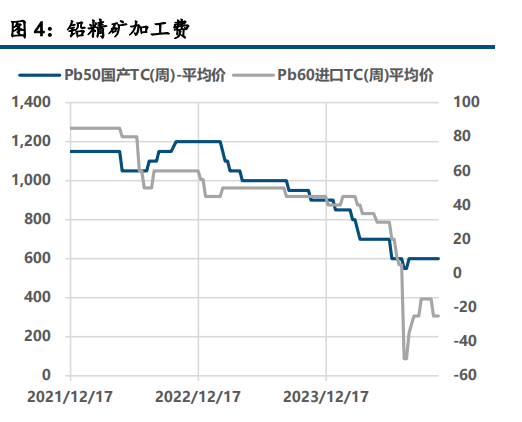

从国内基本面情况来看,铅精矿加工费再度下调,废电瓶价格易涨难跌,成本端支撑逻辑尚存;供给端来看,6月再生铅前期检修、换证、设备故障停产企业陆续复产,产量或将增加,原生铅方面增减并存,加之铅价高位,炼厂生产积极性较高,铅锭供给阶段性增加,但下游消费市场则偏弱,采买多以刚需采购为主,加之交割移仓因素,库存如期累库。

昨日晚间,美国公布的CPI数据超预期下降,增强美联储降息信息,金属普遍翻红,预计短期铅价维持高位运行,关注沪伦比值持续走扩后进口实际到货情况。

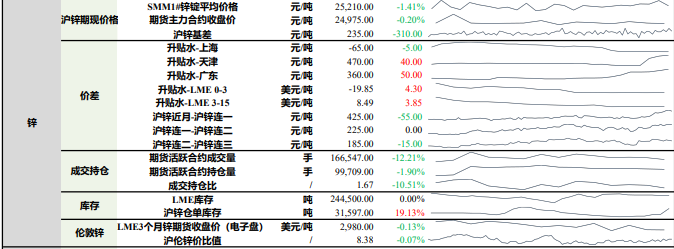

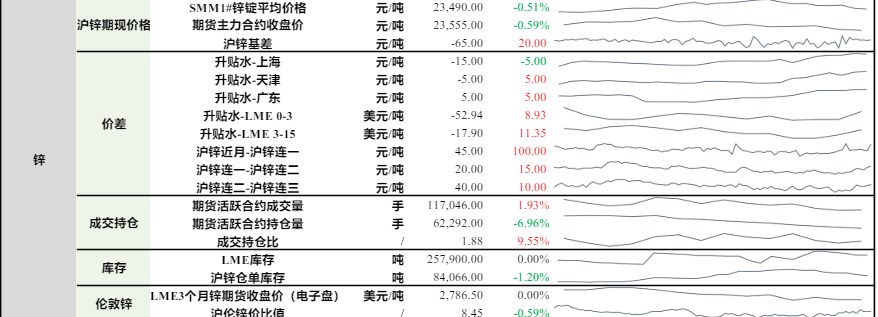

锌

上一交易日SMM1#锌锭平均价较前日下跌0.51%,沪锌主力合约收跌0.59%。上海地区锌锭升水较前日下跌5元/吨至-15元/吨;天津地区锌锭升水较前日上涨5元/吨至-5元/吨;广东地区锌锭升水较上涨5元/吨持平至5元/吨。

国内基本面来看,部分炼厂尚在检修,供给阶段性收紧,锌价持续高位,由于锌价持续高位,下游采购多选择一天一采或两天一采的方式,降低库存风险;下游消费来看,镀锌板块因利润不佳及环保督察开工有所下降,压铸锌合金企业亦因高锌价导致成本较高,部分企业因利润不佳减停产,氧化锌企业近期订单不佳,影响企业开工;从终端市场来看,国家房地产和基建政策领域频出,随着万亿国债逐步启动,部分基建项目于夏季启动,或将提振锌锭下游板块消费。

昨日晚间,美国公布的CPI数据超预期下降,增强美联储降息信息,金属普遍翻红,基本面来看,矿端偏紧格局下6月炼厂减产预期尚存,锌价下方支撑较强,但高锌价亦对下游采买积极性形成一定压制,预计短期锌价持续高位震荡。