豆粕驱动逻辑仍来自于供应端 油脂短期调整空间或将受限

行情复盘

6月19日,豆粕期货主力合约收涨0.09%至3374.0元。

持仓量变化

6月19日收盘,豆粕期货持仓量:-76195手至1833355手。

背景分析

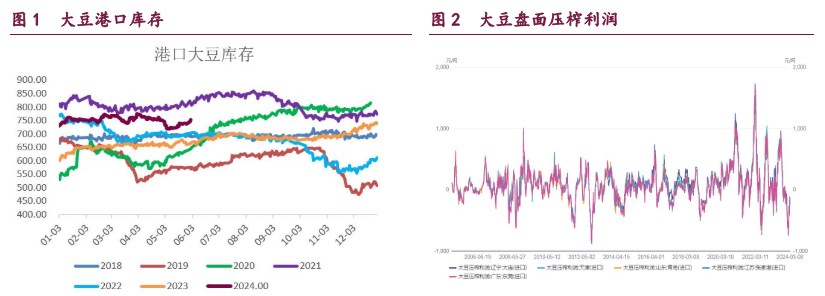

随着近期大豆到港量的增加,现货市场累库表现比较明显,油厂压榨开工积极性较强,豆粕库存保持季节性回升趋势,但下游成交和提货情绪一般,部分油厂仍以催提货、催执行为主。

后市展望

目前豆粕市场驱动逻辑依然来自于供应端,外盘美豆期价调整,国内油厂累库压力持续增加的背景下,豆粕期价调整行情仍在持续。未来北美产区的天气状况、中国远月买船节奏以及终端备货情况都将成为影响市场的关键因素。

研报正文

核心观点

6 月 19 日,豆类油脂期价震荡为主,豆一期价震荡偏强,期价依然承压于 5 日均线,伴随增仓 6000 手;豆二期价震荡偏强,承压于5 日均线,小幅减仓 6000 手;豆粕期价震荡偏强,期价承压于5 日均线,伴随减仓7.6万手;菜粕期价震荡偏弱,继续承压于 5 日均线压力,伴随增仓1.2 万手。

油脂期价震荡偏强,豆油期价涨幅超 1%,一句站上5 日、10 日和30 日均线支撑,资金变化不大;棕榈油期价涨幅近 1.5%,期价突破5 日、10 日、20日三条均线,伴随增仓 1.4 万手;菜籽油期价震荡偏强,承压于5 日均线,伴随小幅减仓。

豆类来看,在美国农业部报告下调美国作物评级后,市场关注焦点依然集中在作物产区的天气形势之上。国内豆粕现货市场总体走势弱于盘面,国内供强需弱的格局仍在持续。随着近期大豆到港量的增加,现货市场累库表现比较明显,油厂压榨开工积极性较强,豆粕库存保持季节性回升趋势,但下游成交和提货情绪一般,部分油厂仍以催提货、催执行为主。

从日均提货量来看有所增强,主要来自于油厂催提所致,实际需求仍然相对偏弱,一方面来自生猪出栏的压力,另一方面来自水产需求不及预期。目前豆粕市场驱动逻辑依然来自于供应端,外盘美豆期价调整,国内油厂累库压力持续增加的背景下,豆粕期价调整行情仍在持续。未来北美产区的天气状况、中国远月买船节奏以及终端备货情况都将成为影响市场的关键因素。

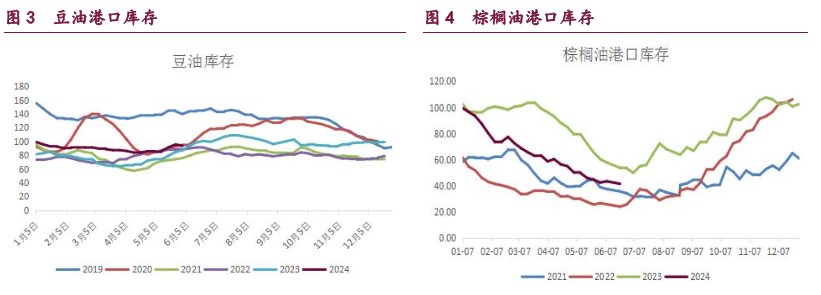

油脂市场,目前国际棕榈油价格低于豆油和葵花籽油,市场对棕榈油需求存在继续改善预期。尤其是中印两国的需求增长需要关注。未来几个月将进入毛棕榈油产量和出口的博弈期,加上南美大豆预期丰收,可能会给毛棕榈油价格带来压力。

目前国内豆油库存继续攀升、菜油库存高位继续累积,棕榈油库存则持续去化。截至 6 月 11 日当周,港口棕榈油库存下降至41.5万吨。后期随着棕榈油进口到港的增加,关注棕榈油港口库存是否会止降回升。短期来看,棕榈油期价受到马棕和临池豆油价格的联动影响,在低库存和需求改善预期的支撑下,短期调整空间或将受限,转为震荡运行。

1. 产业动态

1)美国国家气象局周二表示,随着热浪天气从美国中部蔓延到东部,从印第安纳到俄亥俄州等地区纷纷打破几十年来的高温纪录。在位于美国玉米种植带的芝加哥,奥黑尔国际机场周一的气温为 97 华氏度,打破了1957 年创下的96华氏度的纪录。

克利夫兰也创下了高温纪录。美国国家气象局气象学家马克·切纳德说,在底特律和费城,以及新罕布什尔州、康涅狄格州和缅因州,未来几天也将迎来创纪录的高温。美国国家气象局气象学家安德鲁·奥里森表示,目前约有8000万美国人处于高温预警或高温警告之下,预计高温将超过90华氏度(32.2摄氏度),部分地区接近 100 华氏度(37.8 摄氏度),比往年同期平均气温高出20华氏度。气温将持续升高到周末。热浪来袭正值美国迎来周三的六月节,该节日在2021年成为官方节日,旨在纪念 1865 年美国结束奴隶制。

2)美国农业部发布的作物进展周报显示,截至2024 年6 月16 日的一周,美国中西部适合农田作业的天数增加。通常来说,天气晴朗有助于农户下田作业,反之多雨潮湿天气不利于农田作业。因此农田作业天数可以视为过去一周美国中西部以及平原地区的干旱(或降雨)的指标。天数越高,意味着干燥天气越多,而降雨越少。

在美国中西部玉米种植带,伊利诺伊州适合农田作业的天数为6.2天,上周 4.7 天,去年同期 6.8 天;印第安纳州适合农田作业的天数为6.4天,上周 5.2 天,去年同期 5.6 天。衣阿华州适合农田作业的天数为5.6 天,上周4.8天,去年同期 6.3 天。

在头号冬小麦生产州堪萨斯,适合农田作业的天数为5.4天,上周 4.5 天,去年同期 4.2 天。俄克拉荷马州适合农田作业的天数为6.5天,上周 5.2 天,去年同期 4.3 天。得克萨斯州适合农田作业的天数为5.3天,一周前 5.9 天,去年同期 6.1 天。

3)巴西植物油行业协会(ABIOVE)周二发布月报,调低了2024 年巴西大豆产量预期,原因是南里奥格兰德州洪水的影响。ABIOVE 周二将2024 年巴西大豆产量预测下调至 1.525 亿吨,较 5 月 9 日预测的 1.539 亿吨低了140 万吨,比2023年创下的历史纪录 1.603 亿吨减少 4.87%。

尽管产量下调,ABIOVE 仍维持2024年巴西大豆出口量 9780 万吨不变,低于去年的历史纪录1.0187 亿吨。大豆期末库存也调低到 410 万吨,低于 5 月份预测的 530 万吨。此外,ABIOVE 将今年巴西大豆进口量上调至 80 万吨。

ABIOVE 没有调整豆粕和豆油的供需预测。但是将巴西大豆以及豆粕和豆油出口总收入下调至 541.3 亿美元,低于5 月份预测的565.7亿美元,因为价格有所下降。ABIOVE 表示,预计 2024 年大豆出口金额为440亿美元,而去年为 532 亿美元。

4)美国农业部发布的全国作物进展周报显示,美国大豆播种进度高于历史均值,优良率有所下滑。在占到全国大豆播种面积 96%的18 个州,截至6 月17日(周日),美国大豆播种进度为 93%,上周 87%,去年同期97%,五年同期均值为91%。

报告出台前分析师们预计大豆播种进度为 94%,预测范围为89%到96%。大豆出苗率为 82%,上周 70%,去年同期 90%,五年同期均值79%。大豆优良率为70%,低于一周前的72%,高于去年同期的54%。报告发布前分析师平均预期大豆优良率为71%。

5)巴西国家商品供应公司表示,截至 6 月 17 日,巴西2023/24 年度大豆收获进度为 100%,比一周前高出 0.2%,和去年同期持平。6 月13 日巴西国家商品供应公司(CONAB)将 2023/24 年度巴西大豆产量预期调低至1.47353 亿吨,较上月预测值调低了 33 万吨或 0.2%,比上年的创纪录产量1.546 亿吨减少725万吨或4.7%。

2. 相关图表