粗钢产量调控政策逐步落地 铁矿石价格短期或偏弱运行

行情复盘

6月19日,铁矿石期货主力合约收跌0.36%至824.0。

资金流向

6月19日收盘,铁矿石期货资金整体流入4983.04万元。

背景分析

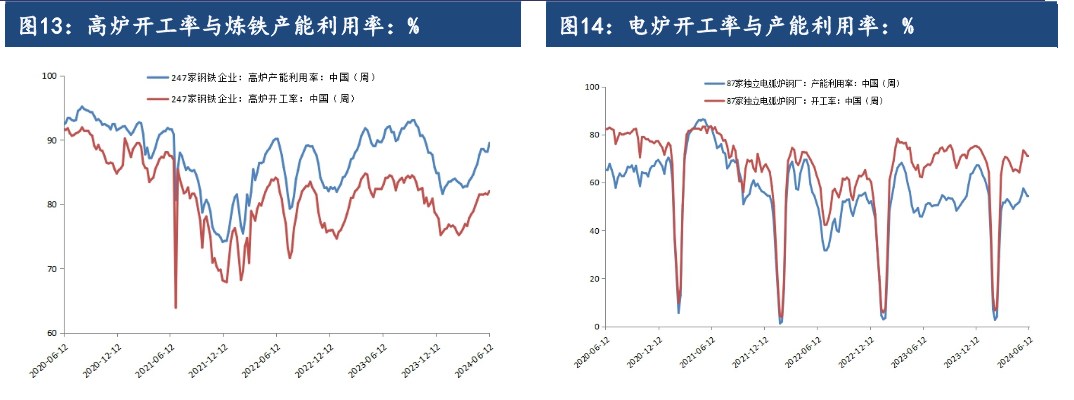

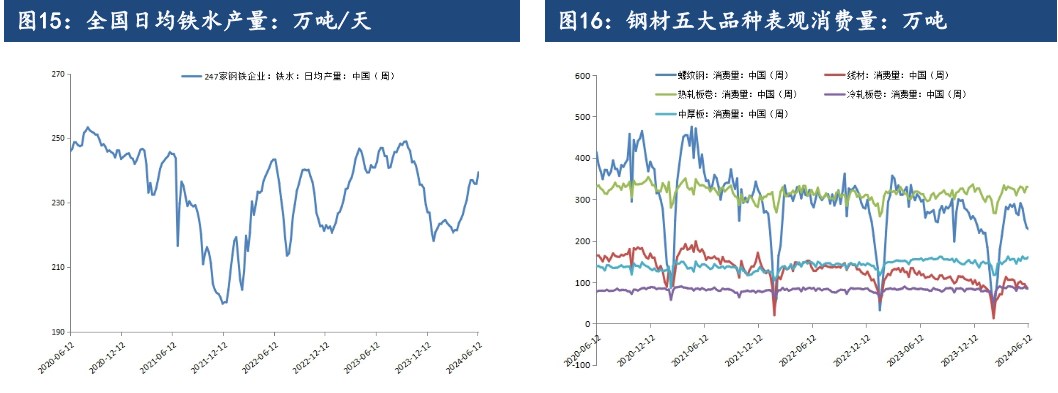

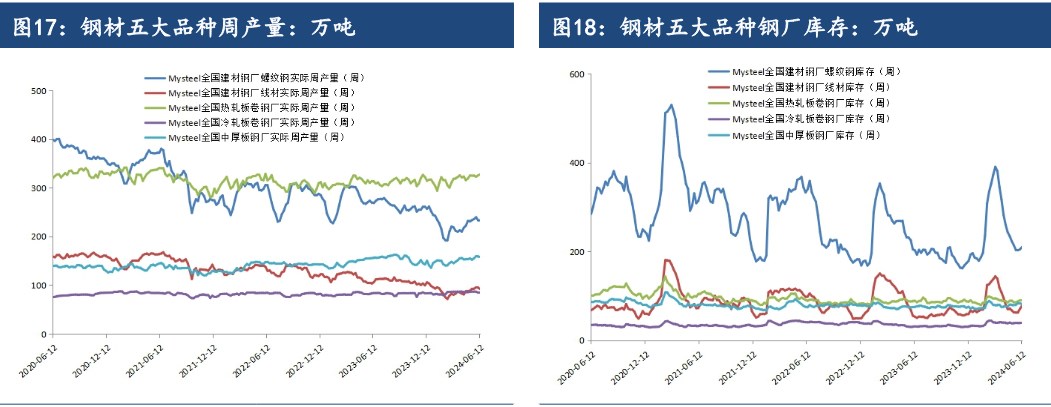

需求端,钢材五大品种产量调头回升,库存再度累积,表需已连续 4 周有所下滑,然而近端的日均铁水产量、高炉产能利用率与开工率三大指标却明显反弹回升并创下年内新高,前期悲观的需求预期被打破,铁矿需求依然有支撑。

后市展望

各地粗钢产量调控政策近期或将逐步落地,需求减量之下,原料端价格承压,预计近期矿价偏弱运行。

研报正文

一、行情回顾与后市展望

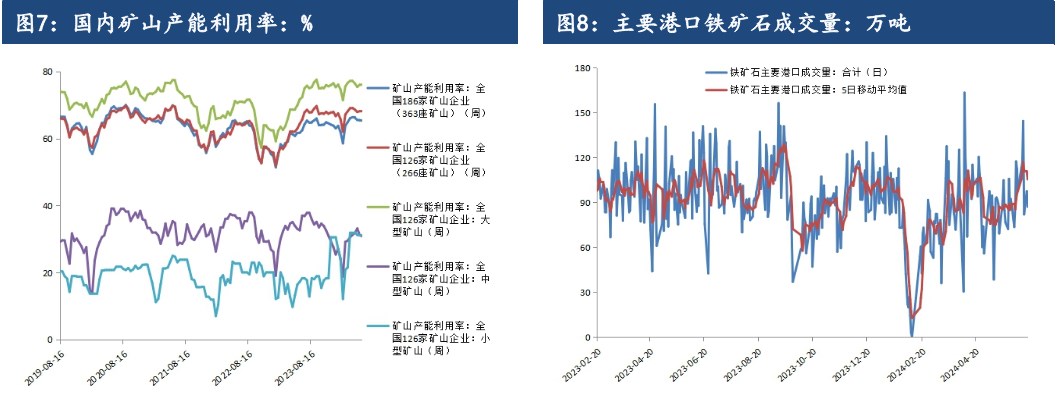

6 月 19 日,铁矿石期货主力合约 2409 震荡偏弱,开盘震荡运行,午盘震荡回落,收报 824.0 元/吨,跌 0.36%。

1.1 现货市场动态与技术面走势:

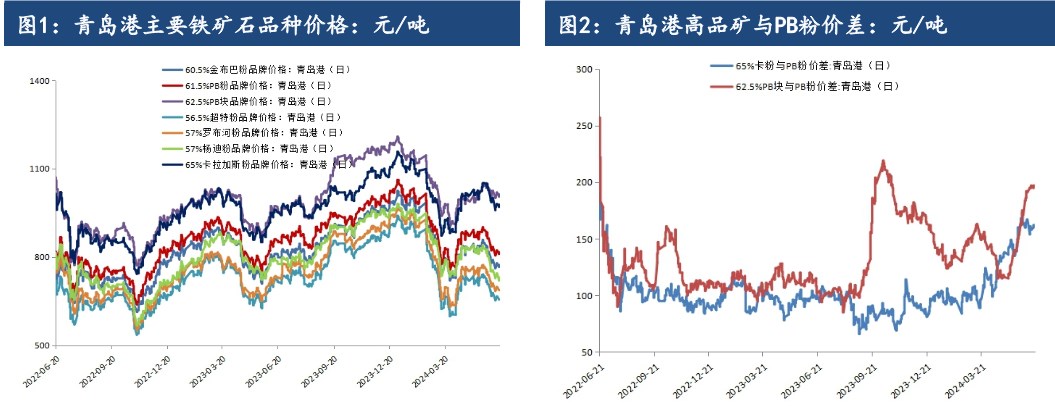

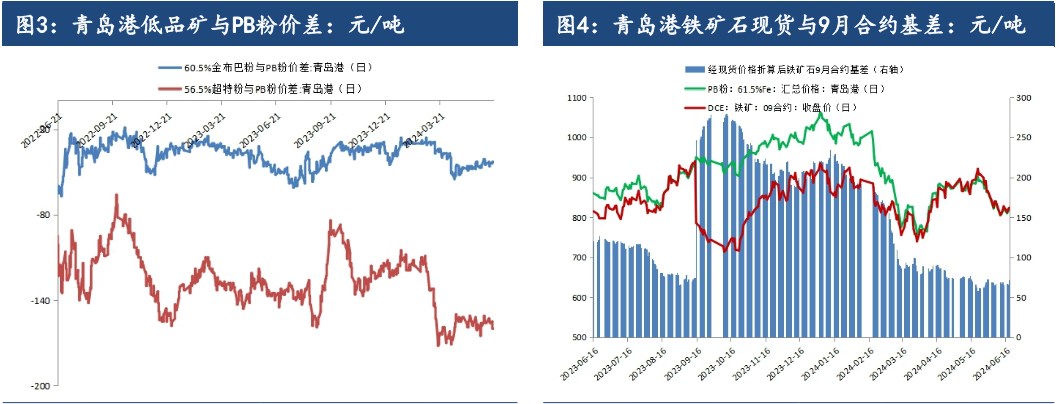

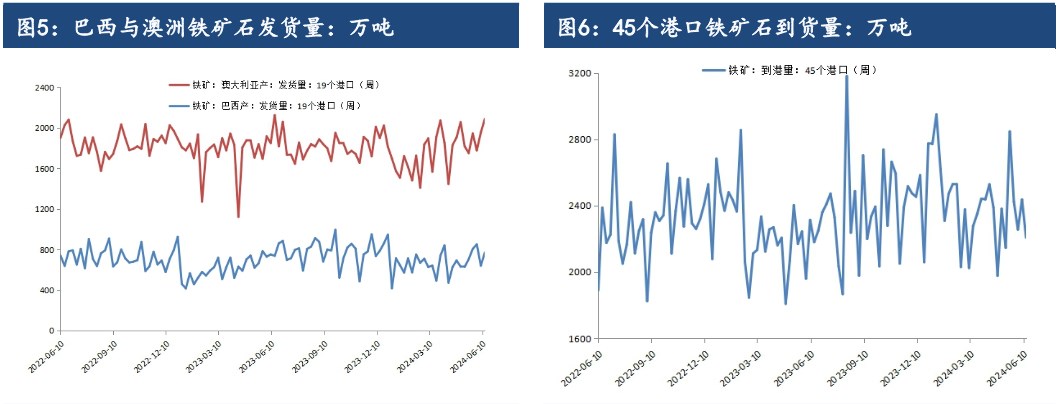

现货市场:6 月 19 日,主要铁矿石外盘报价环比前一交易日持平,青岛港主要品位铁矿石早间价格涨跌互现,环比前一交易日早间-4 至+5 元/吨。具体来看,青岛港 61.5%PB 粉价格环比上涨 1 元/吨至 824 元/吨,高品矿中,65%卡粉与PB粉价差走扩(环比+2 元/吨),62.5%PB 块与 PB 粉价差走扩(环比+2 元/吨),低品矿中,60.5%金布巴粉与 PB 粉价差收窄(环比+1 元/吨),56.5%超特粉与PB粉价差走扩(环比-5 元/吨)。

技术面:铁矿石 2409 合约日线 KDJ 指标继续上行;铁矿石2409 日线MACD指标绿柱连续 6 个交易日有所收窄。

1.2 后市展望:

消息面上,6 月 17 日,福建省工信厅发布文件,指导2024 年粗钢产量调控任务工作。根据文件,今年粗钢产量调控工作以不超过批复产能的85%为考核目标上限,那么在此前提下,2024 年全年粗钢产量上限为3057.875 万吨,对比2023年全年粗钢产量 3405.57 万吨,减少 347.665 万吨,减幅为10.21%。

分解开来,根据统计局数据,2024 年 1-5 月粗钢产量为 1435.7 万吨,那么福建省6-12月粗钢产量需控制在 1622.175 万吨即可,也就是月均 231 万吨,较今年1-5 月份月均减少 55 万吨,降幅 19.29%。

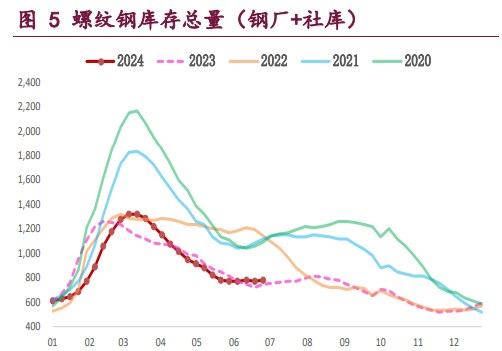

基本面上,需求端,钢材五大品种产量调头回升,库存再度累积,表需已连续 4 周有所下滑,然而近端的日均铁水产量、高炉产能利用率与开工率三大指标却明显反弹回升并创下年内新高,前期悲观的需求预期被打破,铁矿需求依然有支撑。

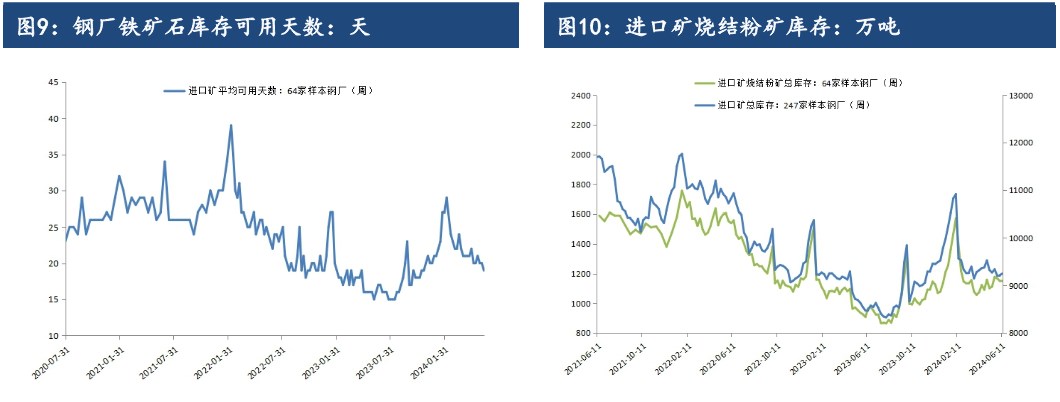

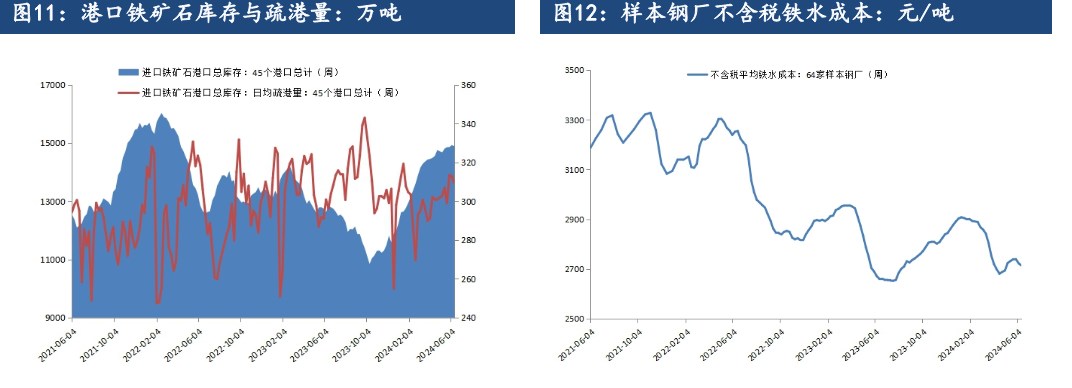

供应方面,最新一期澳巴发运量增长而到港量有所回落,但从最近4周的发运情况推算,预计未来几周的到港仍将有所增长,铁矿石供应依然较为宽松。港口库存整体依然处于高位,后续是否能够进入去库阶段,还要看需求的增长能否持续。淡季来临,钢厂维持按需补库状态,进口矿可用天数环比下滑了1天至19 天,创下年内新低,因此部分钢厂补库动力或将有所提高。

整体来看,各地粗钢产量调控政策近期或将逐步落地,需求减量之下,原料端价格承压,预计近期矿价偏弱运行。

二、行业要闻

据乘用车市场信息联席分会消息,6 月 1-16 日,乘用车市场零售63.4万辆,同比去年同期下降 13%,较上月同期下降 14%,今年以来累计零售870.7万辆,同比增长 4%;6 月 1-16 日,全国乘用车厂商批发61.9 万辆,同比去年同期下降 20%,较上月同期增长 0%,今年以来累计批发1,020.3 万辆,同比增长6%。

6 月 1-16 日,新能源车市场零售 31.4 万辆,同比去年同期增长14%,较上月同期下降 4%,今年以来累计零售 356.9 万辆,同比增长32%;6月1-16日,全国乘用车厂商新能源批发 33.5 万辆,同比去年同期增长28%,较上月同期增长 3%,今年以来累计批发 397.2 万辆,同比增长30%。

美国财政部当地时间6月18日公布了2024年4月的国际资本流动报告(TIC)。报告显示,4 月份外国投资者持有的美国国债规模从3 月份的创纪录高位有所回落。不过略微令人感到意外的是,中国在当月小幅增持了美国国债,这也是今年以来中国美债持仓规模的首度增加。报告显示,中国4 月持有的美国国债增加了 33 亿美元,至 7707 亿美元。这也是至少1 年来,中国美债持仓变动(无论增加还是减少)规模最小的一次。

据中国中冶消息,2024 年 1-5 月新签合同额人民币5089.1 亿元,较上年同期降低 5.7%,其中 10 亿元以上的重大钢铁相关工程承包合同7 个,合同金额 204.1 亿元。

截至 6 月 18 日,共有 5 家建筑央企(中国建筑、中国中冶、中国电建、中国化学、中国核建)公布其 2024 年前 5 月新签合同额情况。这5 家建筑央企前5 月累计新签合同总额约 30236.13 亿元。从合同金额来看,中国建筑前5月新签合同额为 18106 亿元,排名第一。

具体来看,建筑业务方面实现新签合同额 16747 亿元,其中房屋建筑业务 11579 亿元、同比增长10.6%,基础设施业务实现5111亿元、同比增长达37.4%;地产业务方面实现合约销售额1359亿元,同比下降 28.9%。

国人民银行行长潘功胜 6 月 19 日在 2024 陆家嘴论坛上表示,近年来我们持续推进利率市场化改革,已基本建立利率形成、调控和传导机制。从央行政策利率到市场基准利率,再到各种金融市场利率,总体上能够比较顺畅地传导。

未来可考虑明确以央行的某个短期操作利率为主要政策利率,目前看,7天期逆回购操作利率已基本承担了这个功能。其他期限货币政策工具的利率可淡化政策利率的色彩,逐步理顺由短及长的传导关系。同时,持续改革完善贷款市场报价利率(LPR),针对部分报价利率显著偏离实际最优惠客户利率的问题,着重提高 LPR 报价质量,更真实反映贷款市场利率水平。

目前,我国的利率走廊已初步成形,上廊是常备借贷便利(SLF)利率,下廊是超额存款准备金利率,总体上宽度是比较大的。这有利于充分发挥市场定价的作用,保持足够的弹性和灵活性。从近段时间货币市场利率走势看,市场利率已经能够围绕政策利率中枢平稳运行,波动区间明显收窄。

如果未来考虑更大程度发挥利率调控作用,需要也有条件给市场传递更加清晰的利率调控目标信号,让市场心里更托底。除了刚才谈到的需要明确主要政策利率以外,可能还需要配合适度收窄利率走廊的宽度。

三、数据概览