甲醇有潜在利空风险存在 原油地缘因素持续存在

行情复盘

7月3日,甲醇期货主力合约收涨0.67%至2570.0元。

持仓量变化

7月3日收盘,甲醇期货持仓量:+13472手至706570手。

期货市场

本周三国内甲醇期货 2409 合约呈现缩量增仓,震荡小幅上涨的走势,期价最高上涨至 2580 元/吨一线,最低下探至2561元/吨,收盘时小幅上涨 0.67%至 2570 元/吨。

后市展望

由于近期甲醇制烯烃盘面利润得到修复,提振甲醇迎来企稳反弹的走势,不过国内港口库存步入累库周期,潜在利空风险存在。在利空出尽的背景下,预计后市甲醇期货2409 合约维持震荡偏强的走势。

研报正文

核心观点

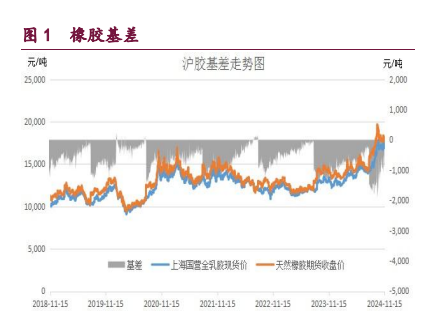

【橡胶】

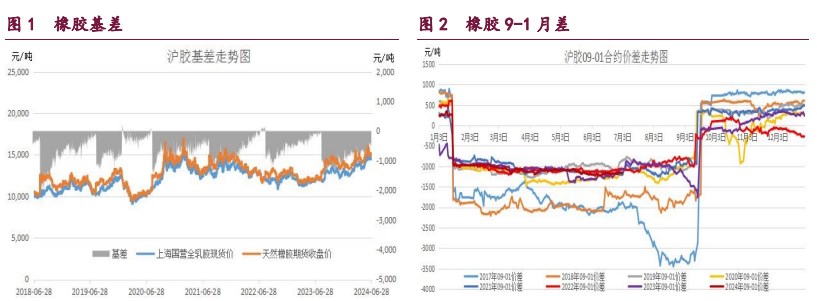

本周三国内沪胶期货 2409 合约呈现缩量增仓,震荡偏强,略微收涨的走势,盘中期价重心略微上移至15100 元/吨一线运行。收盘时期价略微收涨 0.40%至 15105 元/吨。9-1 月差贴水幅度略微扩大至 1145 元/吨。随着重卡销量数据不佳的利空因素被市场消化以后,胶市重回供应偏紧的逻辑,经历前期大幅下跌以后,利空情绪得到释放。在胶市多空分歧背景下,预计后市沪胶期货2409 合约维持震荡企稳的走势。

【甲醇】

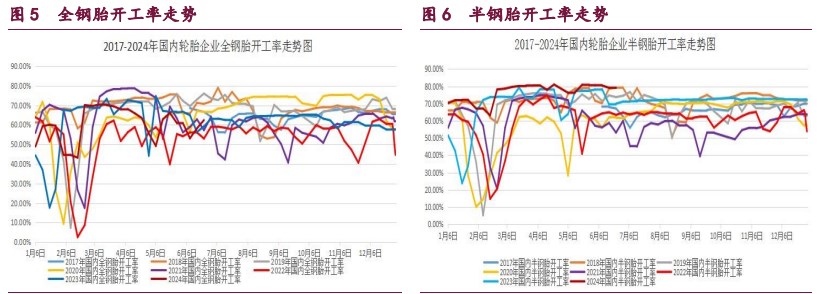

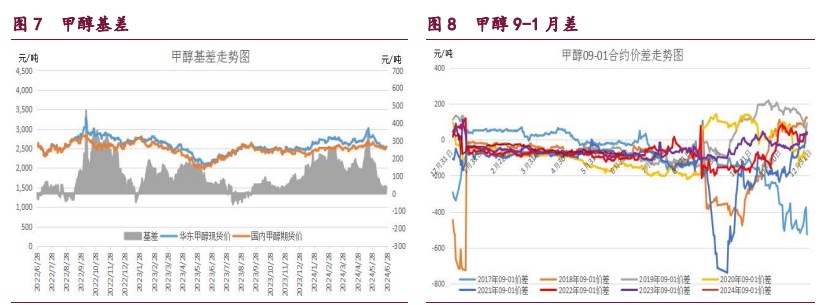

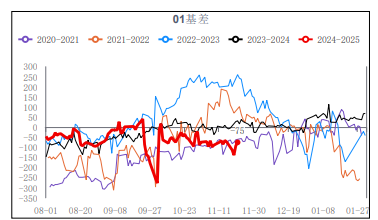

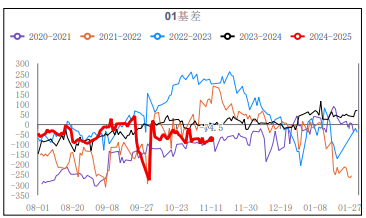

本周三国内甲醇期货 2409 合约呈现缩量增仓,震荡小幅上涨的走势,期价最高上涨至 2580 元/吨一线,最低下探至2561元/吨,收盘时小幅上涨 0.67%至 2570 元/吨。9-1 月差贴水幅度小幅扩大至 92 元/吨。

由于近期甲醇制烯烃盘面利润得到修复,提振甲醇迎来企稳反弹的走势,不过国内港口库存步入累库周期,潜在利空风险存在。在利空出尽的背景下,预计后市甲醇期货2409 合约维持震荡偏强的走势。

【原油】

本周三国内原油期货 2408 合约呈现缩量减仓,震荡偏强,小幅上涨的走势,期价最低下探至 631.1 元/桶,最高上涨至639.0元/桶,收盘时期价小幅上涨 1.13%至 636.3 元/桶。在美国战略储备原油持续收储补库,以及厄瓜多尔受暴雨侵袭导致输油管道损坏,埃及和以色列冲突升级,中东地缘因素持续存在的背景下,预计后市国内原油期货价格维持震荡偏强的走势。

1. 产业动态

橡胶

截至 6 月 28 日当周,青岛地区天然橡胶一般贸易库库存为29.59 万吨,较上期减少 0.93 万吨,降幅 3.05%。天然橡胶青岛保税区区内库存为8.44万吨,较上期减少了 0.51 万吨,降幅 6.29%。二者库存合计达38.03 万吨,周环比小幅回落 1.45 万吨,延续此前库存下降的趋势。

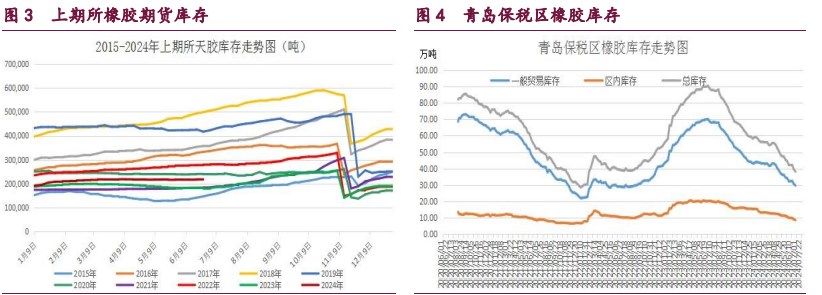

截止 2024 年 6 月 28 日当周,山东地区轮胎企业全钢胎开工负荷为62.44%,周环比小幅回升 4.24 个百分点,同比小幅上升 3.24 个百分点。国内轮胎企业半钢胎开工负荷为 78.98%,周环比略微回落 0.12 个百分点,同比大幅回升9.08个百分点。

2024 年 6 月中国汽车经销商库存预警指数为 62.3%,同比上升8.3个百分点,环比上升 4.1 个百分点。库存预警指数位于荣枯线之上,汽车流通行业处在不景气区间。

2024 年 6 月份,我国重卡市场销售约 7.4 万辆左右,环比5 月份下降5%,比上年同期的 8.65 万辆下滑 14%,减少了约 1.2 万辆。2024 年1-6 月,我国重卡市场销售各类车型约 50.7 万辆,比上年同期上涨4%,净增加近2万辆,累计增速较 1-5 月进一步缩窄。

甲醇

截至 2024 年 6 月 28 日当周,国内甲醇平均开工率维持在77.34%,周环比小幅增加 0.75%,月环比小幅增长 2.64%。受此影响,我国甲醇周度产量均值达 169.19 万吨,周环比小幅下降 1.24 万吨,较去年同期158.0 万吨,大幅增加 11.19 万吨。

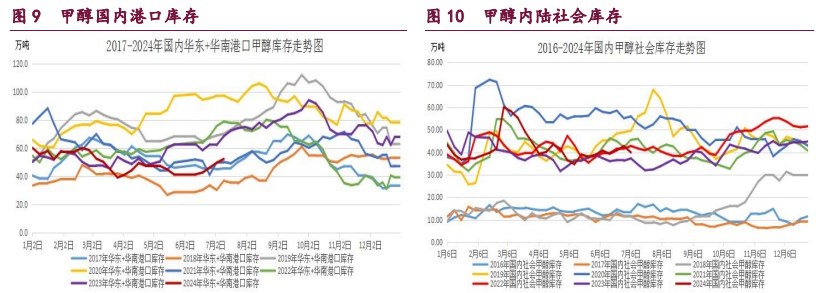

截止 2024 年 6 月 28 日当周,我国华东和华南地区的港口甲醇库存量维持在 59.47 万吨,周环比大幅增加 7.26 万吨,月环比大幅增加16.89 万吨,较去年同期大幅减少 12.86 万吨。其中华东港口甲醇库存达44.78 万吨,周环比大幅增加 8.35 万吨,华南港口甲醇库存达 14.69 万吨,周环比小幅下降1.09万吨。截至 2024 年 6 月 27 日当周,我国内陆甲醇库存合计达39.94 万吨,周环比小幅减少 2.79 万吨,月环比小幅下降 0.78 万吨,较年初小幅下降3.29万吨。

截止 2024 年 6 月 28 日当周,国内甲醛开工率维持在30.02%,周环比小幅回升 1.05%。同时二甲醚方面,开工率维持在 13.44%,周环比小幅回落1.36%。醋酸开工率维持在 90.20%,周环比小幅上涨 1.78%。MTBE 开工率维持在50.33%,周环比小幅下降 2.41%。截止 2024 年 6 月 28 日当周,国内煤(甲醇)制烯烃装置平均开工负荷在 62.15%,周环比小幅回落 4.19%。截止2024 年6 月28日,国内甲醇制烯烃期货盘面利润为 131 元/吨,周环比小幅回落92 元/吨。

原油

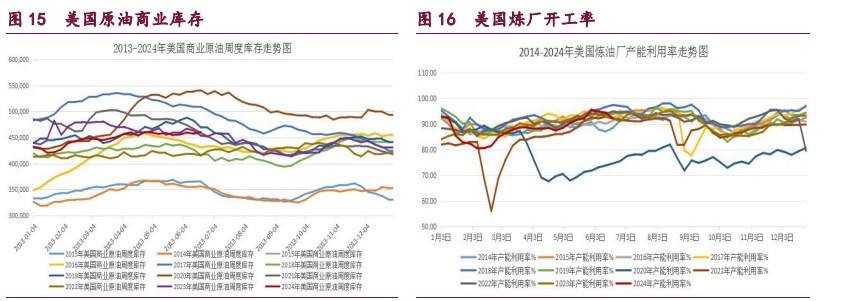

截至 2024 年 6 月 21 日,美国石油活跃钻井平台数量减少至479 座,周环比小幅回落 6 座,较去年底回落 66 座。美国原油日均产量1320 万桶,同比增加 100 万桶/日。

截止到 2024 年 6 月 21 日当周,包括战略储备在内的美国原油库存总量8.32893 亿桶,比前一周增长 488 万桶;美国商业原油库存量4.60696亿桶,比前一周增长 359 万桶。原油库存比去年同期高 1.54%。美国商业石油库存总量增长 816 万桶。

美国炼厂加工总量平均每天 1653.2 万桶,比前一周减少23.4万桶;炼油厂开工率 92.2%,比前一周下降 1.3 个百分点。受关注的美国俄克拉荷马州库欣地区原油库存 3389.6 万桶,减少 22.6 万桶。过去的一周,美国石油战略储备 3.72197 亿桶,增加了 129 万桶。

截至 2024 年 6 月 25 日,WTI 原油非商业净多持仓量平均维持在271245张,周环比大幅增加 24396 张,较 5 月均值 220428 张小幅增加50817 张,增幅达23.05%。与此同时,截至 2024 年 6 月 25 日,Brent 原油期货净多持仓量维持在 154936 张,周环比大幅增加 12213 张,较 5 月均值182698 张大幅下降27762张,降幅达 15.20%。总体来看,WTI 原油期货市场净多头寸月环比大幅增加,而 Brent 原油期货市场的净多头寸月环比也大幅下降。

2. 现货价格表

3. 相关图表