橡胶基差收敛制约方空间 原油价格或承压运行

行情复盘

7月8日,橡胶期货主力合约收跌0.78%至14610.0元。

资金流向

7月8日收盘,橡胶期货资金整体流出1.46亿元。

背景分析

各地政府计划推动新一轮汽车消费刺激措施,厂商优惠力度不断加码,乘用车零售增速延续环比回升之势,终端车市预期乐观,而轮胎企业生产亦表现积极,半钢胎产线开工率维持同期高位,产成品去库顺畅,需求传导效率尚佳。

后市展望

基差收敛制约沪胶上方空间,但橡胶供需预期良好,政策施力推动乘用车市复苏,需求传导亦未受阻,而原料生产放量尚需时日,到港资源未存增长预期,港口继续去库,基本面对价格支撑抬升。

研报正文

【原油】

地缘政治方面,加沙可能的停火谈判缓解了中东紧张局势,降低影响油价的地缘政治风险溢价,并令油价承压。

供应方面,热带风暴Beryl接近美国墨西哥湾沿岸,包括科珀斯克里斯蒂、休斯顿和加尔维斯顿在内的德克萨斯州主要港口周日关闭,为风暴登陆做准备。此次关闭可能会扰乱原油和液化天然气的出口,以及炼油厂的运营。

需求方面,近期是美国驾车季的高峰期,汽油需求旺盛,美国夏季石油需求预期强劲。

库存方面,截至6月28日当周,美国原油库存大降1220万桶,至4.485亿桶,访查分析师的预期为减少68万桶。

总体而言,市场在旺季预期下,叠加天气等不确定性因素提升了风险偏好,但由于地缘政治风险溢价回落,短期原油区间震荡调整。

【甲醇】

周一沿海现货价格下跌30元/吨左右,内蒙两套装置检修,现货报价稳定。甲醇期货价格连续第四日下跌,期货前二十席位净空持仓量超过3万手,达到今年一月以来最多,此外看跌期权成交量始终高于看涨,期权成交量PCR达到今年4月以来最高,衍生品市场情绪偏空,技术面下方支撑在2480和2400。7-8月1-9价差通常持续走高(具体走势参考甲醇半年报),均值最高达到130元/吨,目前1-9价差为90元/吨左右,随着供应压力释放,09合约跌幅预计大于01,短期内1-9价差适合反套。

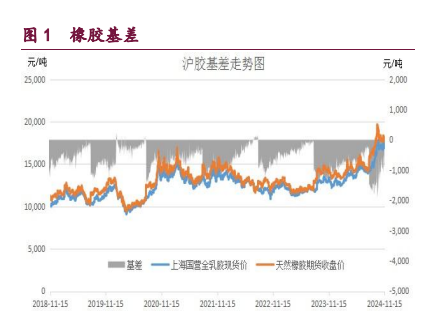

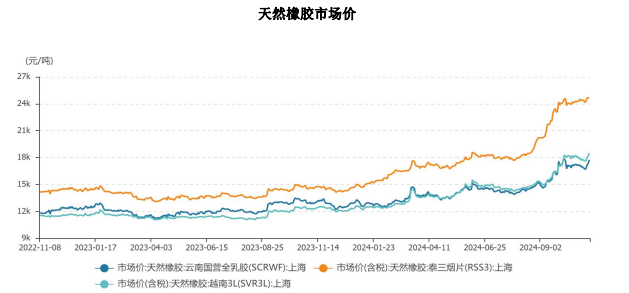

【橡胶】

供给方面:国内产区物候条件改善,原料进入放量阶段,而泰国合艾市场胶水及杯胶价格同步回落,增产季预期正逐步兑现,但考虑到本轮割胶季ANRPC减产大势已定,今夏拉尼娜事件大概率卷土重来,气候变动对天胶生产的负面影响仍存,产量回补幅度或将有限。

需求方面:各地政府计划推动新一轮汽车消费刺激措施,厂商优惠力度不断加码,乘用车零售增速延续环比回升之势,终端车市预期乐观,而轮胎企业生产亦表现积极,半钢胎产线开工率维持同期高位,产成品去库顺畅,需求传导效率尚佳。

库存方面:港口出库率持续高于入库水平、降库态势得到延续,而沪胶仓单并未增长、产区库存维持低位,橡胶库存结构持续优化。

核心观点:基差收敛制约沪胶上方空间,但橡胶供需预期良好,政策施力推动乘用车市复苏,需求传导亦未受阻,而原料生产放量尚需时日,到港资源未存增长预期,港口继续去库,基本面对价格支撑抬升。