甲醇累库压力凸显 原油宏观利空因素逐渐消化

行情复盘

8月14日,甲醇期货主力合约收跌0.08%至2435.0元。

资金流向

8月14日收盘,甲醇期货资金整体流出2140.98万元。

期货市场

本周三国内甲醇期货 2409 合约呈现放量增仓,震荡偏弱,小幅收低的走势,期价最高上涨至 2501 元/吨一线,最低下探至2471元/吨,收盘时小幅下跌 0.44%至 2477 元/吨。9-1 月差贴水幅度小幅收敛至 42 元/吨。

后市展望

随着海外船货不断到港,国内港口甲醇库存持续攀升,累库压力凸显导致甲醇期价面临承压,预计后市甲醇期货2409合约或维持震荡偏弱的走势。

研报正文

核心观点

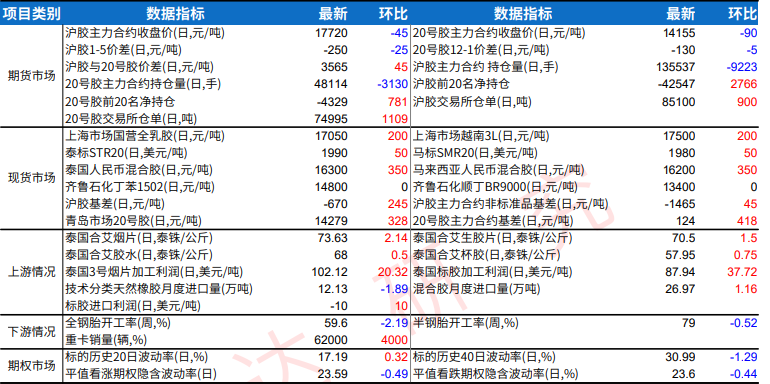

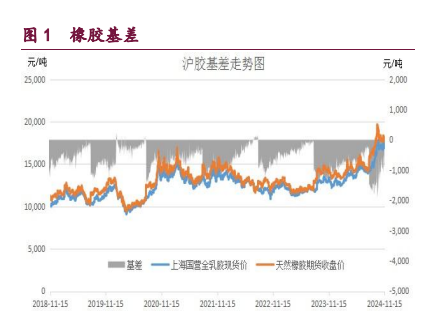

【橡胶】

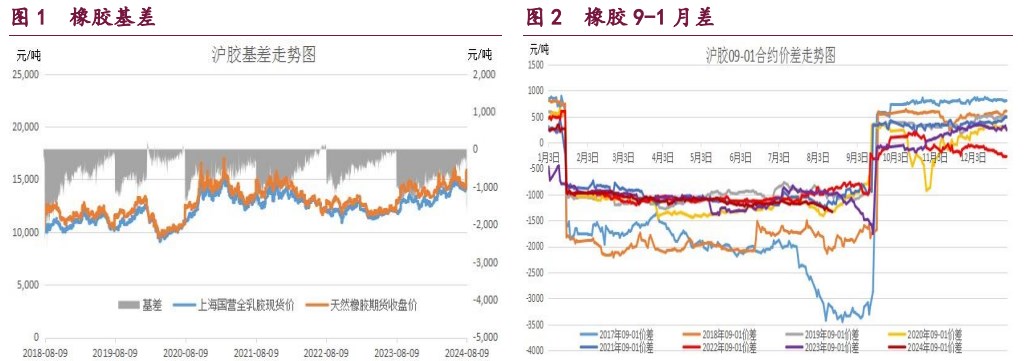

本周三国内沪胶期货 2501 合约呈现缩量减仓,止涨转跌,弱势下行的走势,盘中期价重心小幅下移至15805 元/吨一线运行。收盘时期价小幅收低 1.31%至 15805 元/吨。9-1 月差贴水幅度略微扩大至 1335 元/吨。国内外天胶产区全面开割,季节性供应压力逐渐增大,叠加下游汽车产销量同环比下滑。受国内货车以旧换新补贴政策提振,预计后市国内沪胶期货 2501 合约维持震荡企稳的走势。

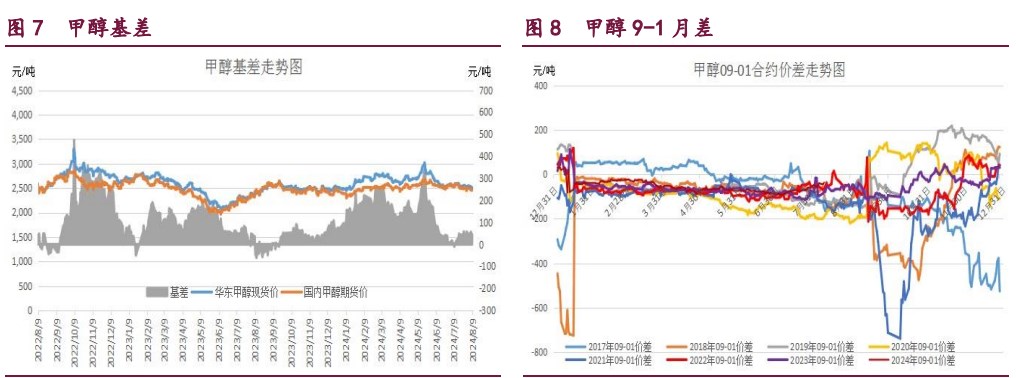

【甲醇】

本周三国内甲醇期货 2409 合约呈现放量增仓,震荡偏弱,小幅收低的走势,期价最高上涨至 2501 元/吨一线,最低下探至2471元/吨,收盘时小幅下跌 0.44%至 2477 元/吨。9-1 月差贴水幅度小幅收敛至 42 元/吨。

随着海外船货不断到港,国内港口甲醇库存持续攀升,累库压力凸显导致甲醇期价面临承压,预计后市甲醇期货2409合约或维持震荡偏弱的走势。

【原油】

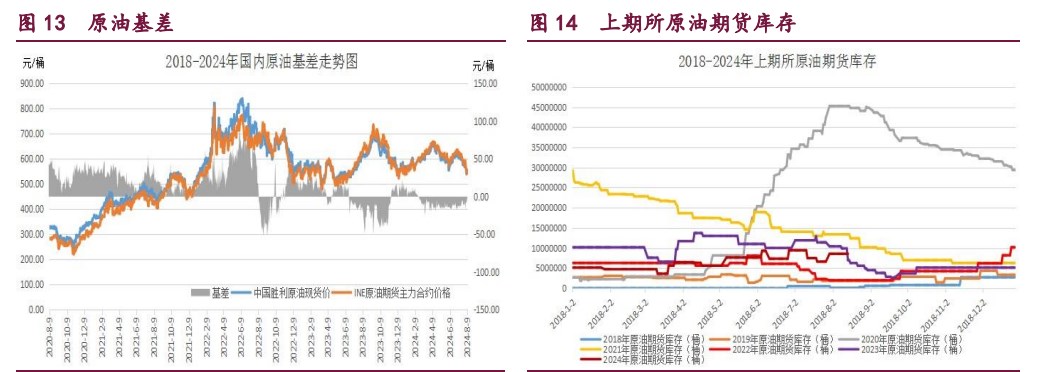

本周三国内原油期货 2410 合约呈现放量增仓,止涨转跌,小幅下跌的走势,期价最低下探至 569.1 元/桶,最高上涨至577.8元/桶,收盘时期价略微收低 0.54%至 571.3 元/桶。随着前期宏观利空因素逐渐消化,在中东地缘情绪增强的背景下,预计后市国内原油期货 2410 合约价格或维持震荡企稳的走势。

1. 产业动态

橡胶

截止 2024 年 8 月 9 日当周,青岛地区天然橡胶一般贸易库库存为26.86万吨,较上期减少 0.42 万吨,降幅 1.54%。天然橡胶青岛保税区区内库存为7.46 万吨,较上期减少了 0.14 万吨,降幅 1.84%。二者库存合计达34.32万吨,周环比小幅减少 0.56 万吨,维持低位运行。

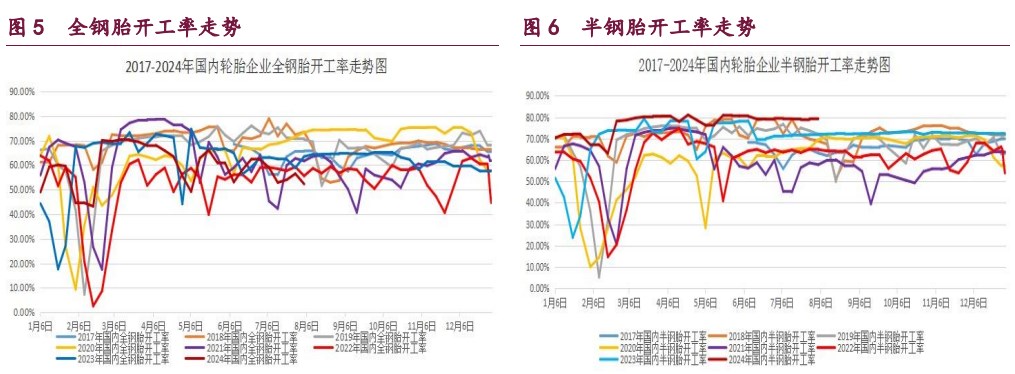

截止 2024 年 8 月 9 日当周,山东地区轮胎企业全钢胎开工负荷为52.3%,周环比小幅回落 4.20 个百分点,同比大幅上涨 11.20 个百分点。国内轮胎企业半钢胎开工负荷为 79.10%,周环比略微回落 0.10 个百分点,同比大幅回升7.10 个百分点。

2024 年 7 月,汽车产销分别完成 228.6 万辆和226.2 万辆,环比分别下降8.8%和 11.4%,同比分别下降 4.8%和 5.2%。2024 年1-7 月,汽车产销分别完成 1617.9 万辆和 1631 万辆,同比分别增长 3.4%和4.4%,产销增速较1-6月分别收窄 1.5 个和 1.7 个百分点。

2024 年 7 月份,我国重卡市场销售约 5.9 万辆左右,环比6 月份下降17%,比上年同期的 6.13 万辆下滑 4%,减少了约 2000 辆。5.9 万辆放在最近八年来看,仅高于 2022 年 7 月(4.52 万辆),低于其他年份的7 月份销量。累计来看,2024 年 1-7 月,我国重卡市场销售各类车型约56.34 万辆,比上年同期上涨 2%,净增加近 1.4 万辆,累计增速较 1-6 月进一步缩窄。

甲醇

截至 2024 年 8 月 9 日当周,国内甲醇平均开工率维持在77.26%,周环比小幅增加 6.80%,月环比小幅增加 5.69%。受此影响,我国甲醇周度产量均值达 173.37 万吨,周环比大幅增加 11.55 万吨,较去年同期160.89 万吨,大幅增加 12.48 万吨。

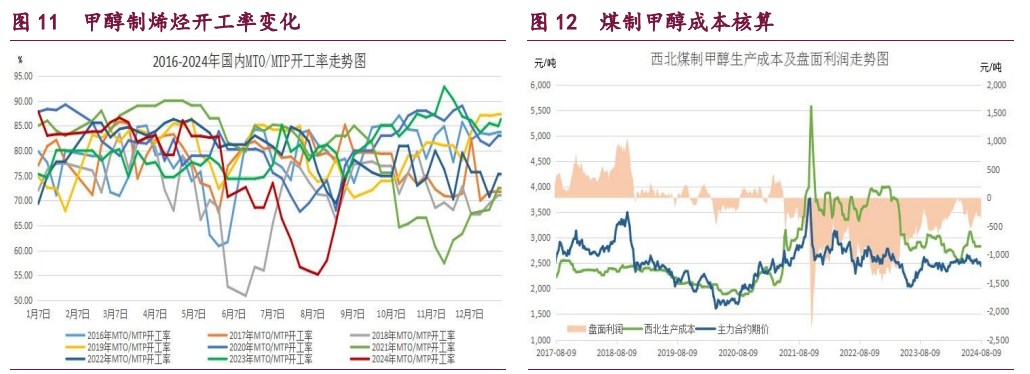

截止 2024 年 8 月 9 日当周,国内甲醛开工率维持在27.62%,周环比略微减少 0.41%。同时二甲醚方面,开工率维持在 15.55%,周环比略微增加0.64%。醋酸开工率维持在 87.70%,周环比小幅回落 9.34%。MTBE 开工率维持在46.72%,周环比小幅增加 2.71%。截止 2024 年 8 月 9 日当周,国内煤(甲醇)制烯烃装置平均开工负荷在 74.35%,周环比大幅回升 8.83%。截止2024 年8 月9日,国内甲醇制烯烃期货盘面利润为 184 元/吨,周环比小幅回升40 元/吨。

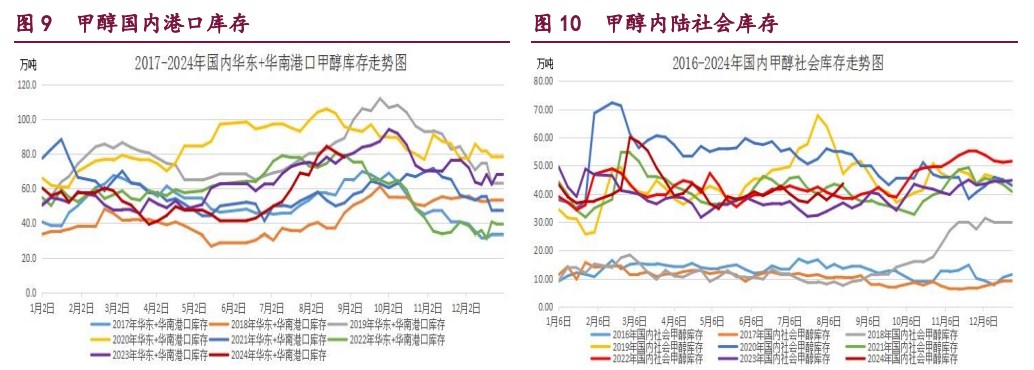

截止 2024 年 8 月 9 日当周,我国华东和华南地区的港口甲醇库存量维持在77.7 万吨,周环比小幅减少 3.13 万吨,月环比大幅增加18.23 万吨,较去年同期略微减少 0.22 万吨。其中华东港口甲醇库存达52.03 万吨,周环比小幅减少 3.87 万吨,华南港口甲醇库存达 25.67 万吨,周环比小幅增加0.74万吨。

截至 2024 年 8 月 8 日当周,我国内陆甲醇库存合计达43.59 万吨,周环比小幅增加 3.56 万吨,月环比小幅增加 6.01 万吨,较年初略微增加0.36万吨。

原油

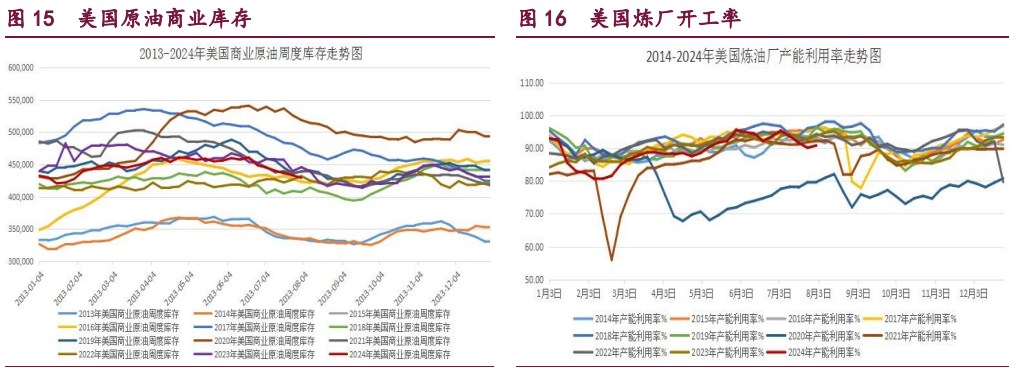

2024 年 8 月 2 日,美国石油活跃钻井平台数量增加至482 座,周环比小幅增加 0 座,较去年底回落 47 座。美国原油日均产量1340 万桶,周环比小幅增加 10 万桶/日,同比增加 100 万桶/日。

截至 2024 年 8 月 2 日当周,包括战略储备在内的美国原油库存总量8.05154亿桶,比前一周下降 299 万桶;美国商业原油库存量4.29321 亿桶,比前一周下降 373 万桶;美国炼厂加工总量平均每天 1640.2 万桶,比前一周增加25.2万桶;炼油厂开工率 90.5%,比前一周增长 0.4 个百分点。

上周美国原油进口量平均每天 622.4 万桶,比前一周减少 72.9 万桶,成品油日均进口量210.4桶,比前一周减少 12.7 万桶。备受关注的美国俄克拉荷马州库欣地区原油库存 3042.9 万桶,增长 57.9 万桶。过去的一周,美国石油战略储备3.75833亿桶,增加了 74 万桶。

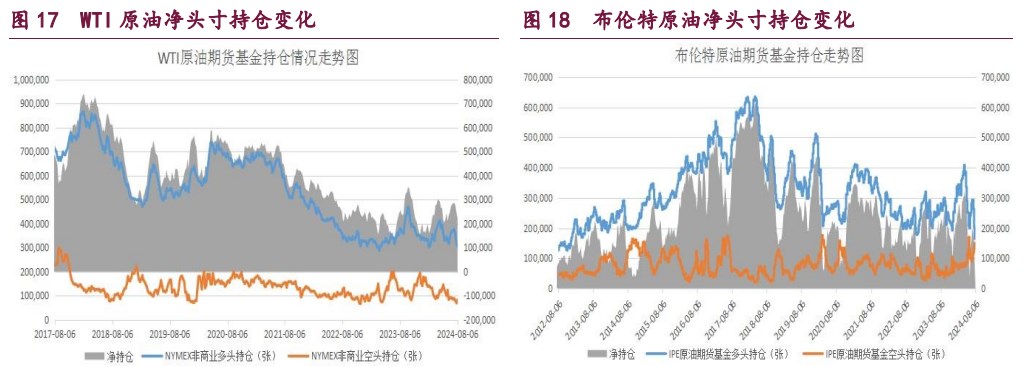

截至 2024 年 8 月 6 日,WTI 原油非商业净多持仓量平均维持在222342张,周环比大幅减少 23151 张,较 7 月均值 274586 张大幅减少52244 张,降幅达19.03%。与此同时,截至 2024 年 8 月 6 日,Brent 原油期货净多持仓量维持在13929 张,周环比大幅减少 56168 张,较 7 月均值156559 张大幅回落142630张,降幅达 91.10%。总体来看,WTI 原油期货市场净多头寸月环比大幅减少,而 Brent 原油期货市场的净多头寸月环比也大幅减少。

2. 现货价格表

3. 相关图表